La Commissione di tecnici nominata dal Ministero dell’Economia e Finanze ha recentemente stimato che l’evasione fiscale e contributiva è scesa di 26 miliardi di euro in soli 4 anni, passando da 108,4 miliardi nel 2017 a 82,4 nel 2021 (gli ultimi dati disponibili), per effetto soprattutto del calo dell’evasione dell’IVA (ridottasi a causa dell’introduzione di varie misure, tra cui la fatturazione elettronica). Anche se in diminuzione, l’evasione resta alta, in particolare quella relativa all’imposta sul reddito da lavoro autonomo e impresa, per la quale nel 2021 solo un terzo dell’Irpef dovuta sarebbe stata versata.[1]

* * *

Ogni anno una Commissione nominata dal Ministero dell’Economia e delle Finanze stima la dimensione dell’economia non osservata e dell’evasione fiscale e contributiva nel nostro Paese. La relazione di quest’anno, pubblicata il 30 settembre, conferma il calo dell’evasione a partire dal 2018, dopo anni di mancato progresso.[2]

Le stime dell’evasione fino al 2021

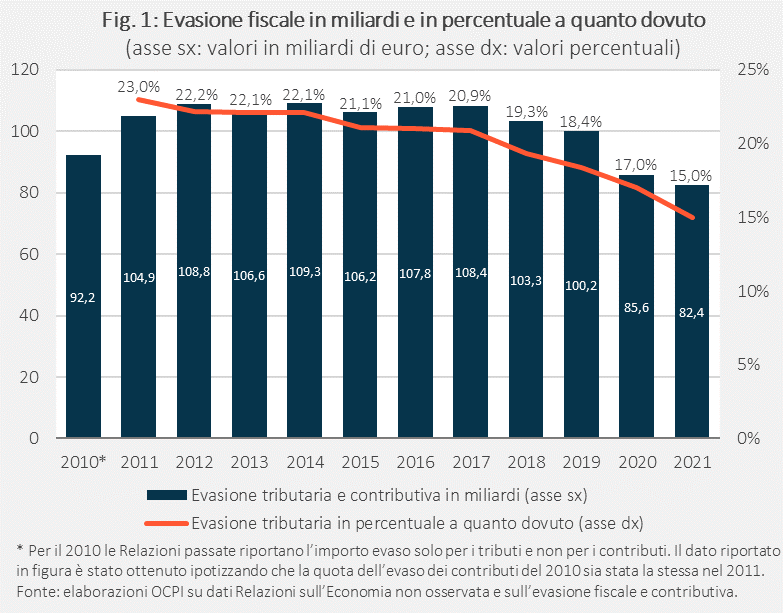

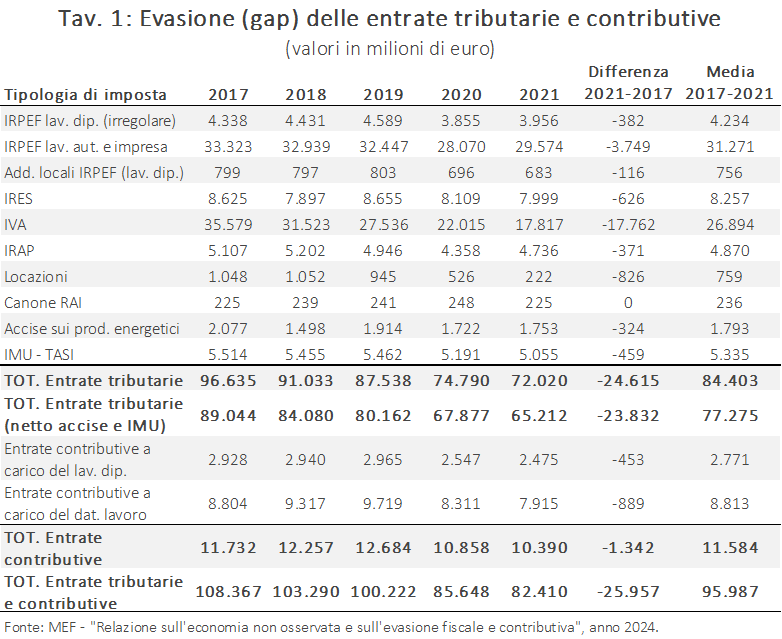

L’importo evaso è stimato essersi ridotto da 108,4 miliardi nel 2017 a 85,6 miliardi nel 2020 e a 82,4 miliardi del 2021, dopo anni in cui l’evaso era rimasto intorno ai 110 miliardi, anche se in leggera riduzione rispetto agli importi dovuti (Tav. 1 e Fig. 1). Il calo dell’evaso è stato molto forte per l’IVA (da 35,6 miliardi nel 2017 a 17,8 miliardi nel 2021), anche se percentualmente la riduzione più forte si è avuta per la cedolare secca sui canoni di locazione (il cui evaso è diminuito del 79% nello stesso periodo).

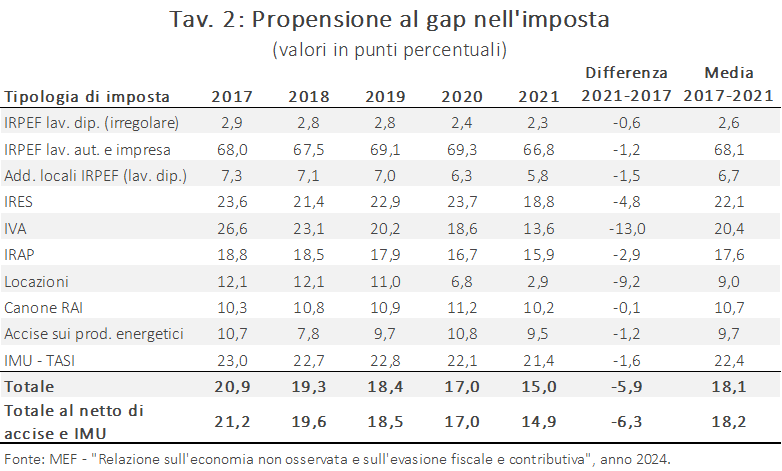

L’evaso cala anche in percentuale rispetto a quanto dovrebbe essere stato pagato (la cosiddetta “propensione all’evasione” o al gap): dopo una discesa a ritmo più lento tra il 2010 e il 2017, si passa dal 21% del 2017 al 15% del 2021 (Tav. 2). Al livello delle singole imposte, quella più evasa nel 2021 è stata l’Irpef da lavoro autonomo e impresa (nell’anno è stato versato solo un terzo dell’Irpef dovuta), seguita da IMU-TASI, IRES, IRAP e IVA. Ciò nonostante, va segnalato il calo della propensione all’evasione per tutte le imposte considerate; i cali più marcati sono sempre quelli relativi a IVA e locazioni, le cui propensioni all’evasione diminuiscono rispettivamente di 13 e di 9 punti percentuali nei quattro anni in esame.

Le ragioni del calo dell’evasione

Il calo dell’evasione negli ultimi anni è dovuto all’introduzione di politiche mirate sia a rendere più efficienti i sistemi di controllo sia a incentivare i contribuenti a far emergere i redditi non dichiarati.

Per l’IVA, tre sono le principali misure che hanno aiutato: l’introduzione dello split payment, diventato operativo nel 2015,[3] cioè quel meccanismo che si applica nei rapporti tra la PA e i suoi fornitori e che prevede che l’ente pubblico acquirente versi direttamente l’IVA al posto del venditore (spostando così l’onere del versamento sul soggetto considerato “più affidabile”); la graduale estensione nel corso del tempo a settori quali l’edilizia e il commercio di prodotti petroliferi ed energetici del reverse charge per transazioni tra imprese, cioè del meccanismo per cui l’obbligo di versare l’imposta è trasferito dal venditore all’acquirente (eliminando così la possibilità di detrazione d’imposta da parte di quest’ultimo anche in caso di mancato versamento dell’IVA); l’introduzione nel 2018-2019 della fatturazione elettronica, che comporta la trasmissione immediata delle operazioni di fatturazione con il Sistema di Interscambio dell’Agenzia delle Entrate, consentendo una maggiore capacità di verifica delle transazioni e una riduzione degli oneri a carico delle parti coinvolte.

Secondo la relazione Mef, il calo dell’evasione per l’Irpef da lavoro autonomo sarebbe stato determinato dall’innalzamento della soglia dei ricavi richiesta per accedere al regime forfettario (la cosiddetta “flat tax” per le partite IVA), che avrebbe incentivato i contribuenti a dichiarare il loro reddito effettivo, tassato a un’aliquota più bassa.[4] La Relazione peraltro non chiarisce se l’effetto netto della riduzione di questa parte dell’evasione sulle entrate sia stato positivo: la minore evasione potrebbe essere stata compensata dalla minore aliquota applicata sui nuovi entranti nel forfettario.

Per le locazioni, il calo dell’evasione sembra essere dovuto all’introduzione nel 2011 della “cedolare secca”, regime che consente di pagare un’unica aliquota del 21% (10% per il canone concordato) sul reddito generato dall’affitto di un immobile residenziale. La cedolare secca avrebbe infatti incentivato i proprietari a dichiarare i canoni non dichiarati per poter beneficiare della tassazione agevolata rispetto al regime ordinario (riferito alle aliquote Irpef). Secondo uno studio contenuto nella Relazione 2022 del Mef, la cedolare secca ha sì ridotto l’evasione sugli affitti, ma questo effetto non è bastato a compensare le minori entrate derivanti dalla riduzione dell’aliquota.[5]

Altre misure che potrebbero aver contribuito al calo dell’evasione, come l’abbassamento della soglia del contante per incentivare i cittadini a usare maggiormente le transazioni elettroniche (più facili da tracciare)[6] e l’inserimento nella bolletta elettrica del canone Rai.[7] Hanno certamente contribuito anche le più intense ed efficaci attività di riscossione (nel 2023 l’Agenzia delle Entrate ha fissato un nuovo record di recupero dell’evasione fiscale pari a 24,7 miliardi di euro, il 22% in più rispetto al 2022),[8] così come la maggiore cooperazione fra diversi enti e agenzie pubbliche.[9]

Cosa sappiamo sul periodo più recente

Le stime della Commissione nominata dal Mef si fermano al 2021 perché si basano su informazioni Istat pubblicate con un forte ritardo. È però prevista la pubblicazione di un primo aggiornamento delle stime esteso al 2022 nella primavera del 2025.[10]

In attesa di tale aggiornamento, le uniche stime che abbiamo per il periodo successivo al 2021 sono quelle pubblicate, limitatamente all’IVA, dalla Commissione europea nel rapporto “Vat Gap in the EU – 2023 report”.[11] Questo rapporto conferma che il livello dell’evasione sarebbe rimasto basso anche nel 2022. I dati non sono perfettamente confrontabili a quelli della Relazione Mef in termini di livello a causa delle differenze metodologiche nella definizione dell’evaso.[12]

La tendenza però è chiara. Per l’Italia l’evaso sull’IVA sarebbe passato da 33 miliardi del 2017 a 14,6 miliardi del 2021, rimanendo allo stesso livello anche nel 2022. La stima è importante perché si poteva pensare che non solo nel 2020 ma anche nel 2021 il più basso valore dell’evaso fosse ancora influenzato dalle speciali condizioni dell’economia post-Covid.[13] Non sembra essere stato così: il calo sembra essere esteso al 2022, anno non più influenzato dal Covid, se non in misura modesta. A inizio dicembre 2024 la Commissione dovrebbe comunque pubblicare una stima estesa al 2023, sempre relativamente all’IVA.

[1] Questa nota aggiorna precedenti note dell’Osservatorio sui Conti Pubblici Italiani. Vedi in particolare: “L’evasione fiscale e contributiva in Italia”, 15 novembre 2022; “Quanto è autentico il calo dell’evasione fiscale nel 2020?”, 2 novembre 2023; “Evasione, nel 2021 prosegue il calo”, 17 gennaio 2024.

[2] Vedi “Relazione sull’economia non osservata e sull’evasione fiscale e contributiva – anno 2024” del Mef. In questa nota con “evasione” si fa riferimento al cosiddetto “tax gap”, ossia il divario fra la stima dei tributi che la PA dovrebbe accertare se tutti pagassero per intero quanto dovuto e il valore dei tributi realmente pagati. Da inizio agosto il Presidente della Commissione, che comprende docenti universitari ed esperti della Presidenza del Consiglio dei Ministri, del Ministero del lavoro e delle politiche sociali, dell’Istat, dell’INPS, dell’Anci, di Banca d’Italia, della Conferenza delle regioni e delle province autonome e dello stesso Mef, è il Prof. Nicola Rossi, che ha sostituito, al termine del suo mandato, il prof. Alessandro Santoro; la Commissione resterà in carica tre anni.

[3] Il perimetro di applicazione di questa misura è stato poi esteso (tramite il d.l. n. 50/2017 e il d.l. n. 148/2017) a tutte le società controllate direttamente dalla Presidenza del Consiglio dei ministri e dai ministeri, alle società controllate di diritto (direttamente o indirettamente) dalla PA e alle società quotate nel FTSE-MIB della Borsa Italiana. L’introduzione dello split payment ha richiesto un’autorizzazione della Commissione europea valida fino al 30 giugno 2026, in quanto vari aspetti della normativa IVA sono fissati dalla legislazione comunitaria (vedi decisione n. 1552 del 15 luglio 2023).

[4] La Legge di Bilancio 2019 ha aumentato la soglia dei ricavi richiesta per accedere all’imposta sostitutiva dai precedenti 30 mila euro a 65 mila euro. La Legge di Bilancio 2023 ha ulteriormente innalzato la soglia dei ricavi da 65 mila a 85 mila euro. Uno studio incluso nella Relazione Mef del 2023 conclude che per gli anni d’imposta 2016-2018 vi sia una discontinuità nel numero di contribuenti in corrispondenza della soglia dei 30 mila euro (la soglia precedente), mentre a partire dall’anno d’imposta 2019 la discontinuità è rilevata essere attorno alla nuova soglia dei 65 mila euro. L’aumento della soglia avrebbe consentito di rilevare fra il 52% e il 69% di contribuenti in più rispetto allo scenario in assenza dell’innalzamento del limite a 65 mila euro. Vedi il capitolo V.1.1 della “Relazione sull’economia non osservata e sull’evasione fiscale e contributiva – anno 2023”, p. 98.

[5] Vedi il capitolo V.1.1 della “Relazione sull’economia non osservata e sull’evasione fiscale e contributiva – anno 2022”, p. 99. La cedolare secca avrebbe avuto anche effetti regressivi, dato che sono stati i contribuenti più ricchi a beneficiarne. Per un approfondimento vedi P. Di Caro, F. Figari, C. Fiorio, M. Manzo, A. Riganti, “One step forward and three steps back: pros and cons of a flat tax reform”, Munich Personal RePEc Archive (MPRA), 6 luglio 2022.

[6] La soglia all’utilizzo del contante è passata dai 5 mila euro del 2010 (d.l. n.78/2010) ai circa 2 mila euro in media nel decennio successivo; nel 2023 la soglia è stata riportata a 5 mila euro con la Legge di Bilancio 2023. Secondo uno studio della Banca d’Italia, un aumento dell’1% delle transazioni in contanti comporterebbe, a parità di altre condizioni, un aumento del valore dell’economia sommersa compreso tra lo 0,8% e l’1,8%; vedi M. Giammatteo, S. Lezzi, R. Zizza, “Pecunia olet. Cash usage and the underground economy”, Banca d’Italia - Questioni di Economia e Finanza, n. 649, ottobre 2021.

[7] Secondo i dati dell’aggiornamento alla Relazione 2022, l’evasione sul canone RAI è passata da 1 miliardo di euro del 2015 a 240 milioni nel 2016, anno della sua introduzione in bolletta.

[8] Vedi il comunicato stampa di Agenzia dell’Entrate del 5 febbraio 2024.

[9] Per esempio, nel 2018 la cooperazione tra Guardia di Finanza e Agenzia delle Entrate ha consentito di individuare 186 milioni di euro di compensazioni illecite; vedi il comunicato stampa congiunto tra Agenzia delle Entrate e Guardia di Finanza del 6 febbraio 2018.

[10] L’aggiornamento venne pubblicato lo scorso 2 gennaio, e conteneva una prima stima preliminare di un livello di evasione nel 2021 di 83,6 miliardi, ora rivista a 82,4 miliardi.

[12] Sia per la Commissione che per la Relazione Mef il punto di partenza nella stima dell’evasione è la base imponibile dell’IVA, cioè i consumi. Nella Relazione Mef i dati di contabilità nazionale su ciascuna tipologia di consumi (di fonte Istat) vengono moltiplicati per la relativa aliquota IVA, ottenendo così il gettito teorico per quel tipo di consumi; per aggregazione, si ottiene così il gettito potenziale complessivo. Confrontando questo gettito potenziale con il gettito effettivo di competenza economica di quell’anno (sempre di fonte Istat), si ottiene la stima dell’evasione indicata dalla Relazione Mef. Nelle stime della Commissione, invece, vi sono differenze metodologiche sia nel calcolo del gettito potenziale (in termini di disaggregazione dei consumi), sia nella stima del gettito effettivo. Per quest’ultima, la Commissione include infatti tutte le entrate relative ad attività di accertamento, anche se queste riflettono incassi che sono relativi ad anni precedenti, e non sottrae la variazione dello stock di crediti. La metodologia usata dalla Relazione è quindi più precisa nell’approssimare l’IVA di competenza di un singolo anno da confrontare con la stima del gettito teorico relativo a quell’anno.

[13] In particolare, in una precedente nota avevamo notato che il forte calo dell’evasione nel 2020 fosse stato dovuto in parte al calo dei tributi che dovevano essere pagati quell’anno. Utilizzando la stessa metodologia di calcolo sulla base dei dati della nuova Relazione MEF si può concludere che in assenza dell’effetto Covid l’evaso sarebbe stato di circa 10 miliardi più alto nel 2020, comunque in calo rispetto al 2019.