Conti pubblici

L’impatto dell’inflazione sui conti pubblici: lo stato ci guadagna (per ora)

L’inflazione erode il valore reale dei titoli di debito pubblico (quindi, il peso del debito pubblico) non indicizzati in circolazione.

| 4 minuti

Intermedio

15 novembre 2022

Intermedio

Condividi su:

Gli allegati alla NADEF 2022 contengono le stime dei livelli di evasione per i principali tributi. L’evasione stimata scende nel 2019 per la prima volta sotto la soglia dei 100 miliardi (99 miliardi), meno 4 miliardi rispetto all’anno precedente. Rispetto al 2015, la riduzione coinvolge quasi tutti i tributi, con effetti particolarmente rilevanti per IVA, Locazioni e Canone Rai. L’eccezione è rappresentata dai redditi da lavoro autonomo e da impresa soggetti a IRPEF la cui propensione all’evasione continua ad aumentare, con circa il 68 per cento delle imposte non pagate e una perdita di gettito di 32 miliardi di euro nel 2019. Anche l’evasione dell’IRES appare in lieve aumento. Inoltre, l’introduzione della “cedolare secca” sugli affitti ha fatto emergere degli imponibili ma la generosità della agevolazione ha comportato un costo netto per il bilancio pubblico. Infine, gli studi MEF suggeriscono che l’introduzione della flat tax al 15 per cento nel 2019 per le partite IVA al di sotto dei 65 mila euro di fatturato abbia rappresentato un incentivo alla sotto-fatturazione per rientrare nel sistema forfettario.

La nota è stata ripresa da Repubblica in questo articolo del 19 novembre 2022.

* * *

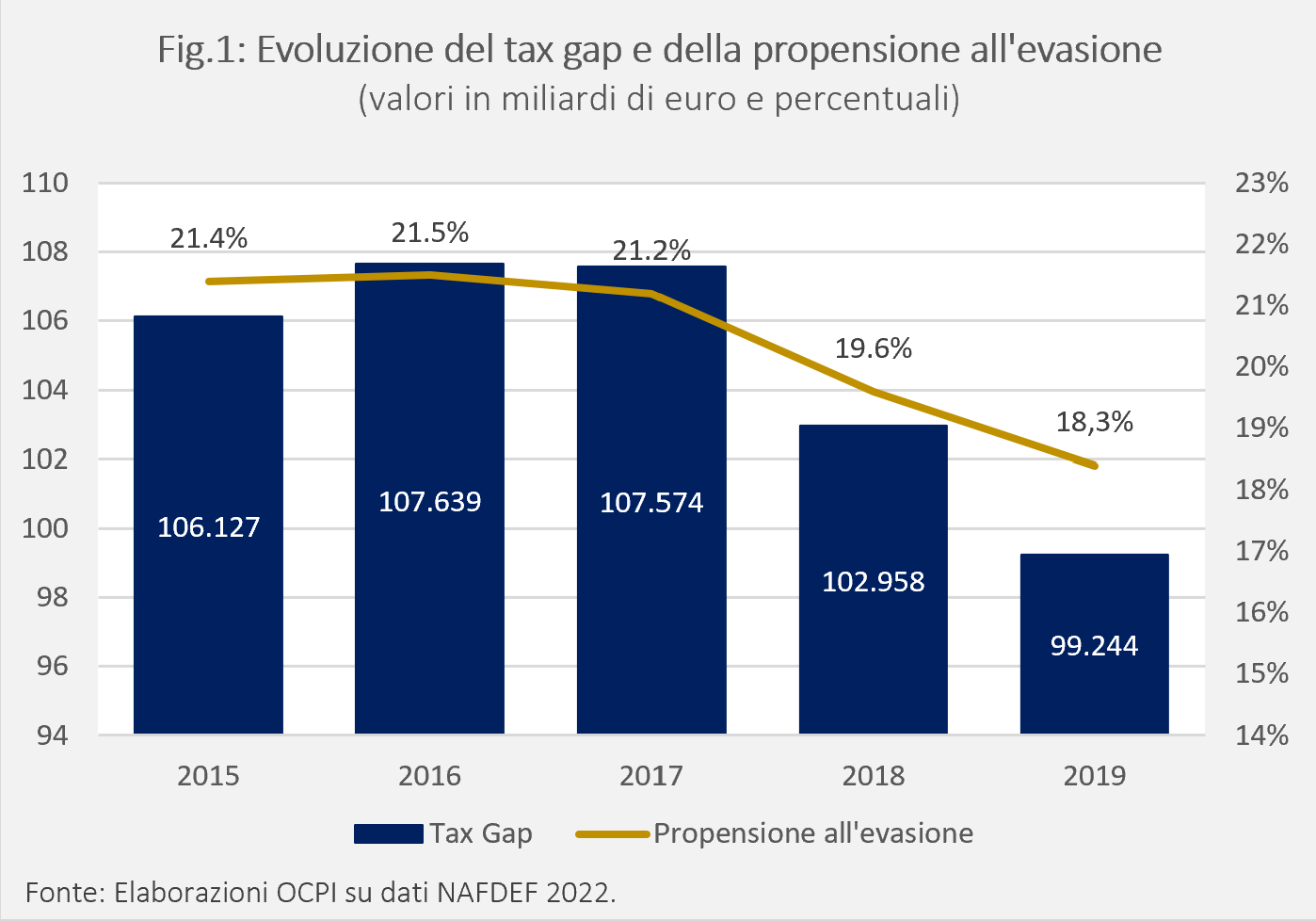

L’ultima “Relazione sull’economia non osservata e sull’evasione fiscale e contributiva” pubblicata annualmente in allegato alla NADEF dal 2016 riporta le stime dell’evasione, riassunte da due indicatori. Il primo è il tax gap, definito come il divario tra le imposte/contributi sociali versati e le imposte/contributi che dovrebbero essere state versate in un regime di perfetto adempimento (c.d. gettito teorico). Il secondo è la propensione all’evasione, cioè il rapporto in percentuale tra l’ammontare del tax gap e il gettito teorico.

Il tax gap è calato in misura marcata nel 2019, raggiungendo la cifra di 99,2 miliardi di euro, corrispondente ad una propensione all’evasione pari al 18,3 per cento (Fig. 1). Le stime contenute nella Relazione non coprono però tutte le entrate, con l’omissione più importante rappresentata dall’evasione sui contributi sociali dei lavoratori autonomi. Tenendo conto anche di queste entrate, si arriva ad una stima dell’evasione di circa 122 miliardi.

In ogni caso, l’evasione si è ridotta negli ultimi anni. Il calo, come stimato dalla Relazione, è stato di circa 7 miliardi nel quinquennio 2015-2019. Dati preliminari sul 2020 indicano che l’evasione sulle entrate tributarie (al netto dell’IRPEF da lavoro dipendente e della TASI) si è ulteriormente ridotta di circa 9,2 miliardi di euro.[1]

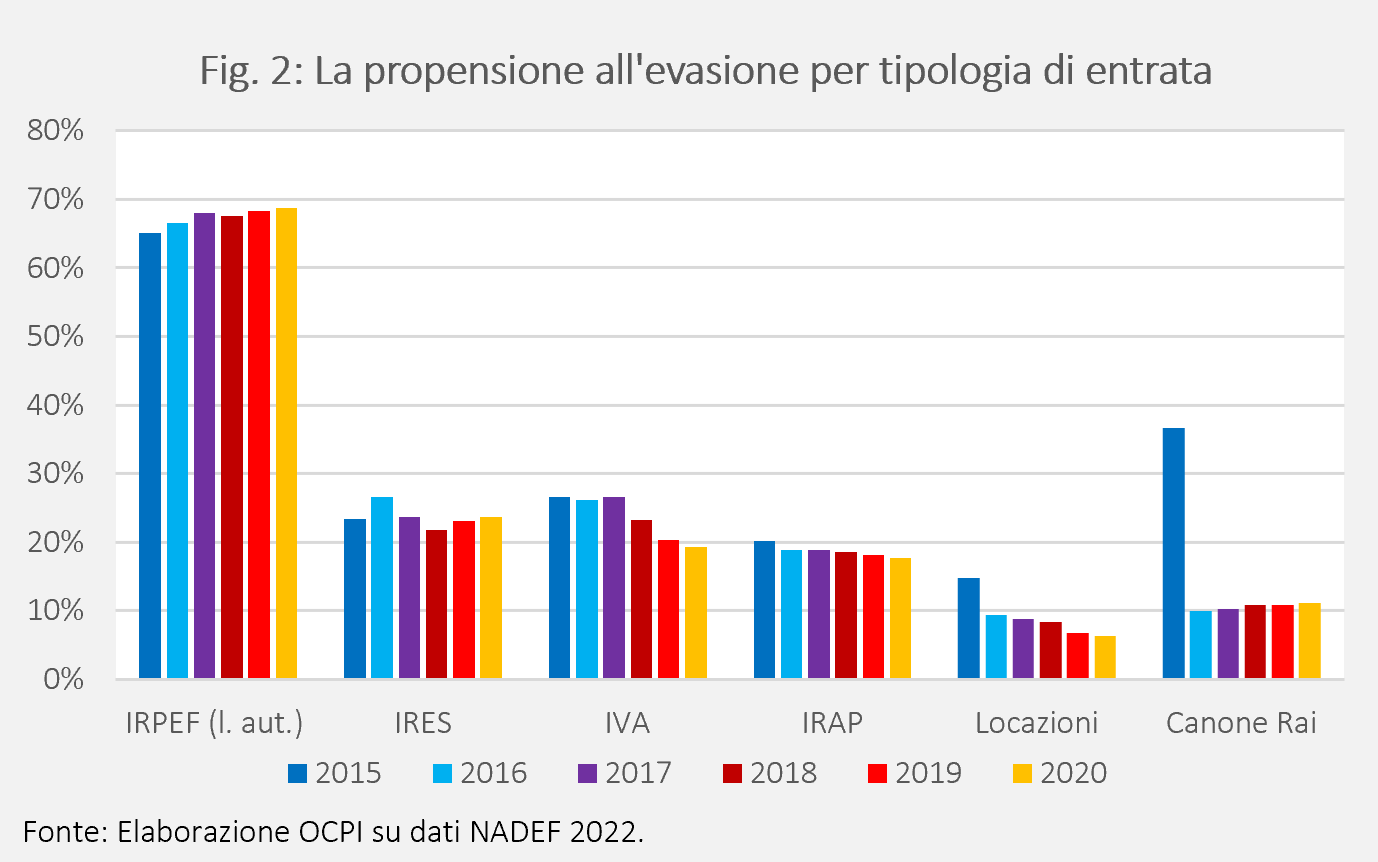

Tra il 2015 e 2020 le misure a contrasto della propensione all’evasione delle varie tipologie di entrate si sono rivelate in parte efficaci (Fig. 2). Tuttavia, se per IVA, IRAP, Locazioni e Canone Rai la tendenza è chiaramente decrescente rispetto ai valori registrati nel 2015, la propensione all’evasione dell’IRPEF da impresa e lavoro autonomo continua ad aumentare. Le stime provvisorie pubblicate nella Relazione 2022 suggeriscono che il tax gap dovrebbe superare i 27,7 miliardi di euro nel 2020, corrispondenti ad una propensione all’evasione del 68,7 per cento. Anche la propensione all’evasione dell’IRES mostra un leggero aumento tra il 2018 e il 2020, con una percentuale pari al 23,7 per cento, maggiore anche del 2015 (23,4 per cento). Per quanto riguarda la propensione all’evasione su IVA, IRAP e Locazioni, questa mostra una continua diminuzione. L’IVA mostra la riduzione più significativa, passando dal 26,6 nel 2015 al 19,3 per cento nel 2020, seguita dall’IRAP (23,7 per cento nel 2020) e dalle Locazioni (6,3 per cento nel 2020). Infine, la propensione all’evasione sul Canone Rai, dopo il forte calo tra il 2015 e 2016 (meno 26,7 per cento), è rimasta stabile intorno all’11 per cento. Complessivamente, il 78% dell’evasione fiscale deriva da evasione dell’IVA e dell’IRPEF da lavoro autonomo (Fig. 3).

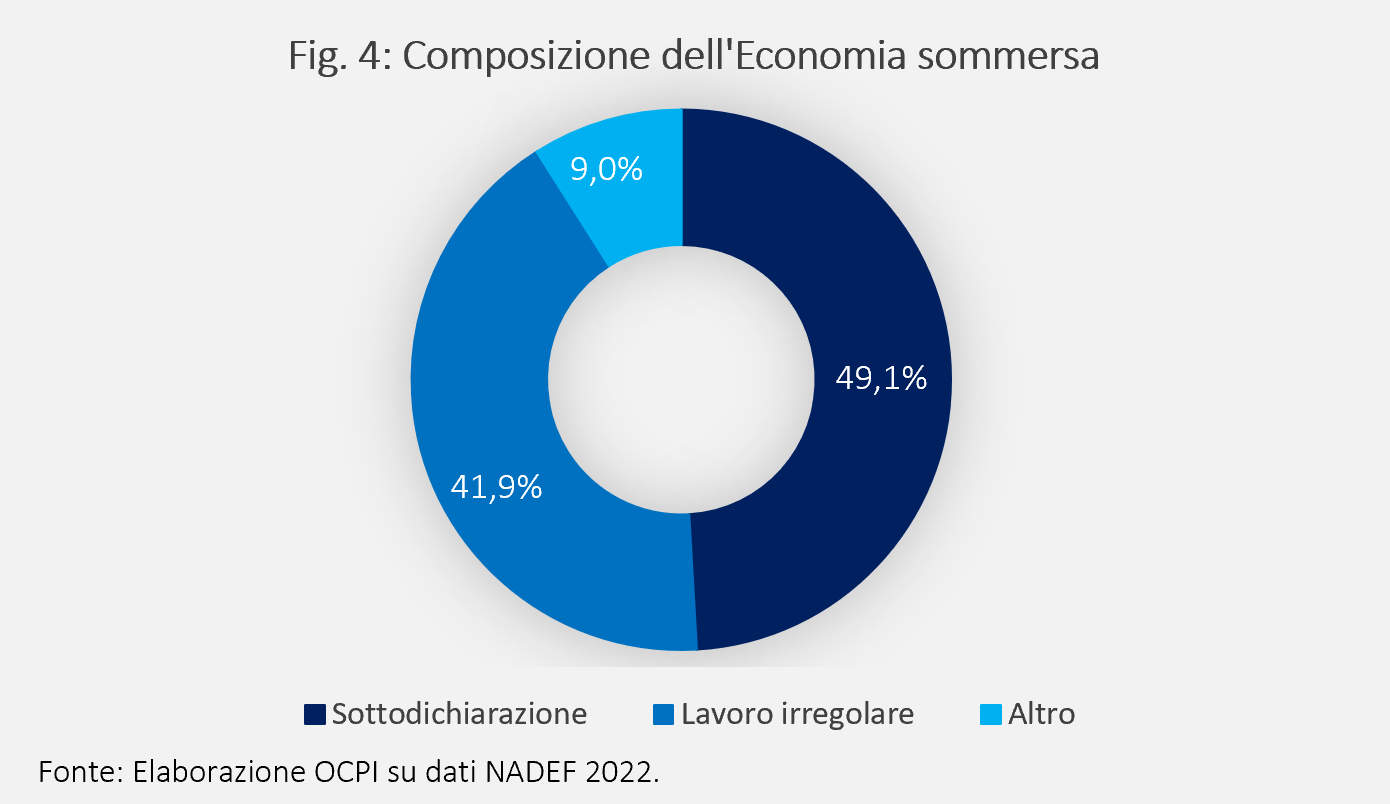

Il sommerso economico, l’economia illegale, il sommerso statistico e l’economia informale sono le principali componenti dell’economia non osservata in Italia.[2] Per quanto riguarda il sommerso economico, le principali cause che danno origine a questo fenomeno sono le errate dichiarazioni sul fatturato e/o sui costi delle unità produttive (49,1 per cento sul totale dell’economia sommersa) e l’utilizzo di input da lavoro (41,9 per cento) (Fig. 4). Le prime, con l’obiettivo di generare una sotto-dichiarazione del valore aggiunto tramite un occultamento di parte del reddito alle autorità fiscali, hanno mostrato una progressiva diminuzione tra il 2016 e il 2019. Le stime per quest’ultimo anno si attestano circa sui 90 miliardi di euro. Le seconde, misurate mediante una prima fase di determinazione dell’input di lavoro irregolare e una fase successiva di definizione del contributo al valore aggiunto generato da ciascuna posizione lavorativa irregolare, si caratterizzano per una tendenza decrescente meno significativa e si attestano intorno ai 77 miliardi di euro nel 2019.

L’incidenza delle diverse componenti dell’economia sommersa presenta considerevoli differenze settoriali. Nel 2019, quella dovuta a sotto-dichiarazioni del reddito risulta significativa nel commercio, trasporti, alloggio e ristorazione, negli altri servizi alla persona, nelle costruzioni e nei servizi professionali. Il lavoro irregolare ha una maggiore incidenza negli altri servizi alle persone e nel settore primario, in cui il sommerso è imputabile per la sua totalità a questa voce. Nonostante ciò, il 2019 ha mostrato dei segnali positivi per la lotta al contrasto del lavoro non regolare. Infatti, le unità di lavoro irregolari sono scese di 89 mila unità (33 mila dipendenti e 55 mila indipendenti) rispetto al 2016. Insieme alle unità scende anche il tasso di irregolarità, attestandosi al 14,9 per cento nel 2019 (Fig. 5).

In una prospettiva territoriale, l’incidenza dell’economia non osservata registra il valore più alto nel Mezzogiorno (18,2 per cento del complesso del valore aggiunto), con al suo interno la Calabria che presenta il massimo peso dell’economia non osservata tra le regioni Italiane (20,2 per cento). Il Centro e il Nord mostrano invece valori più contenuti, rispettivamente il 13 e 10,2 per cento.

Alcune misure fiscali introdotte negli ultimi anni hanno avuto effetti positivi sul contrasto all’evasione. Dal lato del contrasto all’evasione, tra il 2015 e il 2020 sono state adottate due misure importanti: lo split payment (ovvero il versamento dell’IVA allo Stato effettuato direttamente dal cliente e non dal venditore) e la fatturazione elettronica.[3]

Una misura che sembra invece aver favorito l’evasione è stata l’ampliamento del regime forfettario nel 2019 con l’introduzione di una flat tax con un’aliquota base al 15 per cento (5 per cento per i primi 5 anni di attività) e l’esenzione da IRAP e IVA destinata alle partite IVA che fatturano fino a 65 mila euro annui. Sebbene tale riforma possa aver contribuito a far emergere dei redditi per la generosità dell’agevolazione rispetto al sistema di tassazione ordinario, può anche aver incentivato il fenomeno dei c.d. falsi minimi, ovvero coloro che per rientrare nel regime forfettario dichiarano fatturati inferiori a quelli reali quando questi eccedono la soglia dei 65 mila euro. L’incentivo deriva dall’effetto combinato del meccanismo a soglia e della generosità dell’agevolazione. Per esempio, un lavoratore autonomo con un fatturato di 65.000 euro e un reddito presunto di 45.000 pagherebbe 6.750 euro di tasse; lo stesso contribuente con un fatturato di 65.100 euro e un reddito di 45.100, essendo soggetto al sistema ordinario, ne pagherebbe 12.685. Quindi, dichiarare 100 euro oltre la soglia dei 65 mila implica un aumento dell’imposizione di 5.935 euro (+88 per cento) rispetto a chi dichiara 65 mila euro di fatturato.

Dal punto di vista empirico, il fenomeno dei falsi minimi è stato indagato dal MEF studiando la distribuzione dei ricavi e dei compensi dichiarati dai contribuenti italiani intorno alla soglia dei 65 mila euro annui. L’idea di fondo è che senza la flat tax non si dovrebbero osservare discontinuità, cioè dei “salti”, nella distribuzione; se invece si trovano delle discontinuità, è probabile che queste siano da attribuirsi alla politica che identifica la soglia. La ricerca mostra chiaramente come ci sia una riduzione anomala del numero di contribuenti subito dopo la soglia dei 65 mila euro, riduzione che si riscontra solo dopo l’introduzione della flat tax nel 2019 e non negli anni precedenti. Come già accennato, questo risultato può dipendere da due spiegazioni alternative: la prima è un contenimento dell’attività produttiva per evitare di superare la soglia, la seconda è una sotto-dichiarazione dei ricavi.

Ultimo aspetto da considerare è quello legato alla riduzione del tax gap relativo agli affitti tramite l’introduzione nel 2011 della flat tax sugli affitti (c.d. cedolare secca) pari al 21 per cento e del 10 per cento per i canoni concordati dal 2015. Grazie a queste riforme la propensione all'evasione sugli affitti è diminuita del 62 per cento e ha permesso allo Stato di recuperare 788 milioni di euro annui. Tuttavia, la Relazione mostra come un ritorno alla tassazione ordinaria (ovvero includendo le entrate da affitto nei redditi soggetti all’aliquota marginale IRPEF), ipotizzando al contempo lo stesso livello di evasione che avevamo in passato, generebbe un incremento di gettito di 600 milioni di euro rispetto alla situazione odierna. Questo perché lo sconto fiscale che si ottiene oggi con la cedolare secca è molto significativo soprattutto se si considera che i proprietari immobiliari sono spesso contribuenti con redditi medio-alti e quindi pagherebbero il 43 per cento e non più il 10 o 21 per cento della cedolare secca.

[1] L’eccezionalità delle condizioni di contesto relative all’anno 2020 dovute alla crisi pandemica suggerisce di prestare particolare cautela nella valutazione delle stime preliminari relative a tale anno.

[2] Le attività che ricadono sotto l’economia illegale, il sommerso statistico e l’economia informale sono rispettivamente quelle a) attività produttive aventi per oggetto beni e servizi illegali o che sono svolte senza adeguata autorizzazione/titolo; b) attività che sfuggono all’osservazione diretta per inefficienze informative; c) attività basaste su rapporti di lavoro non regolati da contratti formali.

[3] Per una lettura più approfondita in merito a queste due misure si rimanda alla nota OCPI “Le novità sull’evasione fiscale e contributiva in Italia”.