La “Relazione sull’economia non osservata e sull’evasione fiscale e contributiva”, redatta da un gruppo di esperti per conto del MEF, fornisce stime per il 2020 riguardo all’evasione fiscale e al sommerso economico in Italia. L’importo evaso (ossia il divario riportato tra imposte versate e gettito potenziale o tax gap) è sceso di 13 miliardi di cui però la gran parte è dovuta alle caratteristiche degli sviluppi economici nel 2020, l’anno del Covid, più che a un cambiamento nei comportamenti di famiglie e imprese. Lo shock pandemico ha infatti causato una riduzione del gettito potenziale che ha contribuito alla riduzione nell’evasione. Inoltre, durante la pandemia la spesa per servizi delle famiglie, dove l’evasione dell’IVA è più elevata, si è ridotta rispetto al totale dei consumi, contribuendo a una minore evasione media. Stimiamo però che per 1,5 miliardi il calo dell’evasione sia genuino: per due terzi esso sarebbe riconducibile all’IVA, per effetto dell’onda lunga delle misure introdotte in passato.

* * *

La “Relazione sull’economia non osservata e sull’evasione fiscale e contributiva”, redatta da un gruppo di esperti per conto del MEF, stima ogni anno i valori dell’evasione e del sommerso economico nel paese, secondo quanto disposto dalla legge n. 196 del 2009. La Relazione di quest’anno riporta le stime per il 2020 che sono influenzate dagli straordinari eventi che hanno caratterizzato quell’anno. Il rapporto ricorda anche che parte delle risorse destinate al controllo dell’evasione sono state reindirizzate per far fronte all’emergenza pandemica. Questo spiega il forte calo nel numero dei controlli sostanziali effettuati nell’anno. Nonostante questo, le stime suggeriscono un calo nell’evasione rispetto all’anno precedente, in linea con la tendenza iniziata nel 2018. Il calo è però, in gran parte, dovuto alle peculiarità degli sviluppi economici del 2020.

L’evasione fiscale durante la pandemia

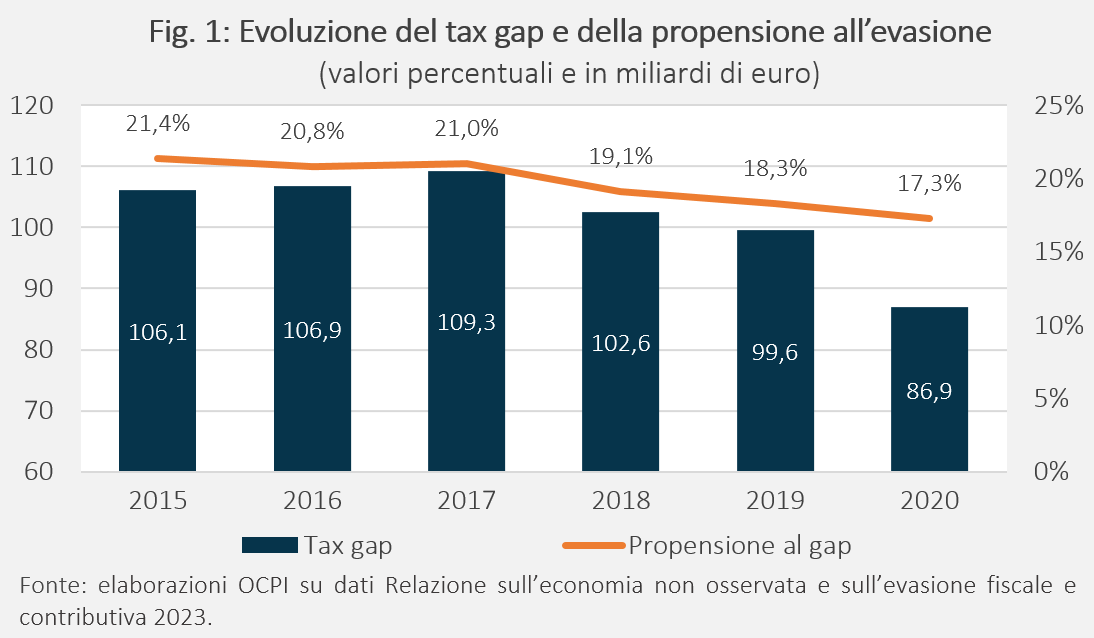

L’analisi della Relazione è riassunta in due indici, il tax gap e la propensione all’evasione (Fig. 1):

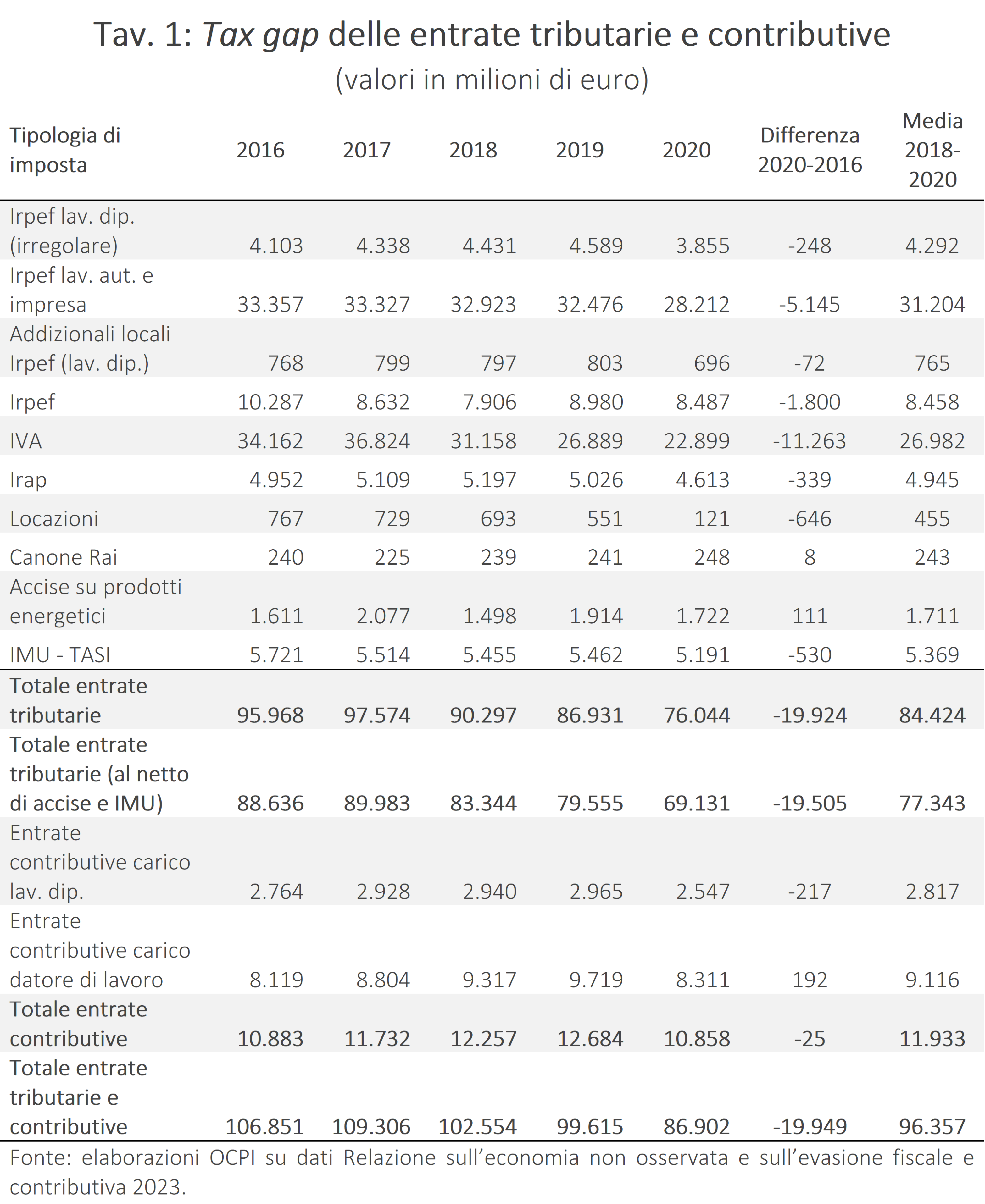

- Il tax gap è il divario (in miliardi) fra imposte e contributi sociali versati e il gettito potenziale, ossia il gettito che si otterrebbe se tutto il dovuto fosse versato. Il tax gap, rimasto per anni vicino ai 110 miliardi di euro, è sceso intorno ai 100 miliardi nel 2018 e 2019, soprattutto a seguito dell’obbligo di fatturazione elettronica e di altre misure che hanno ridotto l’evasione dell’IVA.[1] Nel 2020, però, il calo è particolarmente forte: si scende a 86,9 miliardi (-12,7 miliardi). La riduzione è generalizzata: il tax gap per tutte le principali voci di imposte dirette, indirette e di contributi sociali cala tra il 10 e il 16 per cento. Riduzioni minori si hanno per l’imposta sui redditi delle società (Ires), per l’IMU (intorno al 5 per cento) e per l’IRAP (8 per cento).

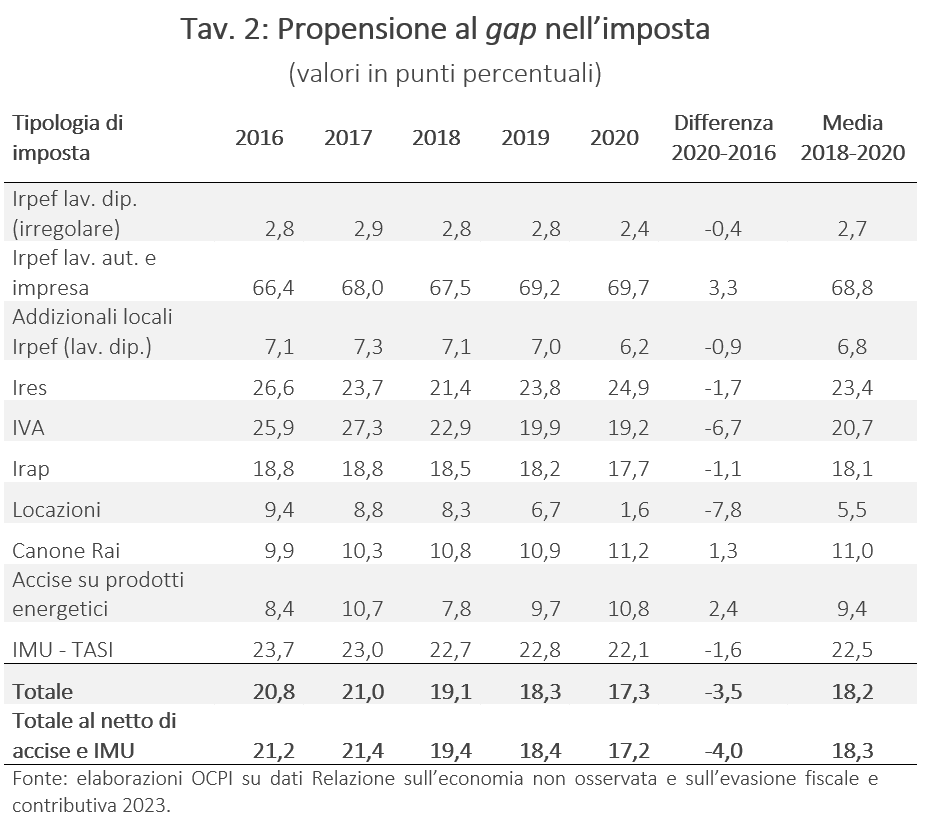

- La propensione all’evasione è data dal rapporto percentuale tra il tax gap e il gettito potenziale: anche questa, dopo la discesa nel 2018-19, cala ulteriormente nel 2020, anche se in modo meno rapido del tax gap, raggiungendo il minimo storico del 17,3 per cento. Qui però l’andamento è molto più variegato. La propensione all’evasione aumenta per l’Irpef da lavoro autonomo, l’Ires, il canone Rai e le accise sui prodotti energetici, mentre scende, a parte voci minori (come le imposte sulle locazioni), solo per IVA e IMU-TASI.

Queste variazioni, come detto in precedenza, vanno però valutate con attenzione, alla luce:

- del calo del gettito potenziale dovuto sia al crollo del Pil (-9 per cento rispetto al 2019 in termini reali) sia alle numerose forme di esenzione e agevolazione fiscale, introdotte per attutire gli effetti della recessione.[2] Questo tende a ridurre il tax gap a parità di propensione all’evasione;

- del cambiamento nelle abitudini di consumo delle famiglie: a causa delle misure di contenimento del Covid-19 si è ridotta notevolmente la spesa per servizi, caratterizzata tipicamente da aliquote inferiori e da una maggiore propensione all’evasione. Questo tende a ridurre, in media, la propensione all’evasione sull’IVA e quindi anche i tax gap.

Per valutare quanto della riduzione del tax gap sia dovuta a questi fattori piuttosto che a un cambiamento dei comportamenti dei contribuenti abbiamo calcolato, per ogni singola entrata tributaria (ma non per i contributi non essendo disponibili le informazioni rilevanti), quale sarebbe stato il tax gap utilizzando la propensione all’evasione del 2020 e il gettito potenziale del 2019, assumendo che questo sarebbe rimasto costante nell’anno seguente se non ci fosse stato lo shock pandemico. In questo caso il tax gap sarebbe stato di 85,4 miliardi, nettamente superiore alla stima della Relazione per il 2020 (76 miliardi di sole entrate tributarie) e solo di 1,5 miliardi sotto il tax gap del 2019 (86,9 miliardi). Sembra quindi che la consistente riduzione dell’evasione verificatasi nel 2020 sia solo in piccola parte (1,5 miliardi) dovuta a un genuino cambiamento nei comportamenti (Tav. 1).

Si noti che anche buona parte della riduzione della propensione al gap, pari a un punto percentuale rispetto al 2019 (da 18,3 a 17,3 per cento), è riconducibile probabilmente al mutamento nella composizione dei consumi verso prodotti dove l’evasione tende a essere minore (si veda il punto (1) sopra). Per l’IVA, infatti, la riduzione del tax gap e della propensione all’evasione è particolarmente forte (4 miliardi e sette decimi di punto rispettivamente). Tuttavia, secondo il calcolo sopra descritto, solo 1 miliardo rifletterebbe una riduzione genuina dell’evasione.

Il limitato successo ottenuto nel 2020 nel combattere l’evasione è confermato dal citato aumento della propensione all’evasione per l’Irpef degli autonomi, l’Ires e le accise sui prodotti energetici, anche se è normale che in periodi di forte recessione l’evasione tenda ad aumentare, come “valvola di sfogo” rispetto alle difficoltà economiche.

Al di là dell’andamento sopra discusso nel tax gap e nella propensione al gap, la Relazione conferma quanto già riportato da precedenti Relazioni riguardo alla “classifica” delle entrate per intensità dell’evasione (Tav. 2): al primo posto c’è sempre l’evasione sull’Irpef degli autonomi, che nel 2020 avrebbe sfiorato il 70 per cento, seguita dall’evasione dell’imposta sui profitti delle imprese (Ires) che sfiora il 25 per cento e dell’IMU-TASI (22 per cento). L’IVA sarebbe ora al quarto posto, grazie ai progressi compiuti negli ultimi anni. L’imposta meno evasa sarebbe ancora, e di gran lunga, quella sull’Irpef dei lavoratori dipendenti (2,4 per cento).

Il sommerso economico

La Relazione contiene anche stime relative all’economia sommersa, che forniscono ulteriori indicazioni sulle caratteristiche dell’evasione, a cui il sommerso è tipicamente collegato. Secondo la Relazione, l’economia sommersa nel 2020 è pari a circa 157 miliardi, di cui quasi 80 da sotto-dichiarazione e poco più di 62 da lavoro irregolare.

L’analisi dell’impatto per settori economici conferma per lo più quanto osservato negli anni precedenti. La maggior parte dell’economia sommersa riguarda gli altri servizi alle persone, il commercio, i trasporti e le attività di alloggio e ristorazione, le costruzioni e l’agricoltura, la silvicoltura e la pesca. Il tasso di irregolarità delle unità di lavoro, infatti, ha il valore più alto proprio in questo settore, seguito dal settore dei servizi e con l’industria all’ultimo posto, e mostra diminuzioni contenute rispetto agli anni precedenti. Dal 2017 le unità di lavoro irregolari si sono ridotte di circa 782 mila (di cui 551 mila dipendenti e 231 mila indipendenti), risultando in un tasso di irregolarità complessivo del 13,6 per cento (contro il 15,5 del 2017). Il calo più consistente ha riguardato i lavoratori indipendenti irregolari (-22,9 per cento contro il -2,4 per cento per i dipendenti).

A livello di incidenza sul valore aggiunto regionale, i valori più alti si registrano nel Mezzogiorno (16,8 per cento del valore aggiunto), mentre nel Nord le figure sono molto più contenute (9,5 per cento circa). Su tutta la penisola gioca un ruolo maggiore l’incidenza da sotto-dichiarazione, con valore massimo ancora una volta nel Mezzogiorno, dove vi è anche la percentuale più alta relativa al lavoro irregolare.

[1] Va ricordato che queste stime non includono tutte le entrate: non sono comprese, in particolare, i contributi sociali dei lavoratori autonomi e altre voci minori. Per questo motivo si può ipotizzare che l’evasione effettiva sia di circa il 20 per cento maggiore di quanto riportato dalle Relazioni annuali.

[2] Per esempio, parte dei pagamenti dell’IVA hanno subito una sospensione o proroga del pagamento al 2021/2022 per effetto del decreto-legge “Cura Italia”, del decreto-legge “Liquidità” e del decreto “Rilancio”.