Uno dei problemi principali che ha afflitto l'Europa dall’inizio dell’Unione Monetaria è stato lo squilibrio delle bilance commerciali, con surplus crescenti e molto elevati della Germania e deficit dei paesi della cosiddetta periferia. L’ultimo decennio ha visto un parziale riequilibrio, in particolare di Spagna e Italia che hanno registrato cospicui avanzi commerciali e di partite correnti. Questo risultato è stato in parte dovuto alle politiche di bilancio molto prudenti di questi due paesi in seguito alla crisi dei debiti sovrani e in parte al fatto che è stata recuperata gran parte della competitività persa nei primi anni dell’Unione Monetaria, attraverso la moderazione del costo del lavoro. Anche nei paesi cosiddetti periferici si è compreso che gli incrementi salariali devono essere in linea con i miglioramenti della produttività, pena un rallentamento della crescita e un aumento della disoccupazione. Purtroppo, in Italia la produttività non cresce da oltre un quarto di secolo. Con l’attuale crisi energetica, il tema della competitività si pone in termini completamente diversi dal recente passato e riguarda l’intera Europa nei confronti soprattutto degli Stati Uniti.

* * *

La nota è stata ripresa da Repubblica in questo articolo del 3 dicembre 2022.

Gli squilibri commerciali

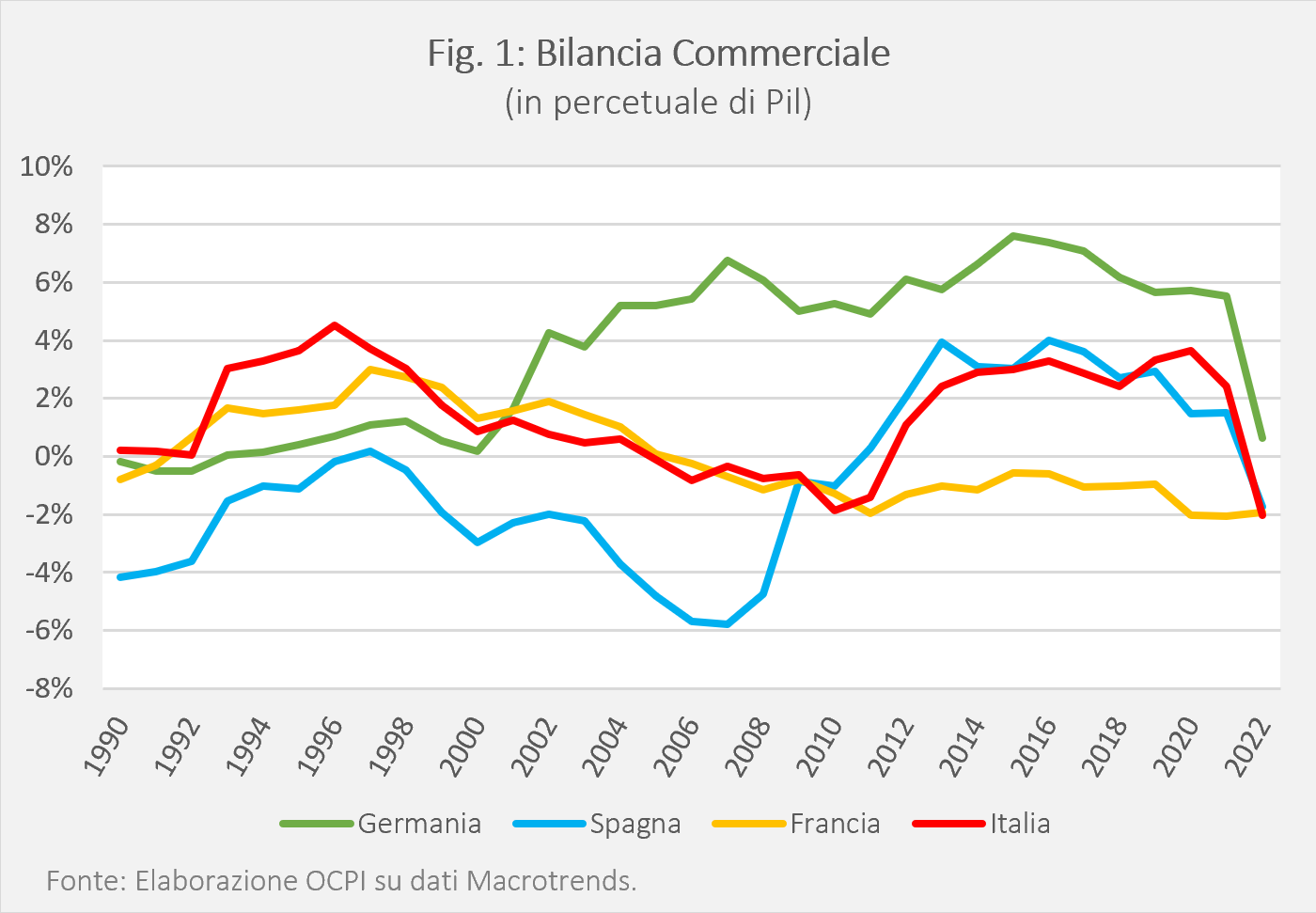

Uno dei problemi principali che ha afflitto l'Europa dall’inizio dell’Unione Monetaria è stato lo squilibrio delle bilance commerciali. La Germania è riuscita a migliorare la sua competitività di prezzo attraverso una politica di forte moderazione salariale e, partendo da un sostanziale equilibrio, ha registrato dei surplus crescenti sino al 7 per cento del Pil negli anni precedenti la Grande Crisi Finanziaria del 2008. La successiva crisi dei debiti sovrani è stata da molti commentatori attribuita all’eccessivo avanzo tedesco, che ha avuto come principale contropartita i disavanzi con paesi extra UE, ma anche con alcuni paesi dell’Eurozona, tra cui la Spagna e, in misura minore, l’Italia (Fig.1).[1]

La Spagna arrivò a registrare un disavanzo di quasi il 6 per cento del Pil nel 2007. L’Italia, che era entrata nell’Unione Monetaria in condizioni di sostanziale pareggio, registrò un peggioramento graduale della bilancia commerciale fino al meno 2 per cento del Pil nel 2010.

Come si vede nella Fig. 1, la situazione di Italia e Spagna è cambiata radicalmente nel periodo successivo alla crisi. Dal 2012 in poi, entrambi i paesi hanno registrato costantemente degli avanzi consistenti, compresi fra il 2 e il 4 per cento del Pil. Ciò è stato dovuto in parte alle politiche di restrizione della domanda messe in atto da questi due paesi per far fronte alla crisi del debito.

L’avanzo della Germania si è stabilizzato su valori molto alti e non si è ridotto fino alla crisi energetica del 2021-2022. La contropartita di tale avanzo è da rintracciarsi principalmente in paesi extra UE, in particolar modo negli Stati Uniti.

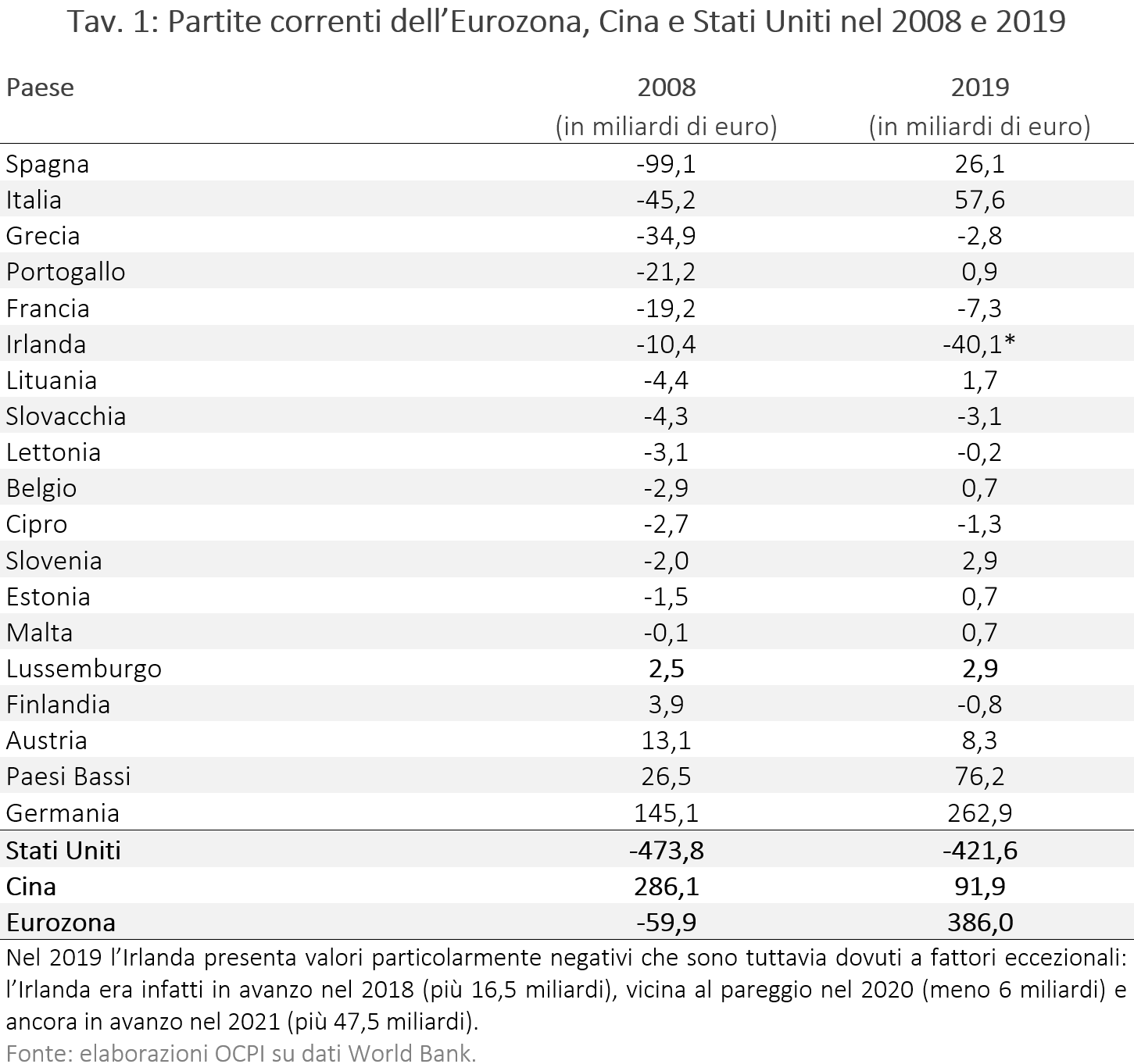

Gli stessi andamenti si registrano nelle partite correnti della bilancia dei pagamenti, come si vede dalla Tav. 1 che confronta i dati del 2019, prima della crisi pandemica, con quelli del 2008, all’inizio della Grande Crisi Finanziaria.[2] Nel 2008 l’avanzo corrente della Germania era di 145,1 miliardi di euro, mentre l’Eurozona nel suo insieme registrava un disavanzo di 59,9 miliardi. I paesi che più contribuivano a questo deficit erano i cosiddetti periferici (Spagna, Italia, Grecia, Portogallo e Irlanda), oltre alla Francia. Nel 2019 la situazione era molto diversa. La Germania continuava ad avere avanzi molti ampi (pari al 7,6 per cento del Pil per le partite correnti e al 5,7 per cento per la bilancia commerciale), ma l’Eurozona aveva un avanzo di ben 386 miliardi per le partite correnti (2,8 per cento del Pil) e di 406 miliardi per la bilancia commerciale (3,4 per cento); tutti i paesi “periferici” erano in avanzo o in sostanziale pareggio. A livello mondiale, il miglioramento della posizione esterna dell’Eurozona ha avuto come principale, ma non unica, contropartita la Cina, il cui avanzo corrente è diminuito di quasi 200 miliardi (da 286 miliardi nel 2008 a 91 nel 2019).

Prezzi e costi rispetto alla Germania

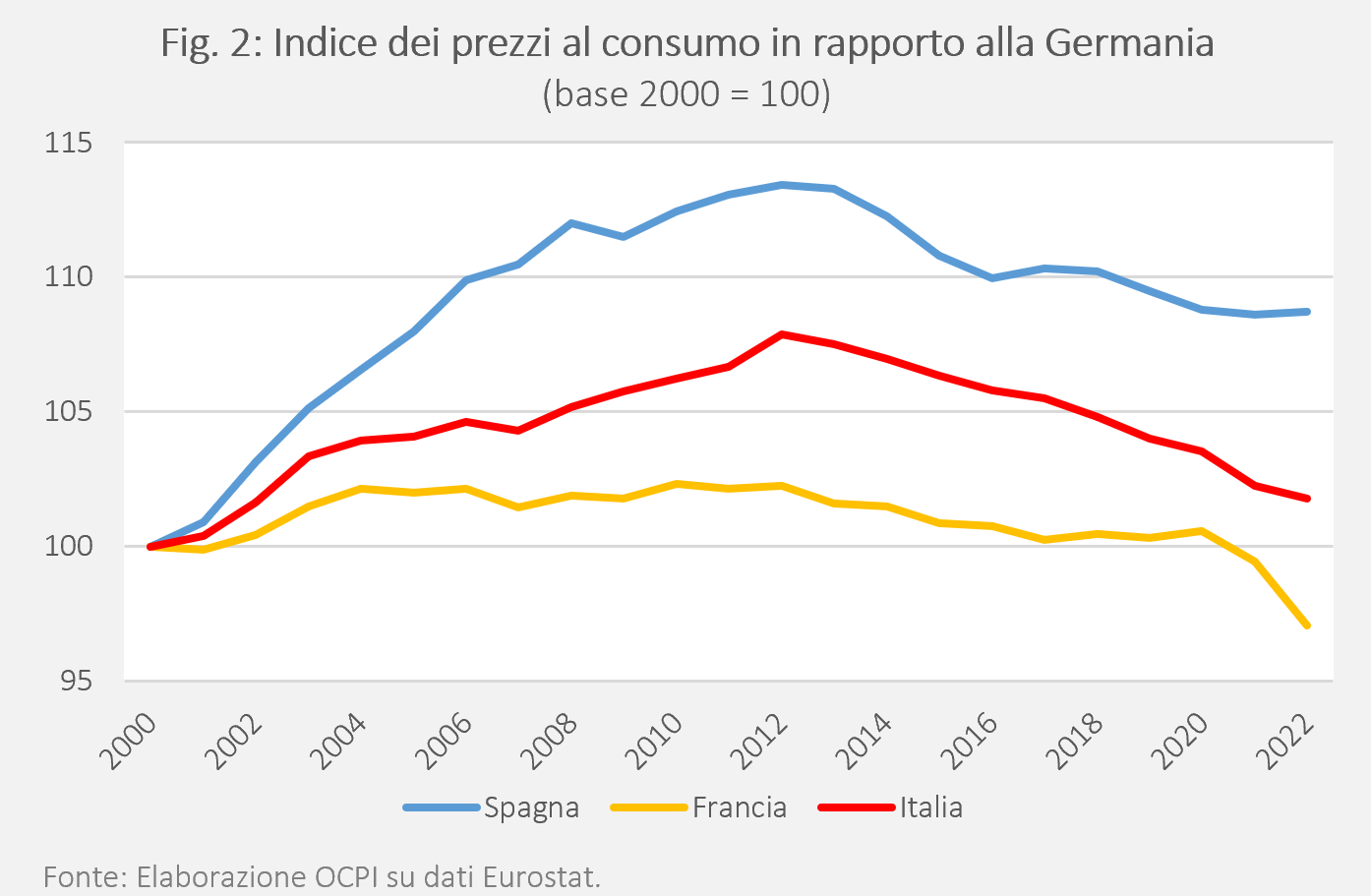

A questi andamenti hanno contributo anche le variabili di prezzo e di costo. La Fig. 2 mostra l’andamento dei prezzi al consumo dei tre principali paesi dell’Eurozona rispetto alla Germania. Sia in Italia che in Spagna i prezzi salgono più che in Germania fino al 2012. Il gap cumulato raggiunge gli 8 punti percentuali per l’Italia e i 14 punti per la Spagna. Negli anni successivi, il gap si restringe sino quasi ad annullarsi nel caso dell’Italia. Per la Francia le variazioni sono molto contenute, come sono contenute le variazioni della bilancia commerciale.

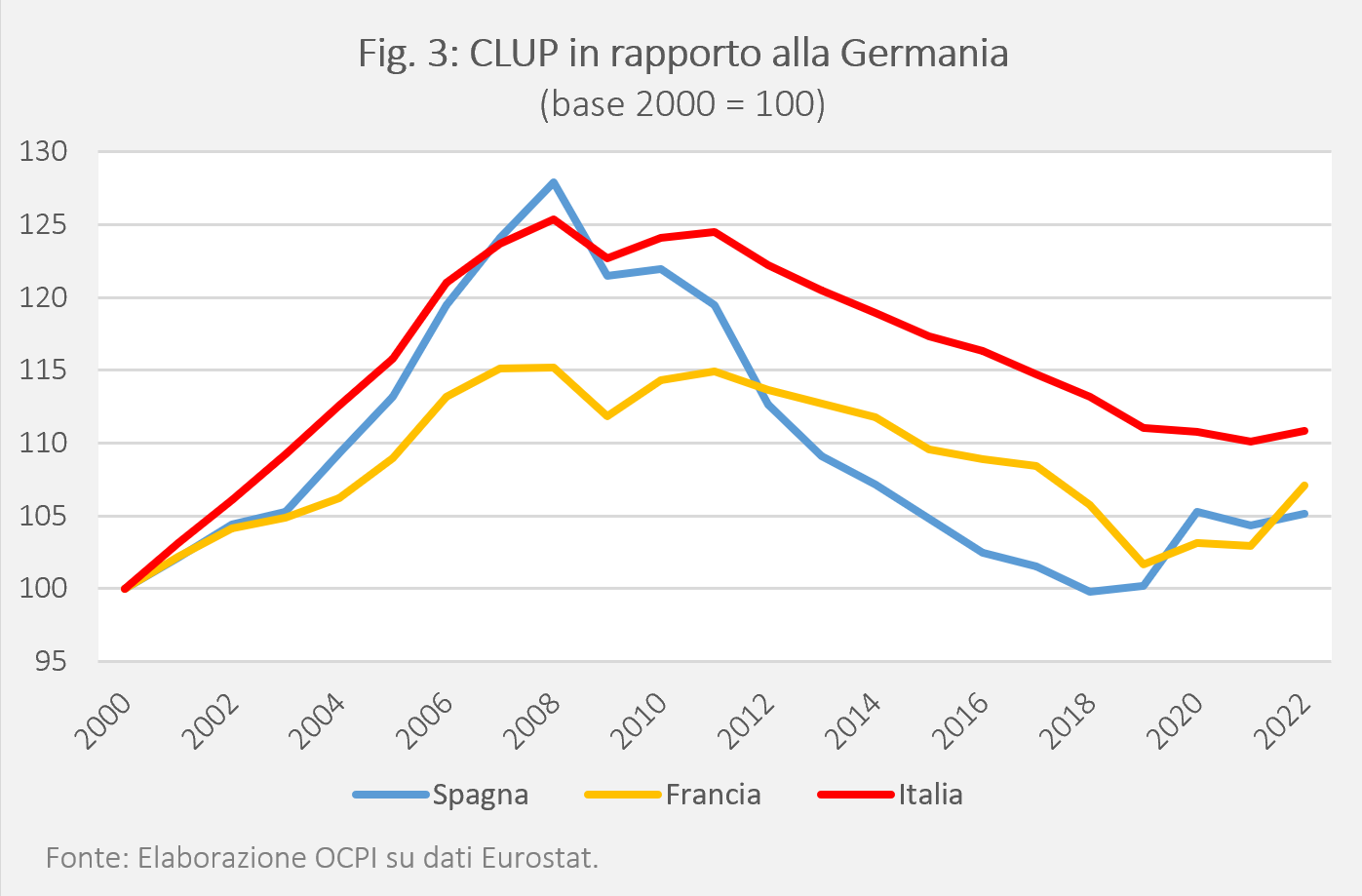

Questi andamenti trovano riscontro in altre due misure standard di competitività: il Costo del Lavoro per Unità di Prodotto (CLUP, basato sugli occupati) e il tasso di cambio effettivo deflazionato con il CLUP.[3] La Fig. 3 mostra il CLUP dei tre paesi rispetto alla Germania. Anche in questo caso si vede un peggioramento della competitività di Spagna e Italia nel primo decennio degli anni 2000 (il CLUP sale rispetto a quello tedesco) seguito da un successivo miglioramento. Il picco qui viene raggiunto nel 2008 ed è molto più marcato - oltre il 25 per cento - che nel caso dei prezzi al consumo. Evidentemente in quegli anni le imprese italiane e spagnole hanno assorbito una parte dei maggiori costi del lavoro e non li hanno scaricati interamente sui consumatori tramite aumenti di prezzo.

Sulla base di questa metrica, l’Italia ha ancora un gap non irrilevante (attorno al 10 per cento) da recuperare ed è lecito chiedersi come sia possibile che questo gap non abbia impedito il buon andamento della bilancia commerciale di cui si è detto sopra. La spiegazione può essere trovata in politiche di bilancio particolarmente prudenti e anche, come molte analisi suggeriscono, in un salto dell’industria italiana verso prodotti a più alto valore aggiunto e di più alta qualità.[4] Si noti che nel caso del CLUP, i movimenti della Francia non sono irrilevanti e sono qualitativamente simili a quelli di Spagna e Italia. Evidentemente, le imprese francesi, forse per le loro maggiori dimensioni, sono state più in grado di assorbire le variazioni dei costi del lavoro, evitando di traslarle sui consumatori.

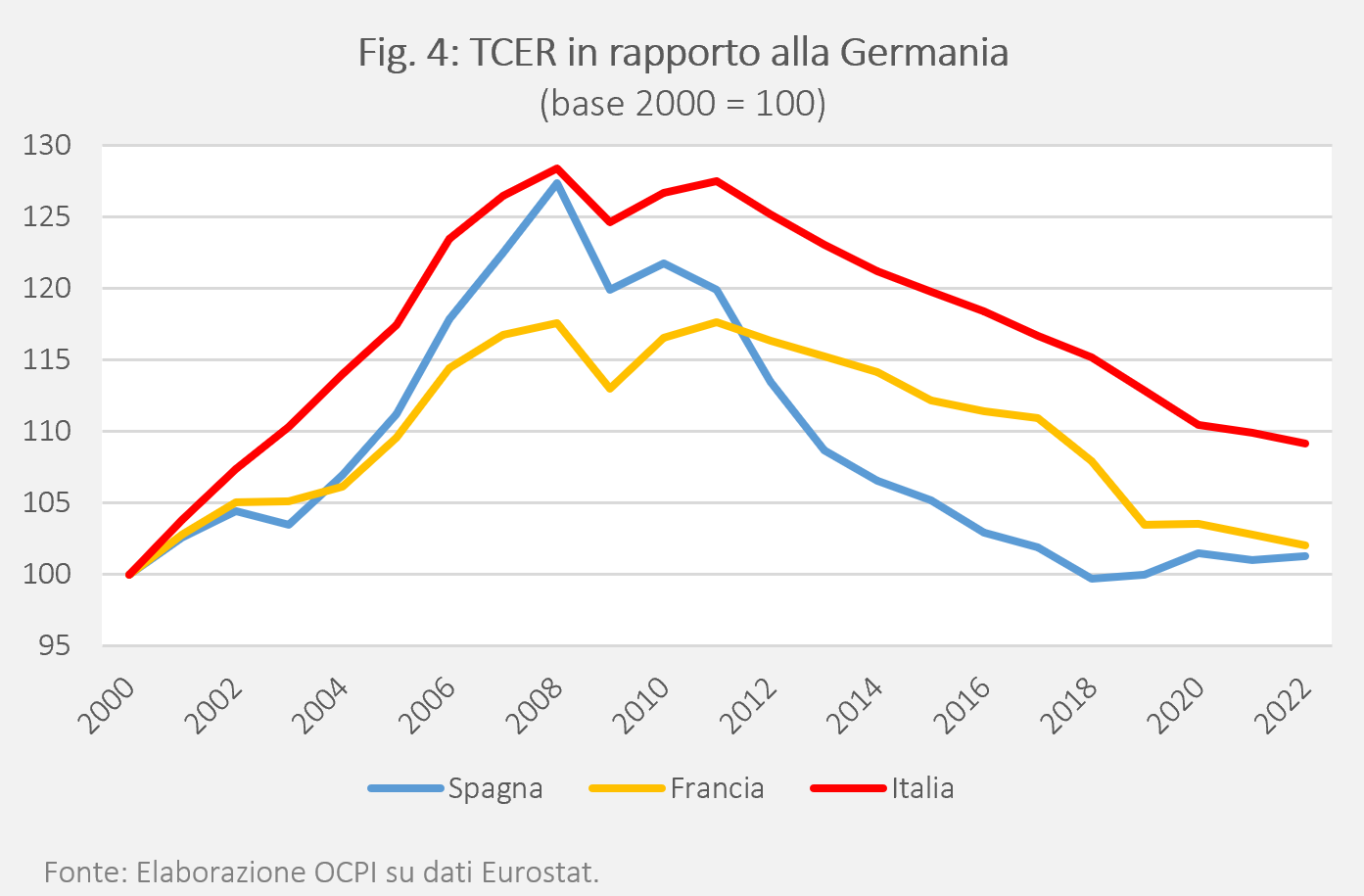

Un messaggio pressoché identico emerge dall’analisi della metrica più completa che è data dal tasso di cambio effettivo reale (Fig. 4). Come nei precedenti grafici, il tasso di cambio viene rapportato a quello della Germania. Dato che il cambio nominale con la Germania è fisso, la differenza rispetto al grafico precedente è data solo dalla diversa esposizione dei quattro paesi considerati rispetto ai mercati terzi e alle fluttuazioni dell’euro rispetto alle relative valute. Come si può notare le differenze tra CLUP e TCER sono minime.[5] Valgono dunque le considerazioni già fatte a proposito della figura precedente.

Quali considerazioni?

La prima e fondamentale considerazione è che la perdita di competitività rispetto alla Germania (problema che aveva afflitto l’Unione Monetaria nei suoi primi anni) è in larga parte rientrato, per via della moderazione dei costi del lavoro e anche delle ristrutturazioni messe in atto dalle imprese. Il problema della competitività oggi si pone in termini completamente diversi e riguarda l’alto e forse insostenibile costo dell’energia per l’intera industria europea.

In secondo luogo, risulta evidente che in una Unione Monetaria, a differenza che in un sistema di cambi flessibili o comunque aggiustabili, è molto facile perdere competitività ed è molto più difficile recuperarla. Nei primi anni dell’Unione, in Italia e anche in Spagna non vi fu piena consapevolezza del fatto che le svalutazioni non erano più possibili e che la Banca Centrale Europea si poneva seriamente l’obiettivo di un tasso di inflazione molto basso. Non si comprese, quindi, che la crescita delle retribuzioni doveva essere in linea con quella della produttività, pena una perdita di competitività che si sarebbe tradotta rapidamente in bassa crescita e perdita di posti di lavoro. Il recupero è stato molto faticoso poiché ha richiesto una estrema moderazione della crescita salariale. Nel confronto con paesi a struttura federale, come negli Stati Uniti, la questione è aggravata dalla mancanza di un bilancio centralizzato che sia in grado di alleviare la pressione sulle aree che, per un qualunque motivo, registrino una crescita inferiore alla media. Nel nostro paese il riequilibrio è stato particolarmente faticoso poiché il sistema Italia nella sua interezza non è stato in grado di generare aumenti di produttività. Come noto, infatti, la produttività totale dei fattori è ferma da decenni; la produttività del lavoro (intesa come rapporto fra valore aggiunto e numero di occupati) è anch’essa ferma e si colloca oggi allo stesso livello della metà degli anni novanta.

Naturalmente, anche prima della creazione dell’euro la crescita dei salari avrebbe dovuto essere in linea con la produttività. Ma allora ci si poteva illudere che così non fosse perché ad una crescita maggiore si poteva porre rimedio con maggiore inflazione e con svalutazioni, il cui effetto ovviamente era quello di riportare il potere d’acquisto dei salari in linea con la produttività. Con l’Unione Monetaria, nel bene e nel male, non c’è più spazio per questa illusione.

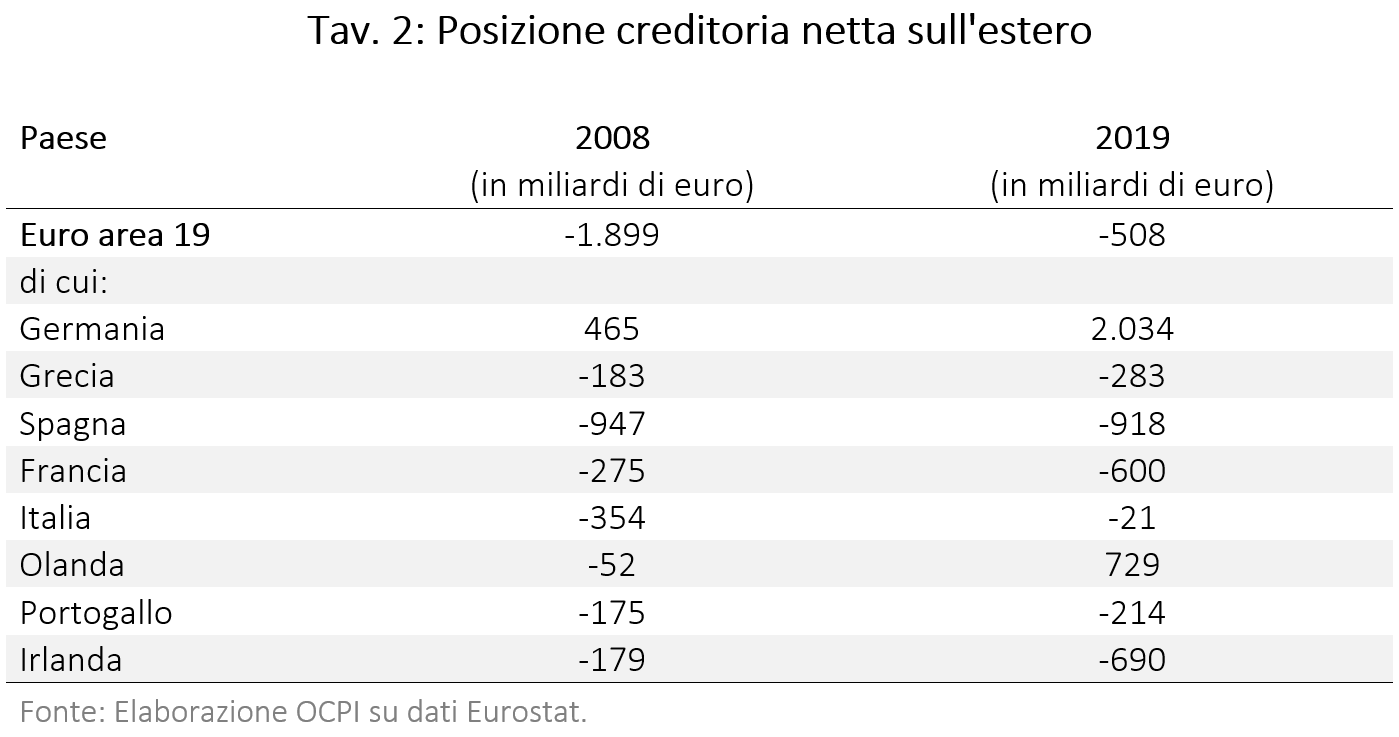

Un ulteriore questione è se sia opportuno che l’Eurozona abbia un surplus esterno tanto ampio. Alcuni argomentano che questo è sostanzialmente uno spreco di risorse perché i paesi dell’Eurozona potrebbe aumentare consumi e investimenti senza con ciò compromettere i conti con l’estero. A questo argomento si aggiunge la considerazione, di cui sono portatori gli Stati Uniti nelle sedi internazionali come il G7 e il G20, secondo cui l’avanzo dell’Eurozona sottrae domanda aggregata all’economia mondiale e comunque non contribuisce alla crescita del resto del mondo. Argomento analogo viene avanzato nei confronti della Cina e del Giappone. Rispetto a queste critiche, si argomenta che l’endemico deficit esterno degli Stati Uniti (oltre 400 miliardi negli ultimi anni) è una conseguenza delle politiche eccessivamente espansive di quel paese e che gli avanzi del resto del mondo sono la contropartita di tale disavanzo. Poiché il mondo è un’economia chiusa, se non ci fosse il disavanzo americano non ci sarebbe neanche l’avanzo europeo, cinese o giapponese. Un’altra risposta a queste critiche è che Europa, Giappone e Cina hanno avanzi esterni perché devono accumulare risparmio in considerazione del rapido invecchiamento della popolazione. Con riferimento all’Eurozona, l’Eurostat calcola che la posizione creditoria netta (“net investment position”), che è sostanzialmente la cumulata dei passati avanzi e disavanzi delle partite correnti, è notevolmente migliorata rispetto al 2008, ma nel 2019 era ancora negativa (Tav. 2); si è azzerata solo nel 2021 in conseguenza della recessione da pandemia. La stessa considerazione vale per l’Italia. Da oltre trent’anni l’Italia registra una posizione debitoria netta sull’estero; solo negli ultimi anni, la posizione si è azzerata e dal 2020 è divenuta leggermente positiva. Nel 2021 l’Italia ha registrato una posizione netta positiva consistente pari 132 miliardi (il 7,4 per cento del Pil).

[1] Richard Baldwin and Francesco Giavazzi (2015) “Towards a consensus on the causes of the EZ Crisis”.

[2] Le partite correnti della bilancia dei pagamenti, oltre alla bilancia commerciale, comprendono la bilancia dei servizi (turismo, trasporti, compensi per attività finanziarie ecc.), più rendite, interessi, profitti, dividendi e trasferimenti correnti con il resto del mondo.

[3] Il tasso di cambio effettivo nominale è il tasso di cambio di una valuta di riferimento rispetto alla media di diverse valute estere ponderata per il peso commerciale di questi paesi. Per ottenere il tasso di cambio effettivo reale, si deflaziona quello nominale per un rapporto fra prezzi o costi per unità di prodotto.

[4] Bugamelli, Matteo e Lotti Francesca (a cura di) (2018). Productivity growth in Italy: tale of a slow-motion change. Banca d’Italia.

[5] L’unica differenza di qualche rilievo riguarda ultimi anni, che vedono una perdita di competitività di Francia e Spagna sulla base del CLUP ma non sulla base del TCER. Ciò è dovuto alla diversa esposizione a Cina e Stati Uniti di queste due economie rispetto alla Germania.