Nel 2021 la pressione fiscale ha raggiunto il 43,5 per cento, più alta rispetto al 42,8 per cento del 2020. Ciò ha generato un certo allarme. Tuttavia, scorporando le agevolazioni fiscali che sono classificate come spesa, e che sono aumentate nel 2021, la pressione fiscale effettiva non solo è più bassa, ma aumenta anche meno, dal 41,4 al 41,8 per cento. L’aumento di tali agevolazioni è attribuibile principalmente all’estensione del Bonus IRPEF previsto dalla Legge di Bilancio 2020, a pieno regime solo da inizio 2021. Il restante aumento della pressione fiscale (0,4 per cento) è dovuto soprattutto alle imposte indirette (in particolare l’IVA). Nel 2021 il gettito IVA è cresciuto molto più del Pil, a causa del parziale spostamento dei consumi da servizi a beni (in particolare durevoli) e dal maggiore utilizzo di strumenti di pagamento cashless.

La nota è stata ripresa da Repubblica in questo articolo del 7 maggio 2022.

* * *

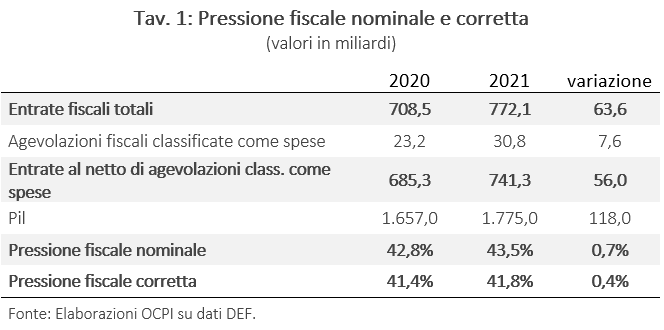

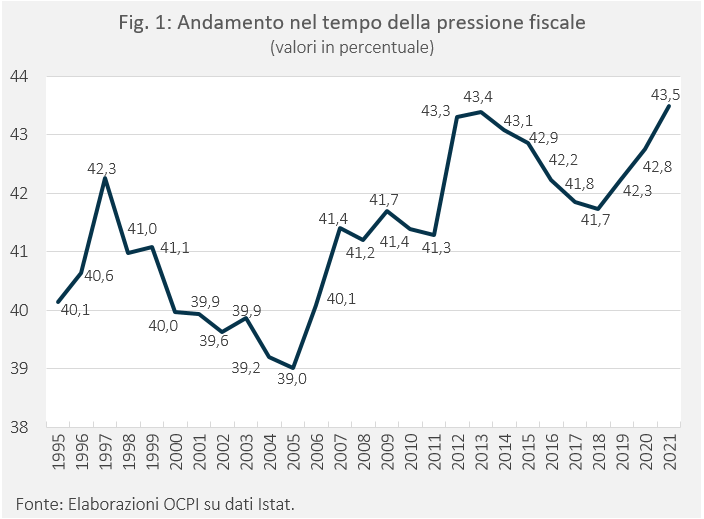

La pressione fiscale, ossia il rapporto tra le entrate (tributarie e contributive) e il Pil, è aumentata dal 42,8 per cento del 2020 al 43,5 per cento del 2021 (Tav.1) Questo aumento ha generato un certo allarme, poiché si tratta del valore più alto dalla data di inizio delle serie, il 1995 (pur essendo prossimo a quelli del 2012-14; Fig. 1).[1]

Cerchiamo dunque di fare un po’ di chiarezza su ciò che effettivamente avvenuto.

La pressione fiscale effettiva

Come indicato nel Documento di Economia e Finanza (DEF), il dato della pressione fiscale non è del tutto rappresentativo dell’onere fiscale che grava effettivamente sui contribuenti. Infatti, le regole internazionali di contabilità prevedono di classificare alcune agevolazioni fiscali come spesa pubblica. In particolare, tra queste vi sono:

- il Bonus IRPEF (ex 80 euro, divenuti 100), che comporta una riduzione del carico fiscale per i lavoratori dipendenti;

- i crediti d’imposta concessi a famiglie e imprese che sono utilizzati in compensazione di tributi e contributi;

- alcune detrazioni fiscali riconosciute ai contribuenti anche oltre il limite della capienza in dichiarazione.

Inoltre, sono registrati come spesa anche gli sgravi contributivi “selettivi”, ossia a favore di specifiche categorie di contribuenti o aree geografiche. In particolare, tra questi vi sono le agevolazioni introdotte dalla Legge di Bilancio 2021 per favorire (i) l’assunzione di giovani e donne e (ii) l’occupazione nelle regioni del Sud. Tali agevolazioni rientrano nelle spese (in “contributi alla produzione”) poiché assimilate a interventi di sostegno alle imprese produttrici.

Nel caso del bonus IRPEF, questo è stato erogato a tutti i lavoratori dipendenti, anche agli incapienti, entro un certo reddito. Per tale motivo, è stato concepito sin dall’inizio come un trasferimento fiscale, da contabilizzare dunque nella spesa.

Le entrate fiscali sono contabilizzate al lordo delle suddette agevolazioni, il che fa risultare la pressione fiscale superiore all’effettivo onere fiscale che grava sui contribuenti. Scorporando queste voci, si può ottenere una misura forse più rappresentativa della pressione fiscale effettiva.

Nel 2020, le agevolazioni fiscali classificate come spese ammontavano a 23,2 miliardi. La voce più rilevante era il bonus IRPEF, che ammontava a 11,9 miliardi. Nel 2021, le agevolazioni fiscali crescono a 30,8 miliardi. Quest’aumento è dovuto principalmente alle modifiche del bonus IRPEF, apportate dalla Legge di Bilancio 2020 che lo ha esteso sia come importo (da 80 a 100 euro al mese) sia come platea di beneficiari (da un reddito massimo di 26.600 euro a 40.000). A seguito di queste modifiche, nel 2020 era in vigore un regime misto, ossia il vecchio bonus da 80 euro nella prima parte dell’anno e un trattamento integrativo (ossia bonus aumentato di 100 euro sino a 28.000 di reddito) nella seconda parte. Nel 2021 invece è entrato in vigore sin dal 1 gennaio il nuovo regime.[2]

Corretta per le agevolazioni classificate come spese, la pressione fiscale cresce dal 41,4 per cento del 2020 al 41,8 per cento del 2021 (Tav. 1).

Le entrate che hanno aumentato la pressione fiscale

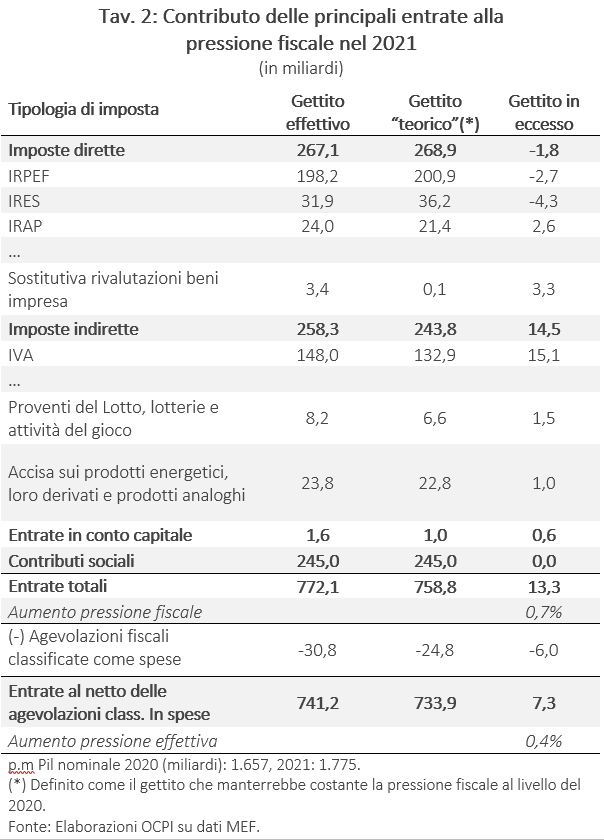

Quali entrate hanno aumentato di 0,4 punti percentuali la pressione fiscale nel 2021? Per individuarle calcoliamo il “gettito in eccesso” come la differenza tra il gettito effettivo nel 2021 e quello “teorico” definito come il gettito che sarebbe stato necessario per mantenere la pressione fiscale costante al 2020 (quindi il peso dell’entrata sul Pil del 2020 moltiplicato per il Pil del 2021).

I risultati delle principali voci di entrata sono riportati in Tav.2. Si osserva chiaramente che le imposte indirette hanno contribuito ad aumentare la pressione fiscale, mentre quelle dirette hanno avuto l’effetto opposto.

In particolare, tra le imposte indirette, l’IVA è la voce che ha generato più gettito in “eccesso”: infatti, il gettito IVA è cresciuto molto più del Pil (19,3 contro 7,2 per cento).[3] Questo è dovuto essenzialmente a due fattori:[4]

- la spesa per consumi si è parzialmente spostata dai servizi ai beni (in particolare i durevoli), su cui grava un’aliquota IVA mediamente più elevata;

- l’evasione sull’IVA potrebbe essersi ridotta, in quanto: (i) il settore dei servizi presenta tipicamente un’evasione più elevata; (ii) è aumentato il peso dei pagamenti cashless (sia al punto di vendita fisico sia con acquisti online); (iii) le misure introdotte negli anni precedenti, come la fatturazione elettronica, potrebbero aver avuto degli effetti positivi anche nel 2021.

Inoltre, hanno contribuito alcune entrate indirette minori, come i proventi da giochi e lotterie e le accise sui prodotti energetici, principalmente per la ripresa dei volumi di gioco e dei trasporti dopo il 2020 caratterizzato dalle misure di contenimento della pandemia.[5]

Tra le imposte dirette occorre osservare l’elevato gettito in eccesso derivante dalle condizioni favorevoli del regime di imposta sostitutiva sulla rivalutazione dei beni aziendali, che hanno fatto sì che molte imprese si siano avvalse dell’agevolazione (portando nel 2021 un gettito di ben 3,4 miliardi rispetto ai soli 75 milioni del 2020).[6]

Infine, occorre osservare che i rinvii dei termini di pagamento di diverse imposte (come l’IVA, rate di acconto dell’IRPEF, contributi sociali, ecc.) hanno posticipato parte del gettito per queste imposte dal 2020 al 2021.[7]

[1] Vedi l’articolo del Corriere della Sera sull’analisi della CGIA di Mestre, 16 Aprile 2022: https://www.corriere.it/economia/tasse/22_aprile_16/tasse-2021-pressione-fiscale-piu-alta-sempre-435percento-solo-francesi-va-peggio-e9de821a-bd67-11ec-9131-083ffd710aa7.shtml

[2] Con il regime in vigore sino a giugno 2020, per i redditi tra 24.000 e 26.600 euro era previsto un bonus decrescente. Con il regime in vigore dal 1 gennaio 2021, sono previsti: 100 euro fino a 28.000 euro; bonus decrescente da 100 a 80 euro per i redditi tra 28.000 a 35.000; bonus decrescente sino ad azzerarsi da 35.000 a 40.000 di reddito. La Legge di Bilancio 2022 ha nuovamente modificato il Bonus IRPEF, inglobandolo nel nuovo regime di detrazioni fiscali (e mantenendolo solo per i redditi inferiori a 15.000 euro).

[3] Tipicamente il gettito IVA cresce in linea con la spesa per consumi delle famiglie. Tuttavia, nel 2021 è aumentato molto di più della spesa per consumi (cresciuta del 7,2 per cento).

[4] Le cause sono state individuate nel lavoro: Bernardini, F. e Renzi, F. (2022). “Mind the Gap! The (unexpected) impact of COVID-19 pandemic on VAT revenue in Italy”. Questioni di Economia e Finanza. Banca d’Italia.

[5] La Legge di Bilancio 2020 ha sostituito, a partire da maggio 2020, la tassa piatta del 12 per cento con un’imposta progressiva (con aliquota dal 15 al 23 per cento) per le vincite del “Gratta & Vinci” e del “Superenalotto” dai 500 ai 10 milioni di euro. È probabile però che l’aumento della tassazione abbia avuto un effetto maggiore sul gettito del 2021 per la ripresa dei volumi di gioco.

[6] Nel 2021 le imprese potevano portare in deduzione, ai fini del pagamento delle imposte sui redditi e dell’IRAP, la quota di ammortamento del maggior valore derivante dalla rivalutazione degli attivi, pagando un’imposta sostitutiva. Il d.l.104/2020 aveva disposto un’aliquota del 3 per cento e un largo campo d’applicazione (beni materiali, marchi, avviamento, partecipazioni, ecc.).