La riforma dell’Irpef presentata dal governo, valida solo per il 2024, si compone di tre punti principali: una riduzione del numero di scaglioni da quattro a tre, un aumento delle detrazioni per i redditi più bassi con relativo ampliamento della no tax area e una riformulazione delle detrazioni per i redditi più alti. La riforma riduce lievemente il carico fiscale sui contribuenti, soprattutto per quelli nella fascia di reddito imponibile tra i 28.000 e i 50.000 euro, ma al prezzo di una maggiore complessità. Questo per la necessità di un doppio conteggio dei redditi 2024 per il computo degli acconti sul 2025. Tuttavia, oltre alla rimodulazione dell’Irpef il governo ha anche confermato per tutto il 2024 il taglio del cuneo fiscale adottato dallo scorso luglio. Il combinato della decontribuzione e della riduzione delle aliquote avvantaggia sicuramente i contribuenti meno abbienti ma, per il modo in cui è stato introdotto, comporta effetti distorsivi e di disincentivo all’offerta di lavoro non indifferenti. Tali effetti sarebbero stati mitigati qualora la decontribuzione fosse stata rimodulata con un sistema di soglie più graduale rispetto a quanto previsto attualmente.

* * *

Nella seduta del 16 ottobre 2023, il Consiglio dei ministri ha approvato, tra gli altri provvedimenti, un decreto legislativo volto all’attuazione di un primo modulo di riforma dell’imposta sul reddito delle persone fisiche (Irpef).[1] Il provvedimento è stato adottato in attuazione della legge delega n. 111/2023, approvata il 4 agosto scorso, che delega il governo a adottare, entro due anni dall’entrata in vigore della stessa, i decreti necessari alla revisione del sistema tributario.[2] I princìpi di fondo delineati nella legge delega che dovrebbero ispirare la riforma sono lo stimolo alla crescita e alla natalità, la prevenzione dell’evasione e dell’elusione e una semplificazione del sistema, da ottenersi oltre che con un diverso rapporto tra fisco e contribuente anche con una revisione della struttura delle aliquote e del sistema di detrazioni e deduzioni. In particolare, per quanto concerne l’Irpef, la legge (si veda l’articolo 5) propone una revisione e una riduzione graduale del numero delle aliquote di imposizione verso l’adozione finale di un’aliquota unica (la cd. flat tax), una revisione delle detrazioni e deduzioni di imposta e l’attuazione di una maggiore equità orizzontale garantendo, a parità di reddito complessivo, una stessa esenzione fiscale Irpef indipendentemente dall’origine del reddito.

Cosa prevede il decreto

I cambiamenti introdotti sulla struttura dell’Irpef con il decreto sono i seguenti. In primo luogo, si riducono da quattro a tre il numero degli scaglioni Irpef, accorpando i due scaglioni più bassi sulla minore aliquota del 23 per cento. Di fatto, si riduce di due punti percentuali l’aliquota del 25 per cento che vige attualmente sullo scaglione dei redditi compresi tra i 15 e i 28 mila euro. Restano invece invariati gli altri scaglioni, con un’aliquota al 35 per cento dai 28.000 ai 50.000 euro e un’aliquota pari al 43 per cento sopra questo livello. Una seconda novità riguarda la detrazione per i lavoratori dipendenti con un reddito inferiore a 15 mila euro, che viene incrementata da 1.880 a 1.955 euro. Di conseguenza, la no tax area per questa categoria di lavoratori diventa eguale a quella prevista per i pensionati, passando da 8.174 a 8.500 euro. Inoltre, per far sì che a usufruire dei maggiori benefici della riduzione delle aliquote siano principalmente le fasce di reddito medio-basse, viene stabilita una riduzione pari a 260 euro alle detrazioni d’imposta, qualora il reddito complessivo superi i 50 mila euro l’anno.[3] Come vedremo, i 260 euro corrispondono al risparmio d’imposta che i contribuenti con redditi superiori ai 28 mila euro ottengono grazie all’accorpamento dei due scaglioni. Infine, dato che l’innalzamento della no tax area escluderebbe dal trattamento integrativo (cioè il trasferimento ex “bonus Renzi” che spetta ai lavoratori dipendenti,[4] qualora l’imposta lorda sia maggiore della detrazione per lavoro e il reddito complessivo sia inferiore ai 15 mila euro) i lavoratori che nel 2023 vi hanno diritto (cioè, con reddito tra 8.174 e 8.500), si prevede l’introduzione di una riduzione di 75 euro nel calcolo della detrazione, in modo questi continuino comunque ad accedere al trasferimento.[5]

Si osservi tuttavia che sulla base del decreto approvato dal Consiglio dei ministri questi interventi sull’Irpef sono limitati al solo anno 2024, anche se è presumibile che (risorse permettendo) verranno confermati anche negli anni successivi. Questo crea elementi di complessità non indifferenti nel calcolo dei pagamenti dovuti al fisco, costringendo il contribuente a un doppio conteggio per quanto riguarda gli importi dovuti nel 2024. Infatti, le imposte dovute nel 2024 verranno calcolate sulla base della nuova struttura di aliquote e detrazioni Irpef riassunta in precedenza, ma gli acconti e il saldo per il 2025, pagati anch’essi nel 2024, dovranno essere calcolati sulla base del presupposto giuridico che a partire dal 2025 rientrerà in vigore la vecchia struttura dell’imposta con quattro aliquote e una no tax area diversa da quella in vigore nel 2024.

La fiscalizzazione dei contributi

In merito agli effetti di questi interventi di riforma sull’Irpef, su cui torniamo più avanti, è però opportuno osservare che contemporaneamente, con la legge di bilancio per il 2024, il governo ha anche confermato per il prossimo anno il taglio del cuneo fiscale, cioè la riduzione parziale dei contributi a carico dei lavoratori dipendenti che vengono ora finanziati a carico del bilancio dello stato. La fiscalizzazione dei contributi è una politica tradizionalmente perseguita dallo Stato italiano per gli scopi più diversi, ma l’attuale intervento prende le mosse dal provvedimento introdotto dal governo guidato da Mario Draghi.[6]

A riguardo, la prima riduzione della contribuzione a carico dei lavoratori dipendenti risale all’estate 2022 e prevedeva un taglio del cuneo fiscale pari al 2 per cento fino ai 35 mila euro annui di retribuzione annua lorda (RAL, che include oltre al reddito anche i contributi a carico del lavoratore).[7] La misura è stata prorogata dal governo Meloni a dicembre 2022 per il primo semestre del 2023, mantenendo la riduzione del 2 per cento per i contribuenti con RAL inferiore a 35 mila euro e incrementando il taglio di un ulteriore punto percentuale per quelli con RAL inferiore a 25 mila euro. Nel maggio 2023 il provvedimento è stato ulteriormente esteso sia per durata, in quanto esteso dal luglio fino a dicembre, che per portata: il taglio nei contributi è salito infatti al 7 per cento per i contribuenti con RAL inferiore a 25 mila euro e al 6 per cento per i contribuenti con RAL compresa tra i 25 e i 35 mila euro. La proposta di legge di bilancio per il 2024, attualmente in discussione in parlamento, conferma in toto queste riduzioni.

Per comprendere quanto segue, è opportuno osservare che queste riduzioni nei contributi a carico dei lavoratori sono introdotte per “soglie” e non per scaglioni. In altre parole, la riduzione si perde interamente non appena la retribuzione lorda supera la soglia indicata. Per esempio, si prenda un lavoratore con una retribuzione lorda annuale di 25 mila euro. Con l’attuale intervento, confermato anche per il 2024, a questo lavoratore spetta una riduzione nella contribuzione di 7 punti percentuali, ovvero 1.750 euro, che vanno a incrementare il suo reddito imponibile lordo (e sono dunque successivamente soggetti a imposizione in sede Irpef). Se tuttavia la retribuzione lorda del lavoratore dovesse aumentare anche solo di un euro, la riduzione della contribuzione non sarà più pari al 7 per cento, ma a 6 punti percentuali, e dunque di 1.500 euro. Allo stesso modo, un lavoratore dipendente con retribuzione lorda pari a 35.000 euro e che dunque ha diritto a 2.100 di riduzione nella contribuzione, la perderebbe interamente se il suo reddito aumentasse anche solo di un euro.

Andrebbe osservato che la legge di bilancio per il 2024 contiene anche un ulteriore intervento di riduzione del cuneo fiscale, a sostegno della famiglia e di stimolo alla natalità: dall’anno prossimo è infatti riconosciuto un esonero totale dei contributi previdenziali a carico delle lavoratrici madri, con contratto di lavoro dipendente a tempo indeterminato. Questo esonero è riconosciuto per le madri con tre o più figli a carico fino al mese del compimento del diciottesimo anno di età del figlio più piccolo, mentre è riconosciuto, solo in via provvisoria, anche per le madri con due figli fino al compimento del decimo anno di età del figlio più piccolo.

L’impatto della riforma Irpef

Il provvedimento, così come previsto dalla riforma, comporta rilevanti cambiamenti per la struttura dell’imposta sui redditi. Prima di discuterne gli effetti è però utile ricordare brevemente alcune caratteristiche dell’Irpef.[8]

Nata come imposta generale su tutti i redditi, l’Irpef ha visto nel corso degli anni la sottrazione continua di redditi dalla propria base imponibile (redditi da capitale, rendite immobiliari, terreni, redditi da lavoro autonomo fino a una certa soglia di fatturato etc. che vengono tassati con aliquote proporzionali, generalmente più basse di quelle Irpef), con la conseguenza che i redditi da lavoro e assimilati (i trattamenti pensionistici) costituiscono al momento oltre l’83 per cento della base imponibile dell’Irpef, mentre i redditi da lavoro, e in particolare, quelli da lavoro dipendente, costituiscono solo poco più del 40 per cento di tutti i redditi.[9] Nonostante la sua ristretta base imponibile, l’Irpef è l’imposta principale del sistema tributario italiano, producendo (se si considerano anche le addizionali comunali e regionali sul tributo) circa il 40 per cento di tutto il gettito tributario.[10]

La distribuzione dei redditi Irpef è anche straordinariamente distorta. Dall’analisi del MEF sulle dichiarazioni per il 2021 (le ultime disponibili),[11] si ricava che su 41,5 milioni di contribuenti Irpef, 16,7 milioni (il 26 per cento del totale) hanno dichiarato meno di 15.000 euro di reddito lordo, mentre solo poco più di un milione (il 4 per cento) dichiara redditi superiori ai 70.000 euro. La stragrande maggioranza dei contribuenti si colloca dunque tra i 15.000 e i 50.000 euro di reddito, che sono quelli direttamente influenzati dalla riforma del governo. Infine, l’Irpef è un’imposta molto progressiva (il 31 per cento dell’imposta viene pagata dal 4 per cento dei contribuenti più ricchi, mentre oltre 10 milioni di contribuenti, i più poveri, non pagano alcuna imposta), ma la progressività viene raggiunta attraverso un sistema complesso e poco trasparente, basato su pochi scaglioni (4 prima della riforma) e un sistema di detrazioni e trasferimenti decrescenti nel reddito.

L’intervento del governo si inserisce dunque in questo contesto, riducendo ulteriormente il numero degli scaglioni Irpef da 4 a 3 e rivedendo la detrazione per i redditi da lavoro dipendente, ma senza affrontare il tema dell’erosione della base imponibile dell’imposta (che in realtà è stata ulteriormente ampliata l’anno scorso con l’ampliamento della flat tax per i lavoratori autonomi).[12] Nel seguito analizziamo le conseguenze delle modifiche all’Irpef prima in isolamento e poi in combinazione con i provvedimenti di riduzione dei contributi fiscali, che come ricordato nel paragrafo precedente sono confermati per il 2024.[13] Per stimare l’effetto consideriamo qui il caso più semplice di un contribuente che ha solo redditi da lavoro dipendente, senza oneri familiari e senza ulteriori detrazioni se non quelle riconosciute per fonte di reddito.

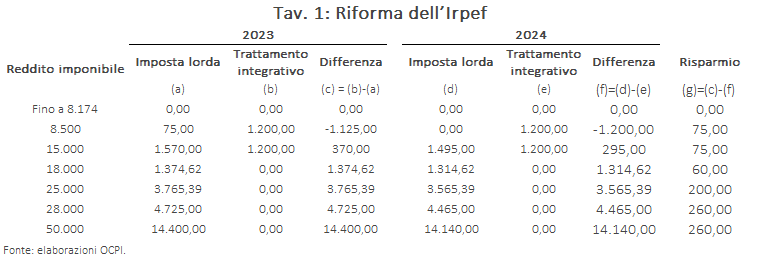

La Tav. 1 riporta i risultati delle stime. Per i redditi più bassi, sotto gli 8.174 euro, che già erano esenti dall’Irpef nel 2023, non ci sono naturalmente effetti mentre i redditi tra 8.175 e 8.500 guadagnano qualcosa, fino a un massimo di 75 euro a 8.500 euro. Questo perché, come spiegato in precedenza, mentre la no tax area viene ora aumentata a 8.500 euro, una piccola variazione nella formula che guida il trattamento integrativo consente a coloro che già lo ottenevano nel 2023 (cioè, i redditi superiori a 8.174 ma inferiori a 15.000) di mantenerlo. Questo guadagno, di 75 euro, si mantiene costante poi per tutti i redditi fino a 15.000 euro. La ragione è che i redditi fino a 15.000, che erano già sottoposti all’aliquota del 23 per cento nel 2023, beneficiano ora di una no tax area più elevata, 8.500 euro invece di 8.174. Tra parentesi, andrebbe anche osservato che per la presenza del trattamento integrativo, i redditi da lavoro dipendente più bassi, fino intorno ai 13.400 euro nel 2023 e ulteriormente aumentati nel 2024 per l’aumento della no tax area, non pagano di fatto alcuna imposta al fisco.

I vantaggi dell’accorpamento degli scaglioni comunque diventano rilevanti per i redditi maggiori di 15.000 che nel 2023 erano soggetti a un’aliquota del 25 per cento e vengono ora assoggettati a un’aliquota del 23 per cento. I guadagni sono limitati attorno ai 15.000 euro (per esempio, come si vede dalla tavola sono di soli 60 euro l’anno a 18.000 euro e di 200 euro a 25.000 euro) per poi salire gradualmente fino a raggiungere i 260 euro in corrispondenza di 28.000 euro. Da quel momento in poi e fino ai 50.000 euro, il guadagno resta invariato a 260 euro. Sopra i 50.000 euro il risparmio è ancora di 260 euro, ma dovrebbe essere annullato dalla decurtazione di 260 euro sulle detrazioni applicabili dai contribuenti con redditi imponibili superiori a questa cifra, naturalmente se questi contribuenti possono vantare detrazioni superiori ai 260 euro.

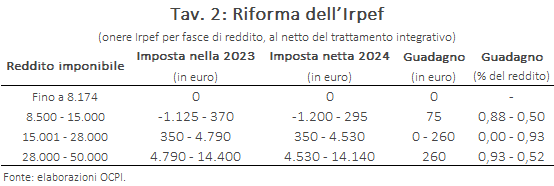

La Tav. 2 riassume questi effetti per fasce di reddito, integrando direttamente per semplicità il trattamento integrativo nell’imposta dovuta. Si osserva che, mentre in termini assoluti il guadagno è maggiore per le fasce di reddito più elevate (dopo i 28.000 euro), in termini relativi, cioè in rapporto al reddito, il guadagno indotto dalla riforma è più equilibrato, pur presentando ambiti di variazione ampi.

Il cuneo fiscale

L’intervento sull’Irpef aveva come obiettivo dichiarato quello di favorire i redditi medio-bassi, sebbene come illustrato in precedenza i guadagni maggiori in termini assoluti si abbiano in realtà soprattutto nelle fasce più elevate di reddito, cioè sopra i 28.000 e fino a 50.000. Ma per i redditi da lavoro dipendente, la maggioranza dei redditi sottoposti a Irpef, l’intervento si accompagna anche alla fiscalizzazione dei contributi che, come si è detto, viene confermata anche per il 2024. La decontribuzione ha come effetto un incremento del reddito imponibile Irpef dei lavoratori (i contributi ora a carico dallo Stato non vengono più sottratti dalle aziende alla busta paga dei dipendenti) e dunque anche dell’imposta che devono pagare in sede Irpef.[14] La riforma Irpef per il 2024 compensa in parte questo effetto, riducendo il carico tributario su questi redditi addizionali. Per vedere cosa questo comporta per l’onere fiscale complessivo a carico di un lavoratore (contributi + tributi), la Tav. 3 calcola le aliquote marginali effettive (cioè, di quanto aumenta l’onere complessivo sul lavoratore al variare di 500 euro di RAL) e le aliquote medie in corrispondenza di diversi livelli della RAL sia per il 2023 che per il 2024. Gli oneri contributivi a carico del lavoratore variano a seconda del contratto di lavoro; qui per semplicità si considera il caso di un lavoratore in un’industria con almeno 50 dipendenti, il quale deve pagare il 9,49 per cento della RAL sotto forma di contributi. Questo significa che l’intervento del governo nella seconda parte del 2023, confermato per tutto il 2024, riduce l’onere contributivo a carico del lavoratore al 2,49 per cento per tutti i lavoratori con RAL fino a 25.000 euro, a 3,49 per cento per i lavoratori con RAL da 25.001 euro fino a 35.000 euro, mentre la lascia invariata al 9,49 per cento per tutti i lavoratori con RAL maggiore di 35.000.[15]

Come si vede dalla Tav. 3, gli effetti della riforma, incidendo solo su aliquote e no tax area sono complessivamente marginali, riducendo solo lievemente aliquote marginali e medie sul carico complessivo.[16] L’aliquota media sale progressivamente fino a superare il 35 per cento per i redditi più alti, con riduzioni marginali attorno a 1-2 punti indotti dalla riforma[17] Le aliquote marginali si riducono lievemente fino ai 28.000 euro (per l’effetto combinato dell’incremento nella no tax area e della riduzione dell’aliquota formale al 23 per cento), eccetto che attorno ai 15.000 euro dove la riduzione dell’aliquota al 23 per cento, non ha ancora effetti rilevanti in termini di riduzione dell’imposta dovuta e quindi non compensa la riduzione dell’imposta a 15.000 dovuta all’incremento della no tax area. Sopra i 28.000 euro, dove non cambia l’aliquota formale di imposta, le aliquote marginali restano invece inalterate. In particolare, resta inalterato il “salto” nelle aliquote marginali in corrispondenza dei livelli di 25.000 e soprattutto di 35.000 euro di RAL quando la decontribuzione si riduce o si annulla del tutto. A 35.000 euro l’aliquota marginale raggiunge il 285 per cento, che significa che l’incremento della RAL (qui assunto di 500 euro) verrebbe più che assorbito dagli aumenti nelle contribuzioni da pagare. Sono ovvi gli effetti di disincentivo sull’offerta di lavoro di un simile andamento. Per maggiore chiarezza la figura riporta l’andamento delle aliquote marginali per vari livelli della RAL nel 2024. Sono evidenti i salti nelle aliquote marginali per i livelli di RAL indicati in precedenza.

Un piccolo mistero

Il 22 ottobre era apparsa sul sito del MEF una proposta diversa sulla fiscalizzazione dei contributi per il 2024. Il comunicato prevedeva infatti un taglio più graduale del cuneo contributivo, pari al 7 per cento per una RAL inferiore a 15 mila euro, al 6 per cento per una RAL compresa tra i 15 e i 28 mila euro, al 5 per cento per una RAL tra i 28 e i 30 mila euro e del 4 per cento per una RAL tra i 32 e i 35 mila euro. I giornali ne hanno dato subito notizia, ma il comunicato è scomparso alle ore 22 del 23 ottobre. Successivamente, il governo ha invece confermato che il taglio sarebbe rimasto identico a quello introdotto nel 2023. Chiunque fossero gli autori, l’intervento previsto aveva qualche senso, oltre a implicare dei costi minori per il bilancio dello Stato. A riprova, nella Tav. 4 si calcolano aliquote marginali e medie per il modello di decontribuzione alternativo proposto nel documento ritirato dal Ministero e si riproduce il grafico relativo alle aliquote marginali che ne sarebbero risultate, ponendole a confronto con quelle risultanti dalla decontribuzione confermata con la legge finanziaria per il 2024.

Si osserva dalla Fig. 2 che la rimodulazione avrebbe annullato gli effetti distorsivi in prossimità della soglia per i 25 mila euro e avrebbe smorzato significativamente la distorsione in corrispondenza della soglia dei 35 mila euro. In particolare, il “salto” nella aliquota marginale ai 35.000 euro si sarebbe ridotto di oltre 100 punti, scendendo al 167 per cento. In compenso, la rimodulazione avrebbe comportato lievi incrementi nelle aliquote effettive sotto i 35.000 euro.

Conclusioni

Per riassumere, si fa fatica a considerare l’intervento del governo per il 2024 come una “riforma” importante dell’Irpef. Intanto perché è temporaneo e certo non semplifica la vita ai contribuenti, costringendoli a un doppio conteggio per i redditi 2024. Inoltre, qualunque effetto di incentivo ci si possa aspettare da un simile intervento, il fatto che sia temporaneo ne diminuisce ulteriormente gli effetti. Ma anche se fosse confermato in futuro, l’intervento è limitato soprattutto perché non affronta i problemi fondamentali del tributo, cioè la forte erosione della sua base imponibile. Quello che la riforma fa è di ridurre lievemente l’onere di imposta, con i vantaggi maggiori concentrati nella fascia tra i 28.000 e i 50.000 (i 260 euro di riduzione di imposta). Considerando invece congiuntamente anche la fiscalizzazione dei contributi sociali a carico dei lavoratori, l’effetto è maggiormente concentrato sui redditi più bassi e l’accorpamento dei primi due scaglioni riduce lievemente la tassazione dei contributi che ora entrano nella busta paga dei dipendenti. Ma restano inalterati i forti salti che l’intervento produce sulle aliquote marginali effettive di imposta che possono disincentivare l’offerta di lavoro. Inoltre, si tratta di interventi molto costosi, 4,2 miliardi per il taglio dell’Irpef e oltre 10 miliardi per la fiscalizzazione dei contributi per il solo 2024. Saranno difficili da confermare in futuro, vista l’esigenza di contenere il debito.

[1] Si veda il Comunicato stampa del Consiglio dei ministri del 16 ottobre 2023.

[2] Si veda il testo della legge 9 agosto 2023, n. 111.

[3] La decurtazione di 260 euro viene applicata per gli oneri la cui detrazione è fissata al 19 per cento per legge. La lista di queste spese è piuttosto ampia e comprende: spese sanitarie e funebri, interessi passivi, i premi di assicurazione sulla vita e per eventi calamitosi per le unità immobiliare a scopo abitativo, spese per la frequenza di corsi di istruzione secondaria e universitaria, iscrizioni a strutture sportive per ragazzi e ragazze, spese per la manutenzione dei beni culturali e infine le spese per le erogazioni liberali di vario genere (per esempio per partiti politici, enti del terzo settore, Onlus e iniziative umanitarie, religiose o laiche).

[4] E assimilati, cioè lavoratori di cooperative, in cassa integrazione, stagisti, borsisti, assegnisti sacerdoti, disoccupati in regime Naspi o Dis-Coll, revisori di società e addetti alla PA.

[5] Per essere precisi, il trattamento integrativo spetta in realtà anche ai redditi fino a 28.000 euro nel caso in cui il complesso delle detrazioni (e dunque non solo quella per lavoro dipendente) superi l’imposta lorda, fino a un massimo appunto di 1200 euro. Nelle simulazioni dei prossimi paragrafi non consideriamo quest’ulteriore complicazione, dato che ci focalizziamo sul caso più semplice di lavoratore dipendente che non ha altre detrazioni se non quella da lavoro dipendente.

[6] Si veda “‘Decreto Aiuti bis’: ulteriori misure in favore di lavoratori, imprese e famiglie”, Ministero del Lavoro e delle Politiche Sociali, 10 agosto 2023.

[7] Inoltre, il taglio era stato accompagnato da una riduzione degli scaglioni Irpef, che passavano da cinque (23 per cento per i redditi fino a 15 mila euro, 27 per cento dai 15 ai 28 mila, 38 per cento dai 28 ai 55 mila, 41 per cento dai 55 ai 75 mila e 43 per cento dai 75 mila euro in poi) agli attuali quattro (23 per cento fino a 15 mila euro, 25 per cento dai 15 ai 28 mila, 35 per cento dai 28 ai 50 mila e 43 per cento dai 50 mila euro in poi). Il taglio serviva a sua volta a evitare il ‘salto’ delle aliquote marginali effettive d’imposta che si era venuto a determinare sui redditi dai 35 ai 40 mila euro annui soprattutto per l’effetto del cosiddetto Bonus Renzi.

[8] Si veda la nostra precedente nota: “Come vengono tassati i redditi degli italiani”.

[9] Si veda la nostra precedente nota: “Da dove arrivano i redditi degli italiani?”.

[10] Se si considera che i redditi da lavoro costituiscono anche la base imponibile dei contributi, circa due terzi dell’intero gettito fiscale italiano incide su questi redditi.

[11] Si veda a tal riguardo la pagina del sito del Dipartimento delle Finanze dedicata alle analisi statistiche sulle dichiarazioni.

[12] Si veda, a riguardo, la nostra precedente nota: “L’espansione del forfettario e i regimi fiscali di autonomi e dipendenti”.

[13] Per ulteriori approfondimenti sugli effetti della riforma si vedano gli articoli di Giannini, Pellegrino e Zanardi su Lavoce.info: “Taglio del cuneo fiscale tra sgravi contributivi e revisione dell’Irpef”, 24 ottobre 2023, e “Intervento sull’Irpef: limitato e temporaneo”, 20 ottobre 2023.

[14] Si veda a questo proposito M. Bordignon, L. Rizzo, “Nello sgravio non è tutto oro quel che luccica”, Lavoce.info, 28 luglio 2023.

[15] Nei calcoli della tavola si tiene conto anche del fatto che c’è un minimo (e un massimo) contributivo, per cui anche i lavoratori con redditi fino a 11.818 euro devono pagare un contributo almeno pari a quello corrispondente a questo livello. Si vedano la circolare INPS n° 11 del 1° febbraio 2023 e gli articoli di cui alla nota 13.

[16] Per semplicità, nel confronto tra il 2023 e il 2024 nella tavola, si assume che la fiscalizzazione degli oneri introdotta solo nella seconda parte dell’anno, fosse in vigore per tutto il 2023.

[17] Va ricordato che qui si considerano solo i contributi a carico del lavoratore. Se si considerassero quelli a carico dell’impresa (il 29,36 per cento nel caso qui considerato di un lavoratore in un’impresa con 50 dipendenti) il cuneo fiscale sarebbe naturalmente molto più alto.