Fisco

Una nuova pace fiscale: le proposte del centrodestra

Il programma del centrodestra, alla voce fisco, prevede “pace fiscale e ‘saldo e stralcio’: accordo tra cittadini ed Erario per la risoluzione del pregresso”.

| 10 minuti

Intermedio

21 dicembre 2022

Intermedio

Condividi su:

In linea con la tendenza in atto da anni di sottrarre sempre di più redditi dalla tassazione progressiva dell’Irpef per sottoporli a più vantaggiose aliquote cedolari, una delle riforme contenute nella manovra finanziaria per il 2023 riguarda l’allargamento del regime forfettario alle partite Iva con fatturato fino a 85.000 euro. In questa nota, con l’utilizzo di alcuni esempi concreti, discutiamo sia gli effetti di equità della proposta, confrontando il carico fiscale complessivo di un lavoratore autonomo forfettario rispetto a uno sottoposto al regime ordinario e a un dipendente, sia gli effetti di efficienza, a causa delle distorsioni che il regime forfettario può indurre sulla convenienza per le imprese a mantenere rapporti di collaborazione piuttosto che di dipendenza. Infine, discutiamo anche degli effetti distorsivi sulla concorrenza e degli incentivi all’evasione che possono derivare dall’esenzione del pagamento dell’Iva per i forfettari.

La nota è stata ripresa da Repubblica in questo articolo del 26 dicembre 2022.

* * *

Negli ultimi decenni, il progressivo svuotamento dell’Irpef ha rappresentato una tendenza costante della legislazione tributaria. Una quota sempre più ampia di redditi è stata assoggettata ad una tassazione cedolare più vantaggiosa dell’imposta progressiva. Non potendo ridurre complessivamente la pressione tributaria, per la necessità di finanziare la spesa pubblica e servire il debito, partiti politici di varia provenienza hanno elargito nel corso degli anni vantaggi fiscali alle categorie di contribuenti che rappresentano il proprio elettorato di riferimento. Così, l’Irpef nata come imposta generale su tutti i redditi, e che trova in questo la giustificazione per la progressività del tributo, si è ridotta ad un’imposta progressiva sui soli redditi da lavoro, in particolare redditi da lavoro dipendente e assimilati (i trattamenti pensionistici) che da soli rappresentano ormai l’85 per cento della base imponibile del tributo.

La proposta del governo Meloni di innalzare, per le partite Iva, la soglia massima di fatturato per accedere al regime forfettario da 65 mila a 85 mila euro, si inserisce in questa tendenza, in quanto sottrae una gran parte dei redditi dei lavoratori autonomi dalla progressività del tributo.[1] Questo pone sia problemi di equità che di efficienza e comporta conseguenze sia sull’Irpef che sull’Iva, dato che i forfettari sono anche esclusi dal pagamento di questo tributo. In questa nota, discutiamo brevemente questi aspetti, illustrandoli con l’aiuto di qualche esempio concreto.

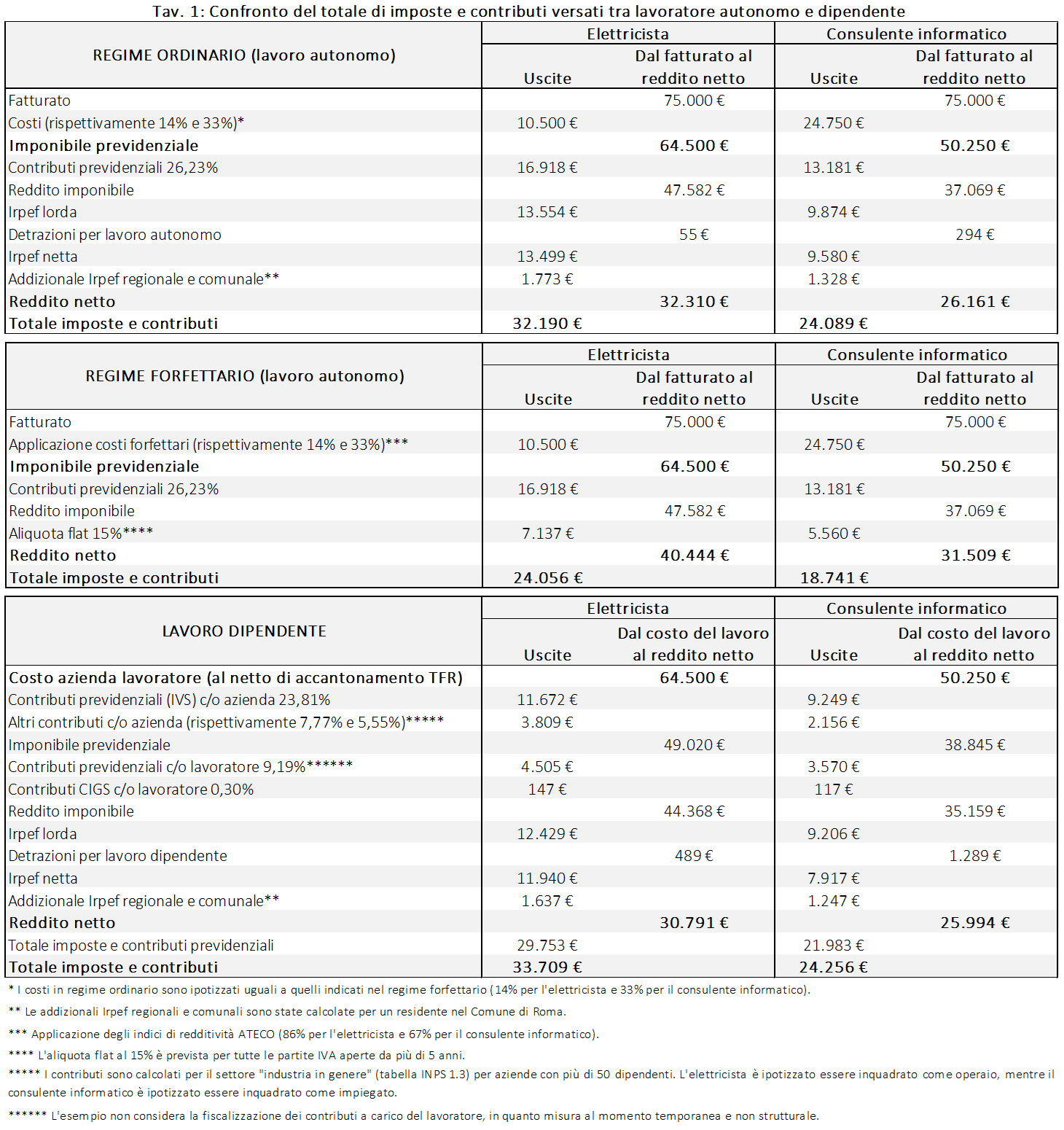

Cominciamo dagli aspetti di equità. Piuttosto che discuterne in astratto per tutte le possibili tipologie di lavoratori autonomi e professionisti, esercizio assai complesso per le varietà di sistemi di contribuzione e tassazione a cui sono sottoposti, è più semplice concentrarsi su alcune figure professionali che potrebbero svolgere la loro attività sia in autonomia che alle dipendenze di un datore di lavoro.[2] In questa nota, a scopo illustrativo, abbiamo scelto le figure di un elettricista e di un consulente informatico. Inoltre, al fine di focalizzarsi sulle ulteriori agevolazioni offerte dalla attuale proposta di legge, abbiamo immaginato che entrambe le figure professionali, lavorando in autonomia, generebbero un fatturato di 75 mila euro. Una cifra che ad oggi li farebbe rientrare nel regime ordinario, mentre a partire dal 2023, se la proposta inclusa nella legge di bilancio venisse approvata, garantirebbe loro l’accesso al regime forfettario.

I primi due riquadri della Tav. 1 riportano i risultati del confronto per le due figure professionali nel caso che entrambi rimangano lavoratori autonomi, ma adottino in un caso il regime forfettario e nell’altro quello ordinario. Il confronto tiene conto sia dei contributi che delle imposte sul reddito. Si osservi che per poter fare il confronto, visto che i lavoratori autonomi in regime ordinario possono dedurre analiticamente i costi, mentre i forfettari applicano dei coefficienti ministeriali al fatturato per trasformarlo in reddito, si è ipotizzato che questi coefficienti catturino esattamente i costi che anche i lavoratori autonomi in regime ordinario dovrebbero sopportare per svolgere la propria attività. I risultati illustrano con chiarezza i vantaggi del regime forfettario per questa classe di reddito.

Mentre per costruzione non ci sono differenze per quanto riguarda i contributi dovuti, il regime forfettario, con la sua aliquota agevolata al 15%, offre invece un chiaro vantaggio sul lato dell’imposta sui redditi.[3] Un elettricista forfettario risparmierebbe più di 8.000 euro l’anno di imposte rispetto al regime ordinario; un operatore informatico, che ha costi più alti secondo il Ministero, più di 5.000 euro. Si osservi anche che una componente importante dei risparmi di imposta è dovuta al fatto che i forfettari non sono neppure sottoposti alle addizionali regionali e comunali sul reddito, che in molti contesti territoriali sono tutt’altro che insignificanti (qui per semplicità si è preso come riferimento le addizionali che paga un contribuente abitante a Roma).

Che succederebbe invece al carico fiscale complessivo dell’elettricista e dell’operatore informatico se venissero assunti da un’impresa e svolgessero la loro attività come lavoratori dipendenti? L’ultimo riquadro della Tav. 1 risponde alla domanda.

Per spiegare come è stato svolto l’esercizio, sono opportune alcune precisazioni. In primo luogo, il ragionamento di alcuni esponenti del governo che effettuano il confronto del carico fiscale tra dipendenti e autonomi senza considerare i contributi pensionistici che un’impresa deve versare per un proprio dipendente non è convincente.[4] L’attribuzione formale dei contributi ad un lato o l’altro del mercato è ininfluente rispetto ai risultati economici: per capirsi, se a fronte di una retribuzione complessiva di 1.000 euro, un dipendente deve versare il 36 per cento di contributi, è lo stesso che i 360 euro vengano versati tutti dall’impresa, tutti dal lavoratore, o 2/3 dall’impresa e 1/3 dal lavoratore. In tutti i casi il risultato è lo stesso: la retribuzione netta per il lavoratore (ma ancora al lordo delle imposte da versare) è di 640 euro e i contributi versati sono 360 euro.[5] Questo significa che il confronto corretto deve essere fatto cumulando i contributi pagati dall’impresa alla retribuzione del lavoratore dipendente, quindi utilizzando il costo azienda del lavoratore per l’impresa.

In secondo luogo, se un lavoratore autonomo venisse assunto da un'impresa, il suo fatturato diventerebbe parte dei ricavi della società e i costi per lo svolgimento della sua attività sarebbero assorbiti dall'impresa stessa, che potrebbe poi scaricarli dalla propria dichiarazione dei redditi nel calcolare quanto dovuto per l'imposta societaria. Ipotizzando quindi che il fatturato e i costi siano gli stessi di quelli previsti nel caso in cui l’attività fosse svolta in maniera indipendente, è necessario confrontare il costo azienda per il lavoratore dipendente con l’imponibile previdenziale del titolare di partita Iva (ossia il fatturato al netto dei costi di produzione effettivi o forfettari, ma al lordo dei contributi).[6] Si osservi che quest’ipotesi è conveniente anche da un altro punto di vista. Il fatturato al netto dei costi rappresenta il valore aggiunto che un lavoratore fornisce alla collettività nel suo complesso; diventa dunque importante mantenere questo apporto costante quando ci si chiede come esso verrebbe tassato dalla collettività se questo venisse attribuito nella forma di lavoro autonomo o dipendente.

Tornando all’ultimo riquadro di Tav. 1, il confronto viene dunque svolto ipotizzando che il costo azienda per un’impresa quando assume rispettivamente l’elettricista o l’informatico sia pari al reddito previdenziale di quest’ultimi (fatturato – costi) quando questi operano come lavoratori autonomi.[7] Nello svolgere il confronto si è anche tenuto conto del fatto che la base imponibile previdenziale per le due tipologie di lavoratori si determina in modo diverso: tax inclusive nel caso dei dipendenti (cioè al netto dei contributi complessivi pagati dall’impresa) e tax esclusive (cioè sul reddito lordo) per gli autonomi.[8] Con queste precisazioni, si consideri per primo il confronto tra le due tipologie di lavoro dipendente con le due tipologie di lavoro autonomo nel caso che quest’ultimi siano soggetti al regime ordinario dell’Irpef. In primo luogo, si osserva che i contributi previdenziali sono quasi gli stessi per le due tipologie di impiego; per gli autonomi soggetti alla gestione separata dell’Inps, il 26,23 per cento di aliquota contributiva sul reddito lordo produce contributi pensionistici solo leggermente maggiori al 33 per cento di aliquota contributiva (cumulando assieme il 23,81 per cento versato dalle imprese con il 9,19 per cento dai lavoratori) pagato sul reddito al netto di tutti i contributi da parte dei lavoratori dipendenti.[9] La differenza principale tra le due tipologie di impiego consiste nel fatto che i redditi dei lavoratori dipendenti sono soggetti (in modo leggermente differenziato tra operai e impiegati) anche ad ulteriori contributi (formalmente in maggior parte a carico dell’impresa) che servono a coprire il lavoratore contro rischi specifici (maternità, malattia, disoccupazione, cassa integrazione guadagni), una copertura assicurativa che è invece assente per il lavoratore autonomo. Poiché questi ulteriori contributi riducono la base imponibile ai fini Irpef, il lavoratore dipendente risulta anche soggetto ad una minore tassazione ai fini dell’imposta dei redditi, una differenza che è ulteriormente ampliata dal fatto che la detrazione per lavoro dipendente è maggiore della detrazione per lavoro autonomo. Concettualmente, questa differenza nelle due detrazioni dovrebbe tener conto del fatto che i redditi dei lavoratori autonomi sono al netto dei costi di produzione, mentre quelle dei lavoratori dipendenti sono al lordo di essi.[10]

Considerando tutti questi aspetti, dalla Tav. 1 risulta che un elettricista lavoratore autonomo soggetto al regime ordinario dell’Irpef, rispetto ad un elettricista identico assunto in un’impresa, pagherebbe circa 1.700 euro in più di imposte sul reddito e circa 3.200 euro in meno di contributi, con un reddito al netto di imposte e contributi di circa 1.500 euro maggiore. Per il consulente informatico i risultati sono simili, con circa 1.700 euro in più di imposte e 1.900 euro in meno di contributi quando esercita l’attività come lavoratore autonomo, con un reddito netto maggiore di circa 170 euro. Passando al confronto con il regime forfettario, i risultati sono naturalmente gli stessi (per costruzione) per quello che riguarda i contributi; differiscono invece radicalmente per quanto riguarda le imposte sui redditi. Un elettricista forfettario pagherebbe oltre 6.500 euro di imposte in meno rispetto ad un elettricista identico assunto da un’impresa, con un reddito al netto di tutte le imposte e i contributi maggiore di quasi 10.000 euro per l’elettricista forfettario rispetto all’elettricista dipendente. Un consulente informatico forfettario risparmierebbe oltre 3.600 euro di imposte rispetto al suo clone assunto nell’impresa, conseguendo un reddito al netto di tutte le imposte e contributi di circa 5.500 euro maggiore. Anche se il lavoratore autonomo forfettario è maggiormente soggetto al rischio di impresa e non ha tutte le coperture assicurative del dipendente (ma neanche paga i relativi contributi) sembra davvero un vantaggio eccessivo, sollevando problemi seri di equità di trattamento.

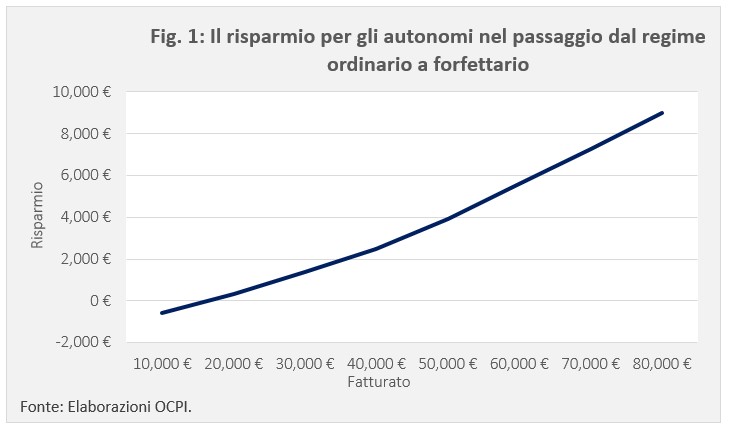

Naturalmente, la conclusione della forte convenienza del forfettario che emerge dai nostri calcoli dipende anche dal fatto che le figure lavorative scelte per l’analisi si collocano nella fascia alta di fatturato; per completezza, nella Fig. 1 si riportano i risparmi di imposta per una partita Iva che accede al regime forfettario, invece che a quello ordinario, per vari livelli di fatturato. Nel disegnare la curva si è assunto un coefficiente di redditività pari all’86 per cento, come è il caso per il nostro elettricista precedente. Si osserva che la convenienza ad accedere al regime forfettario è crescente nel fatturato, un risultato non sorprendente visto che l’aliquota media del forfettario rimane piatta al 15 per cento per tutti i livelli di reddito, mentre è crescente per il lavoratore autonomo in regime ordinario. Il forfettario è dunque vantaggioso per i lavoratori autonomi più ricchi; in effetti, per livelli di fatturato inferiori a circa 16.300 euro il regime ordinario è più conveniente.[11]

Al di là degli aspetti di equità, l’introduzione di un sistema forfettario che copre una fascia potenzialmente molto ampia di lavoratori autonomi e professionisti comporta altri potenziali effetti distorsivi. Intanto, può offrire un forte incentivo a società di professionisti a scindersi per usufruire dei benefici fiscali garantiti dal forfettario. Questo nuoce al funzionamento del mercato in quanto la forma organizzativa dell’impresa è tipicamente più efficiente di quella di tanti piccoli produttori indipendenti, potendo sfruttare economie di scala e di scopo (sinergie) che sono precluse ai lavoratori che agiscono singolarmente. Piccolo (e solo) non è generalmente bello.

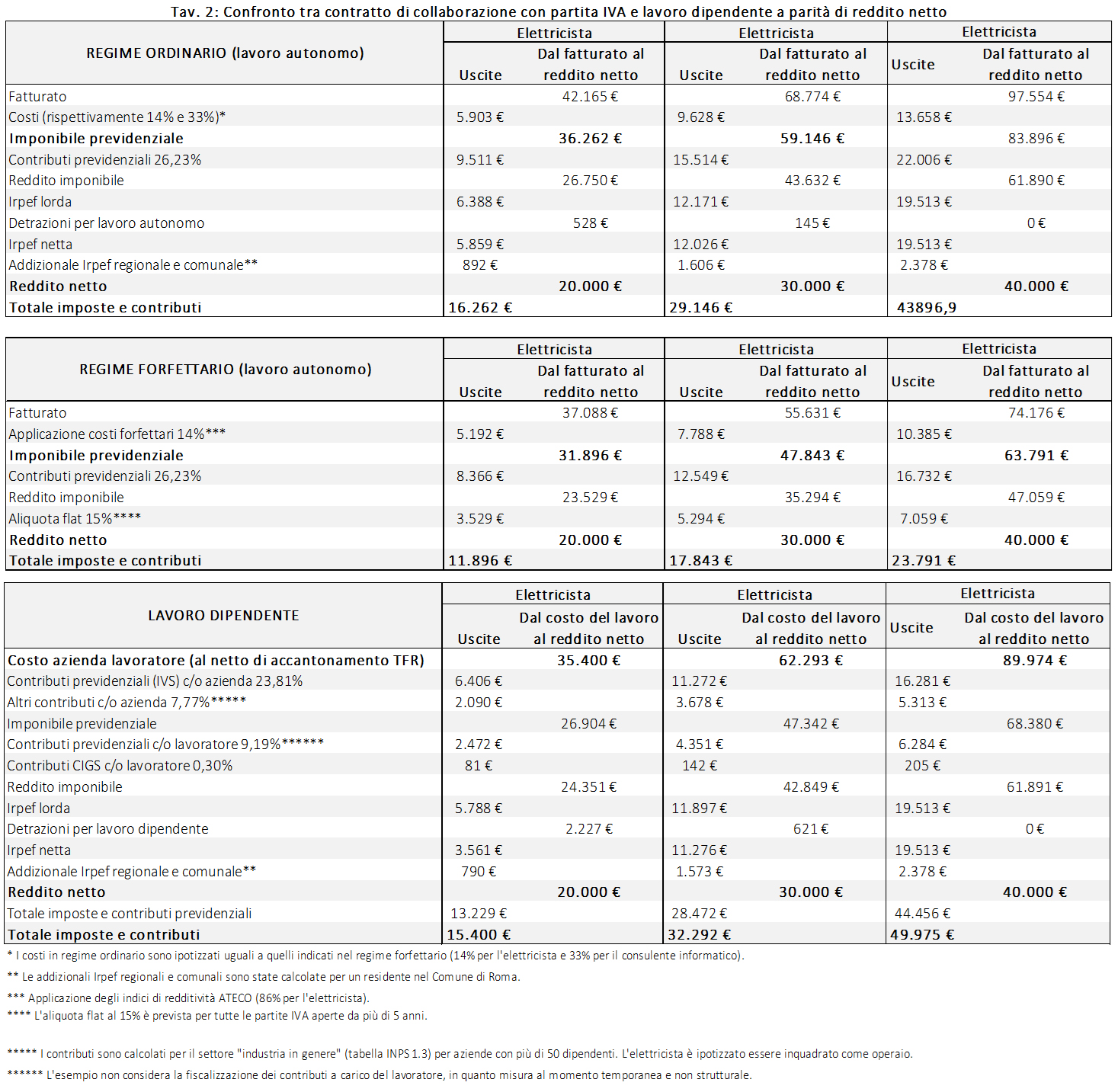

In secondo luogo, l’espansione del forfettario può incentivare l’impresa a scegliere la collaborazione con un lavoratore autonomo piuttosto che l’attivazione di un rapporto di lavoro dipendente (il cosiddetto fenomeno delle finte partite Iva). Per illustrare il punto, la Tav. 2, utilizzando la stessa metodologia della tavola precedente, si pone la domanda di quanto costerebbe a un’impresa garantire lo stesso reddito netto al lavoratore (diciamo l’elettricista) se lo assumesse invece di mantenere un semplice rapporto di collaborazione. I conti qui sono fatti per tre diversi livelli di reddito netto: 20.000, 30.000 e 40.000 euro.

Per capire la logica dell’esercizio, si consideri per esempio il caso di un’impresa che decida di mantenere un rapporto di collaborazione con un’elettricista forfettario in modo da garantire a quest’ultimo un reddito netto pari a 20.000 euro. Come si osserva dalla Tav. 2, l’impresa dovrebbe garantire al lavoratore un fatturato di 37.088 euro, da cui il forfettario potrebbe scaricare costi per 5.192 euro. Tuttavia, per ipotesi, questi costi sono esattamente gli stessi che l’impresa dovrebbe sopportare in proprio se decidesse di assumere l’elettricista; i 5.192 euro non incidono pertanto nel confronto sulla convenienza o meno ad assumere l’elettricista. Il costo netto per l’impresa è dunque di 31.896 euro, l’imponibile pensionistico dell’elettricista forfettario. Se invece l’impresa decidesse di assumerlo, assorbendone i costi e il fatturato, dovrebbe pagare complessivamente 35.400 euro per garantire al lavoratore lo stesso reddito netto di 20.000 euro, con un esborso in eccesso di 3.504 euro.

Ripetendo l’esercizio per livelli di reddito netto garantito via via più alti, si osserva che la convenienza per l’impresa a mantenere un rapporto che collaborazione, invece che di dipendenza, diventa via via maggiore. Per esempio, il risparmio per l’impresa diventerebbe di 14.450 euro per garantire al lavoratore un reddito netto di 30.000 euro; salirebbe a ben 26.183 euro per garantire un reddito netto di 40.000 euro. La ragione della forte disproporzionalità sta nel fatto che il lavoratore dipendente è soggetto a tassazione progressiva, con un’aliquota media di imposizione fiscale che cresce al crescere del reddito. Al contrario, per il forfettario, l’aliquota è fissa al 15 per cento. È dunque meno oneroso per un’impresa garantire lo stesso reddito netto al forfettario rispetto al dipendente tanto più elevato è il reddito che deve essere garantito.

Gli ampi risparmi garantiti dal forfettario potrebbero dunque offrire un incentivo all’impresa a istituire un rapporto di collaborazione invece di assumere il lavoratore come dipendente. Attribuendo una parte di questi risparmi al lavoratore, sotto forma di una retribuzione maggiore, anche questi potrebbe trovare più conveniente accettare la condizione di lavoratore autonomo rispetto a quella di dipendente. Non necessariamente questi benefici, tuttavia, sarebbero ripartiti simmetricamente tra impresa e lavoratore. Il lavoratore autonomo perderebbe le garanzie associate alla condizione di lavoro dipendente, finanziate a parte dai maggiori contributi versati. Inoltre, per la società nel suo complesso, si tratterebbe probabilmente di una perdita di efficienza, per le ragioni prima ricordate. Con il mantenimento di un rapporto di collaborazione invece che di dipendenza, si potrebbe perdere la possibilità di sfruttare le economie di scala e scopo che sono alla base del vantaggio competitivo della forma societaria di organizzazione della produzione.

Il problema è particolarmente serio per l’Italia, data la già elevata quota di lavoratori autonomi nel panorama dei paesi sviluppati, probabilmente una delle ragioni della bassa produttività generale del paese. Come illustrato nella Fig. 2, esclusa la Grecia, l’Italia è il paese con l’incidenza maggiore di lavoratori autonomi, il 55 per cento in più della Francia e circa il triplo rispetto a Germania e Stati Uniti. L’espansione del forfettario rischia di rendere questa distorsione ancora maggiore, aumentando la convenienza per l’impresa a mantenere rapporti di collaborazione invece che di dipendenza.

Ma le possibili distorsioni introdotte dal sistema forfettario non si esauriscono in quelle indicate in precedenza. Va anche osservato che i forfettari sono partite Iva che però non sono soggette al regime dell’Iva, cioè né sottraggono l’Iva sugli acquisti né impongono l’Iva sulla vendita dei propri servizi. Questa differenza rispetto ai lavoratori autonomi in regime ordinario e alle imprese può causare ulteriori distorsioni, particolarmente gravi se il forfettario venisse portato agli 85.000 euro di fatturato, coprendo cioè una larga parte del mondo degli autonomi e dei professionisti. Non portando in detrazione l’Iva pagata al fornitore sugli acquisti, i forfettari risultano a tutti gli effetti come dei consumatori finali; di conseguenza hanno tutti gli incentivi a comportarsi come tali, non richiedendo fattura quando possibile se ciò serve a ridurre i costi (quella che viene definita “evasione di consenso”). Si perde così uno dei vantaggi del sistema dell’Iva per le fasi intermedie di produzione, la convenienza a richiedere fattura sugli acquisti in modo da ridurre il proprio debito d’imposta.

Inoltre, i forfettari non devono neanche imporre l’Iva sulla vendita dei propri servizi, godendo pertanto di un vantaggio competitivo rispetto a produttori analoghi sottoposti a regime tributario ordinario e quindi soggetti a Iva. È vero che questi ultimi, oltre a dover imporre l’Iva sulle proprie vendite, possono anche scaricare l’Iva sugli acquisti (a differenza dei forfettari), ma la differenza di regime tributario tendenzialmente giocherà a vantaggio dei forfettari poiché il valore delle vendite è tipicamente maggiore del valore degli acquisti. In pratica, i forfettari possono vendere a prezzi finali minori rispetto a quelli praticati dai produttori sottoposti a regime ordinario oppure possono trarre profitto da quest’ulteriore vantaggio fiscale, vendendo i propri servizi ad un prezzo uguale ai competitori tenuti al versamento dell’Iva.

Riguardo all’Irpef, l’espansione del forfettario introduce elementi di iniquità sia nel trattamento tributario di lavoratori dipendenti e lavoratori autonomi che all’interno del mondo degli stessi lavoratori autonomi, avvantaggiando soprattutto i contribuenti più abbienti. Può anche indurre distorsioni nell’organizzazione produttiva, spingendo verso forme di organizzazione più semplici ma anche più inefficienti e stimolando il fenomeno delle finte partite Iva. A causa dell’esenzione dal regime Iva, il forfettario può infine indurre a distorsioni nel meccanismo concorrenziale e incentivare l’evasione di consenso.

L’ampliamento del regime tributario agevolato è scarsamente giustificabile alla luce di due ulteriori considerazioni. Primo, la categoria del lavoro autonomo si caratterizza per una tendenza molto forte all’evasione fiscale, con circa il 69 per cento dei redditi non dichiarati al fisco secondo le stime ufficiali.[12] Non appare una categoria che richieda un trattamento di favore rispetto alle altre. Né pare molto convincente l’argomento secondo cui riducendo l’aliquota di imposta si incentiva l’obbedienza fiscale; lo stesso argomento era stato utilizzato per giustificare l’introduzione della cedolare secca sugli affitti, un’altra sottrazione dal regime progressivo dell’Irpef, ma il risultato a consuntivo è stato una perdita di gettito a fronte di una limitata emersione degli imponibili.[13] Con buona probabilità, l’effetto dello spostamento della soglia a 85.000 euro (invece che a 65.000) per accedere al trattamento agevolato sarà solo quello di aumentare l’addensamento dei contribuenti sotto la nuova soglia (così come si è osservato per la soglia precedente), via via che i contribuenti adotteranno tutte le strategie possibili per mantenere il loro fatturato al di sotto degli 85.000 euro. [14]

In secondo luogo, l’espansione avviene in un momento di forte ripresa dell’inflazione. Questa di per sé introduce un’iniquità tra dipendenti e autonomi, visto che quest’ultimi sono maggiormente in grado di proteggersi dall’aumento dei prezzi. Non si capisce l’utilità di imporne un’altra distorcendo ulteriormente il sistema tributario.

[1] Un po' di storia. Il regime forfettario è stato introdotto nel 2016 per figure marginali, lavoratori autonomi con fatturati fino a 25.000 o 50.000 euro, in base al settore di appartenenza. Già allora questo comportava una distorsione rispetto al regime ordinario, ma in misura limitata per il numero assai basso dei beneficiari. È stato poi esteso dal primo governo presieduto da Giuseppe Conte a lavoratori autonomi con fatturati fino a 65.000 euro a partire dal 2019.

[2] Per analisi di carattere più generale sullo stesso tema si vedano: Flat Tax: per le partite Iva è un bel risparmio, Silvia Giannini e Simone Pellegrino, Lavoce.info, 2 dicembre 2022 e Audizione nell’ambito dell’esame del DDL di Bilancio per il 2023, Ufficio Parlamentare di Bilancio, 5 dicembre 2022.

[3] In realtà, l’aliquota agevolata è solo il 5% per i primi 5 anni di attività, con effetti distorsivi dunque ancora maggiori di quelli riportati nel testo. Per contro, la proposta del governo impone che i forfettari che dovessero superare in un dato anno i 100,000 euro di fatturato non potrebbero più tornare indietro al regime agevolato in futuro, anche se i loro fatturati dovessero ridursi sotto la soglia prevista per l’applicazione del regime.

[4] Si veda, ad esempio: Dipendenti e autonomi di fronte alla flat tax, Massimo Bordignon, Lavoce.info, 13 dicembre 2022.

[5] Per essere ancora più precisi, la teoria della traslazione dell’imposta suggerisce che a fronte dell’introduzione di una tassa o di un contributo sulla retribuzione di un lavoratore, il carico fiscale effettivo si distribuirà sui due lati del mercato sulla base dell’elasticità relativa delle curve di domanda e offerta di lavoro. Ipotizzando una domanda di lavoro elastica e un’offerta di lavoro rigida (ipotesi standard nella letteratura), tutto il carico fiscale ricadrebbe sui lavoratori.

[6] L’ipotesi è necessaria anche per il fatto che non si conoscono né quale fatturato sarebbe attribuibile al lavoratore autonomo una volta assunto né quali costi dovrebbe sopportare un'impresa per consentire ad un elettricista o ad un consulente informatico di svolgere la propria attività all'interno della stessa.

[7] Per semplicità, nel caso del lavoratore dipendente consideriamo il costo aziendale del lavoro al netto dell’accantonamento TFR.

[8] Per calcolare gli oneri contributivi complessivi per i lavoratori dipendenti abbiamo preso come riferimento i contratti nell’industria sopra i 50 dipendenti, con l’elettricista che una volta assunto rientra nella categoria “operai” e il consulente in quella relativa agli “impiegati”. Si osservi anche che nel calcolo non abbiamo considerato le fiscalizzazioni degli oneri pensionistici per i lavoratori dipendenti introdotti dal governo Draghi (2 punti fino ai 35.000 euro di reddito) e che il governo Meloni intende mantenere, ampliandoli di 1 punto per i redditi fino a 20.000. Questo perché si tratta di interventi temporanei, non permanenti, a differenza del regime agevolato per i forfettari. Comunque, come è facile verificare, si tratta di poche centinaia di euro, che anche se venissero considerate non inficerebbero il confronto svolto nel testo.

[9] Si ricordi però che qui per semplicità non teniamo conto degli accantonamenti del TFR per i lavoratori dipendenti che sono anche essi una forma di risparmio obbligato e retribuzione differita, come le pensioni.

[10] Per esempio, il lavoratore dipendente non può detrarre i costi di trasporto necessari per raggiungere il luogo di lavoro.

[11] L’effetto sarebbe magnificato se si tenesse conto del fatto che i forfettari non hanno diritto né a detrazioni per oneri, quali per esempio le spese sanitarie, né alla deduzione dei contributi previdenziali facoltativi dal reddito imponibile. Il forfettario è essenzialmente un sistema che avvantaggia soprattutto i lavoratori autonomi a reddito più alto e che avrebbero pochi costi di produzione da dedurre qualora si avvalessero del regime ordinario. Perché si debba introdurre questa discriminazione, di fatto regressiva, all’interno del lavoro autonomo appare francamente incomprensibile.

[12] Si veda, ad esempio: L’evasione fiscale e contributiva in ITALIA, OCPI, 15 novembre 2022.

[13] Si veda, ad esempio: Cedolare secca: una flat tax che ha ridotto il gettito, Sergio Beraldo e Giovanni Esposito, Lavoce.info, 19 aprile 2019.

[14] Si veda, ad esempio: L’evasione fiscale e contributiva in ITALIA, OCPI, 15 novembre 2022.

Un articolo di