Tra i rischi dello scenario internazionale connessi al rialzo dei tassi di interesse non vi è solo l’instabilità delle banche, ma anche quella di moltissimi Paesi emergenti e in via di sviluppo. I debiti pubblici sono aumentati quasi ovunque per via della pandemia e dei successivi rincari energetici e dei beni alimentari. Il tentativo dei governi di rimettere ordine nei conti pubblici è oggi ostacolato dall’aumento dei tassi di interesse dei Paesi avanzati. In particolare, le preoccupazioni riguardano gli aumenti dei tassi americani, dato il ruolo preminente del dollaro sia nella fissazione dei prezzi delle materie prime sia nei debiti esteri dei Paesi in via di sviluppo. Molti Paesi sono in una condizione che secondo il Fondo Monetario Internazionale è di “brutale stretta finanziaria”. Il Pakistan ne è un esempio evidente, anche se buona parte dei suoi problemi hanno origini pregresse. In casi come questo, non ci sono alternative al default sul debito; tuttavia, oggi è più difficile risolverlo rispetto al passato in quanto i creditori non sono più solo le banche occidentali, ma anche la Cina e molti operatori residenti. In ogni caso, il default di molti Paesi emergenti può avere ripercussioni sensibili sulla stabilità dell’intero sistema finanziario internazionale. Il nuovo strumento finanziario introdotto nel 2020 dalla Federal Reserve, il FIMA Repo, attenua i problemi di liquidità nel breve periodo, ma non può essere risolutivo.

La nota è stata ripresa da Repubblica in questo articolo del 15 aprile 2023.

* * *

Nelle ultime settimane, l’attenzione dell’opinione pubblica dei Paesi avanzati si è concentrata sugli effetti del rialzo dei tassi d’interesse sulla stabilità delle banche. Ma il Fondo Monetario Internazionale (FMI) e la Banca Mondiale stanno lanciando un altro allarme che riguarda i debiti dei Paesi emergenti e in via di sviluppo.

All’origine vi è il fatto che la pandemia e i successivi rincari energetici e dei beni alimentari hanno peggiorato la situazione finanziaria di molti Paesi in quanto hanno indotto i governi ad aumentare il debito pubblico a livelli insostenibili, specie in quei Paesi a medio o basso reddito. Il tentativo di rimettere i conti pubblici su un sentiero sostenibile viene oggi reso più difficile dal rialzo dei tassi di interesse. Le banche centrali di quasi tutti i Paesi si sono trovate costrette ad aumentare i tassi di interesse per evitare deflussi di capitale ed eccessive svalutazioni della moneta nazionale rispetto al dollaro.

Il problema è particolarmente rilevante per i rialzi dei tassi decisi dalla Federal Reserve (Fed) per via del ruolo dominante del dollaro negli scambi e nella finanza internazionale. Negli anni scorsi molti Paesi si sono indebitati in dollari sia per la riluttanza degli investitori internazionali ad acquistare titoli in valuta locale sia perché i tassi in dollari erano particolarmente bassi e si pensava che sarebbero rimasti tali per molto tempo. Si noti che per un Paese indebitato in dollari (o comunque in valuta estera) la svalutazione ha un costo molto alto perché, oltre ad aumentare il costo delle materie prime (tipicamente fissate in dollari), aumenta il peso del debito estero rispetto al Pil, dunque rende più arduo per quel Paese onorare il debito.

Il capo del Dipartimento Africano del FMI ha affermato che i Paesi dell’Africa sub-sahariana stanno fronteggiando un “brutal financial squeeze”, ossia una brutale stretta finanziaria.[1] I livelli del rapporto debito/Pil e gli spread dei tassi di interesse rispetto ai titoli del tesoro americani sono aumentati significativamente rispetto al periodo pre-pandemico. Il problema non riguarda solo i Paesi africani, ma l’intera compagine dei Paesi emergenti e in via di sviluppo. Gli effetti sono più gravi nei Paesi meno sviluppati con livelli di povertà elevati.

Il problema non riguarda tanto il livello assoluto dei tassi di interesse, quanto la rapidità con cui essi sono aumentati. Dal 16 marzo 2022, giorno in cui si è verificato il primo aumento di 25 punti base dei tassi di policy (che erano invariati dal 2018), ad oggi, la Fed ha aumentato il tasso d’interesse ben 9 volte con un aumento totale di 475 punti base, portando il principale tasso a breve (Federal Funds Rate) nel corridoio tra il 4,75 e il 5 per cento.[2]

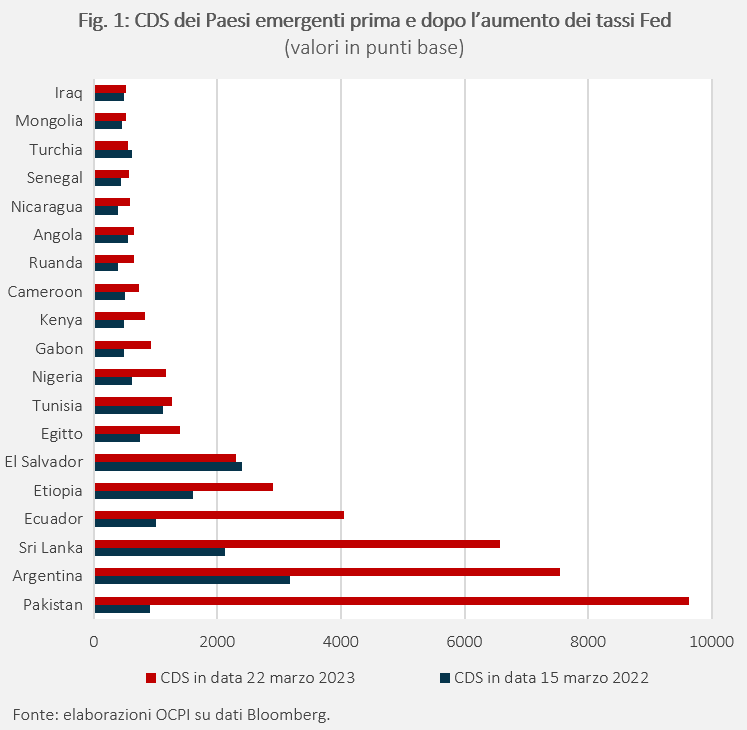

Questa sequenza di eventi, assieme a problemi economici e politici interni, hanno indotto vari Paesi a dichiarare default sul debito. Il caso più noto è quello dello Sri Lanka, che ha dichiarato default nel maggio 2022.[3] Oggi il Paese più a rischio sembra essere il Pakistan, ma non si tratta dell’unico caso. Un quadro abbastanza chiaro della situazione è dato dall’aumento dei Credit Default Swap (CDS) a 5 anni registratosi nei principali Paesi emergenti a partire da marzo dello scorso anno (si veda la Fig. 1 che riporta solo i Paesi per i quali esiste un mercato dei CDS e la cui quotazione supera i 500 punti base). Per definizione, un CDS è un contratto finanziario tra due parti, in cui una parte (l’acquirente) paga un premio periodico annuale all’altra parte (il venditore dei CDS) in cambio della protezione contro l’insolvenza di una specifica attività sottostante, come un titolo di Stato.[4]

Per il Pakistan, i CDS a 5 anni sono quotati a 9.623 punti base. Questo implica che per assicurarsi dal rischio default si deve pagare un premio pari al 96 per cento del valore assicurato. Ciò significa che il default del Pakistan è praticamente certo. Si noti però che il problema è generalizzato: sui 19 Paesi considerati, ben 17 hanno visto aumentare la quotazione dei propri CDS. Inoltre, l’aumento medio sul totale dei Paesi considerati è stato pari a 1.300 punti base.

Il caso del Pakistan

Dunque, attualmente il Paese più a rischio default è il Pakistan, seguito da Argentina ed Ecuador. Le alluvioni che hanno colpito il 10 per cento della superficie del Pakistan a fine agosto 2022, con un impatto negativo sul Pil di oltre due punti percentuali secondo le stime della Banca Mondiale, spiegherebbero solo in parte la situazione. Anche per il Pakistan le cause più importanti sono state la pandemia, i rialzi dei costi dell’energia e dei beni alimentari, l’aumento del debito pubblico e i rialzi dei tassi di interesse in dollari.

I principali indicatori che certificano le difficoltà economiche del Pakistan sono i seguenti.

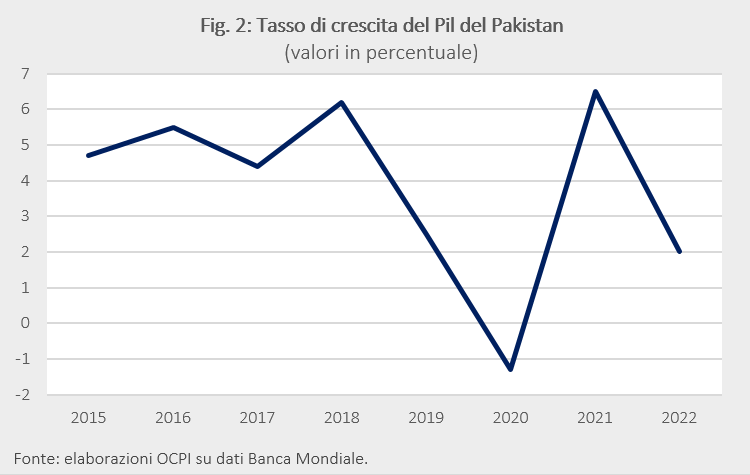

- La forte riduzione nella crescita del Pil, che nel 2022 si è fermata al +2 per cento, mentre nel 2021 era del +6,5 per cento (con una media storica dal 1952 pari al +4,8 per cento annuo). A giugno 2022, la Banca Mondiale stimava una crescita del 4 per cento, rivista successivamente al ribasso dopo le forti alluvioni.

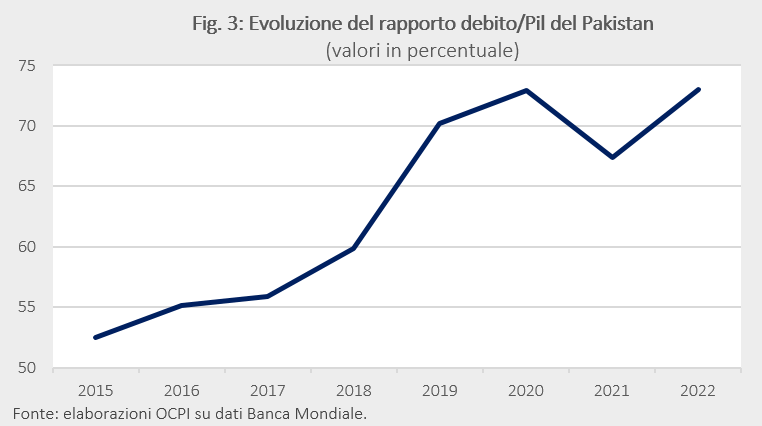

- Il debito pubblico rapportato al Pil ha subito un incremento di ben 20 punti percentuali dal 2015 ad oggi, passando dal 53 al 73 per cento. In particolare, nell’ultimo anno il debito è aumentato del 30 per cento, da 42 a 55 trilioni di rupie pakistane a gennaio 2023. Questo aumento è dovuto per il 25 per cento al debito in rupie e per il 38 per cento al debito in valuta estera. Quest’ultimo ha risentito della svalutazione della rupia, che ha aumentato il valore del debito estero.

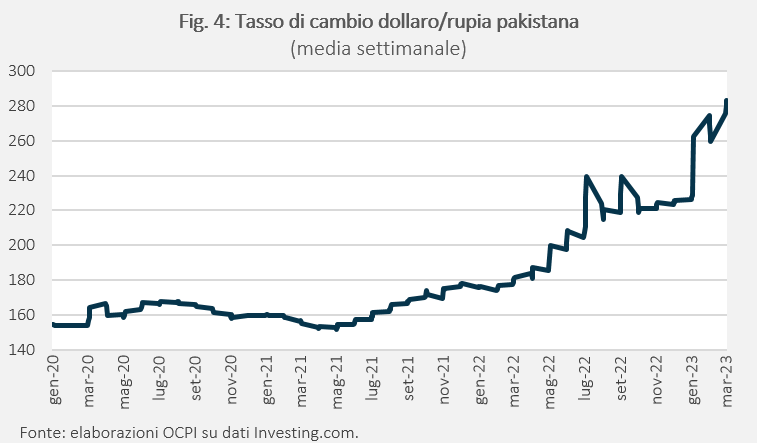

- Il tasso di cambio della rupia pakistana nei confronti del dollaro è crollato raggiungendo un minimo storico di 283 rupie per dollaro a metà marzo, in calo rispetto ai 230 di metà gennaio e ai 175 di gennaio dello scorso anno (Fig. 4). Questo è avvenuto dopo che le autorità hanno abbandonato i controlli sui cambi che sostenevano artificialmente la valuta. La svalutazione ha comportato un consistente aumento del debito in valuta estera e una maggiore inflazione importata.

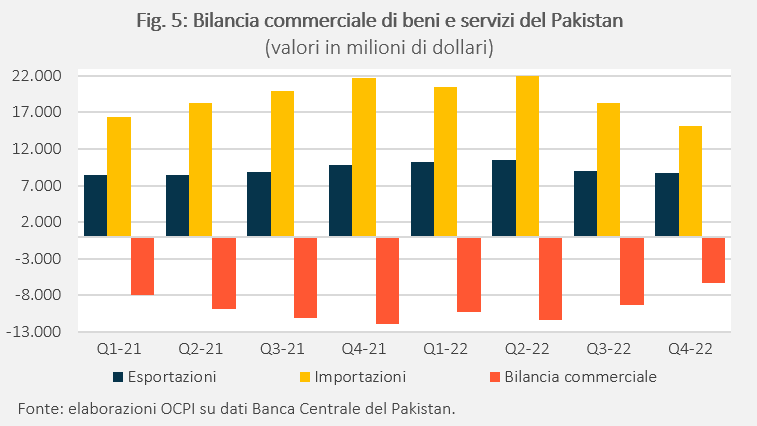

- La drastica riduzione nelle importazioni, negli ultimi due trimestri del 2022 pari al -31 per cento, è segno di una forte diminuzione del reddito disponibile (Fig. 5). Il calo delle esportazioni, negli ultimi due trimestri del 2022 pari al -17 per cento, riflette la crisi del sistema produttivo, specie nel settore agricolo.

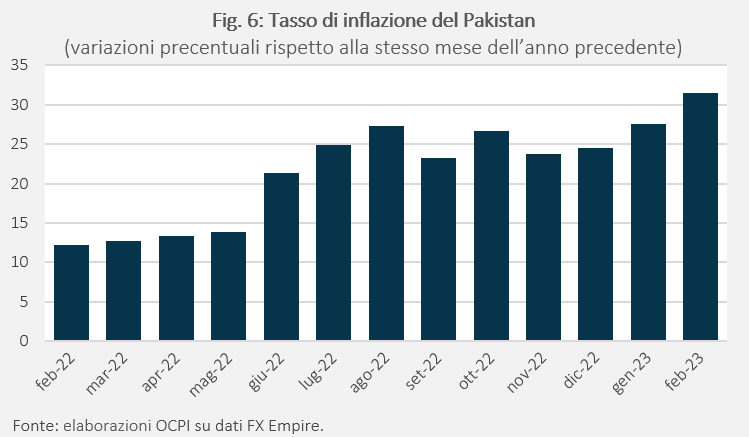

- L’inflazione, alimentata da fattori globali oltre che da una cattiva gestione della politica economica, ha raggiunto il 31,5 per cento a febbraio (Fig. 6), il livello più alto dal 1975.

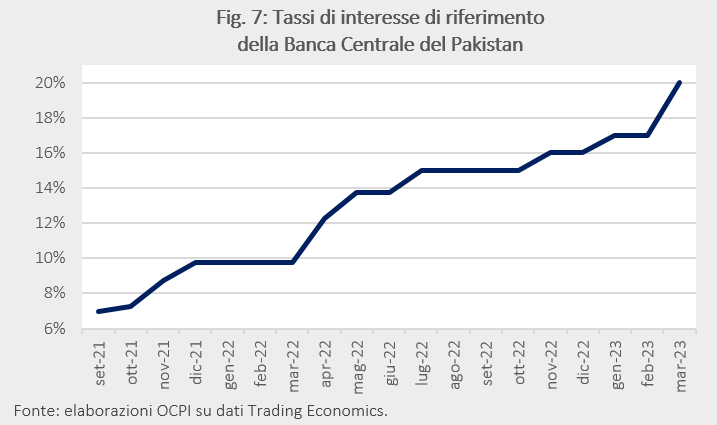

- I tassi di interesse sono stati portati al 20 per cento il 2 marzo scorso, in aumento di ben 13 punti percentuali da settembre 2021. Quest’azione risponde alla necessità di sostenere il tasso di cambio e ridurre l’inflazione (Fig. 7).[5]

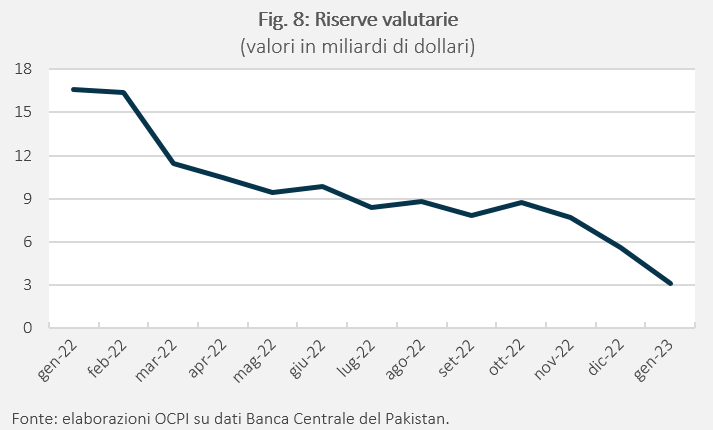

- Le riserve valutarie in valuta estera, come mostra la Fig. 8, hanno registrato un crollo raggiungendo i 3,1 miliardi di dollari a gennaio 2023, appena sufficienti per coprire tre settimane di importazioni. Con la riduzione delle riserve in valuta estera, il Paese sta affrontando la peggiore crisi della bilancia dei pagamenti in tempo di pace. La scarsità di valuta estera sta bloccando l’intera industria del Paese: le banche non dispongono di dollari per finanziare gli acquisti di materie prime da parte delle imprese che, quindi, si trovano costrette a chiudere. A gennaio, per esempio, più di 8.000 container di beni di prima necessità erano bloccati nei porti di Karachi in quanto mancavano i fondi per pagarli.[6]

Il ruolo del Fondo Monetario e della Cina

Il Pakistan versa da tempo in condizioni precarie a causa di errori nelle scelte politiche ed economiche: basti pensare che dal 1980 è ricorso per ben 13 volte al salvataggio da parte del FMI. L’ultimo programma di salvataggio risale al 2019 nell’ambito dell’Extendend Fund Arrangement per un totale di prestiti pari a 6 miliardi di dollari, aumentati poi a 7 nel corso del 2022 in risposta alla pandemia.[7] Già all’epoca il Pakistan si trovava in un contesto economico difficile caratterizzato da crescita debole, inflazione crescente, indebitamento elevato e posizione esterna debole, a causa delle politiche economiche disomogenee e pro-cicliche degli anni precedenti e all’incapacità di affrontare le persistenti debolezze strutturali e istituzionali.

La pandemia, il rincaro dei prezzi energetici e alimentari e le inondazioni hanno destabilizzato una situazione già precaria rafforzando la dipendenza del Pakistan dagli aiuti del FMI. Tuttavia, nel novembre scorso è stata bloccata una tranche di 1,1 miliardi di dollari a causa del rifiuto del governo di adempiere alle condizioni poste dal FMI, in particolare la riduzione del deficit di bilancio e la libera fluttuazione del cambio. Il peggioramento della situazione, segnalato da un’inflazione in continua crescita e dal crollo delle riserve valutarie, ha indotto il governo pakistano a riaprire le trattative con il FMI. Ma è opinione comune fra gli esperti occidentali che un prestito da 1,1 miliardi di dollari non sarebbe sufficiente e che il Pakistan debba necessariamente ristrutturare il suo debito. Quest’ultima operazione è sempre complessa da attuare, ma in questo caso è aggravata da due fattori. Il primo è che il debito non è detenuto solo da banche americane o europee, ma anche da operatori residenti, il che pone problemi di consenso interno e di stabilità del sistema bancario. Il secondo fattore è che circa 23 miliardi di dollari, su un totale di 99 miliardi di debito estero del Pakistan, sono detenuti dalla Cina.[8] La Cina non è disposta a coordinarsi con il Club di Parigi (organizzazione che raggruppa i 22 Paesi più ricchi del mondo eccetto Cina e India) per alleviare il debito dei Paesi in via di sviluppo. Questo è un problema molto serio perché il FMI non può accettare che le proprie risorse vengano utilizzate per servire il debito verso la Cina, anziché per risolvere i problemi interni del Pakistan.

In ogni caso, la condizione di precarietà finanziaria di molti Paesi rappresenta un rischio serio per lo scenario globale, specialmente in relazione ai rapidi aumenti dei tassi di interesse. La Fed è consapevole del rischio, tanto che nel marzo del 2020, quando la pandemia generò massici deflussi di dollari dai Paesi emergenti, introdusse un nuovo strumento finanziario (FIMA Repo Facility, dove FIMA sta per “Foreign and International Monetary Authorities”) con il quale si propone di offrire alle autorità monetarie dei Paesi in difficoltà liquidità in dollari in cambio di un deposito di titoli del Tesoro americani.[9] È però evidente che in molti casi il problema non è la liquidità, bensì la solvibilità, e questa non può essere risolta se non da ristrutturazioni di debiti che, a differenza dei FIMA Repo, comportano perdite per il conto economico delle banche e di altri operatori internazionali.

[1] Per maggiori dettagli si veda: “FIMA Repo Facility FAQs”, Federal Reserve Government, 31 marzo 2020.

[2] Per maggiori informazioni si veda: “La politica monetaria USA e gli effetti sulle economie emergenti”, OCPI, 28 ottobre 2022.

[3] Per un’analisi più dettagliata sullo Sri Lanka si veda: “Sri Lanka: un paese in crisi”, OCPI, 10 novembre 2022.

[4] In caso di default dell'attività sottostante, l'acquirente riceverà dal venditore un compenso pari al valore nominale dell'attività sottostante. Se non c'è default, l'acquirente perde solo il premio pagato.

[5] Per maggiori informazioni si veda: “Monetary Policy Statement”, Monetary Policy Committee – State Bank of Pakistan, 2 marzo 2023.

[6] Per maggiori informazioni si veda: C. Davies, “Pakistan IMF: Crucial bailout deal eludes negotiators”, BBC News, 10 febbraio 2023.

[7] Per maggiori dettagli sull’accordo si veda: “IMF Reaches Staff-Level Agreement on Economic Policies with Pakistan for a Three-Year Extended Fund Facility”, Fondo Monetario Internazionale, 12 maggio 2019.

[8] Per maggiori dettagli si veda: “Pakistan. IMF Country Report No. 22/288”, Fondo Monetario Internazionale, 1° settembre 2022.

[9] Le principali differenze rispetto a un normale swap in dollari con le banche centrali sono due: in cambio dei dollari che presta, la Fed ottiene Buoni del Tesoro USA anziché valuta estera (con relativo rischio di cambio) e, di conseguenza, il credito è disponibile per un numero maggiore di Paesi (tutti quelli che hanno Buoni del Tesoro depositati presso la Fed). Per maggiori dettagli, si veda: M. Choi, L. Goldberg, R. Leman, F. Ravazzolo, “The Fed’s Central Bank Swap Lines and FIMA Repo Facility”, Fed of New York Staff Reports, September 2021, n. 983.