Dopo aver analizzato in alcune note precedenti l’evoluzione delle voci di spesa e di entrata dei Comuni italiani, in questa nota ci concentriamo su una specifica fonte di entrata, il Fondo di Solidarietà Comunale, che ha sostituito dal 2013 i trasferimenti erariali ai municipi. Questo Fondo ha caratteristiche potenzialmente interessanti come modello perequativo anche per altri livelli territoriali di governo, in particolare per il passaggio graduale dei meccanismi di riparto dalla spesa storica a indicatori di costi e fabbisogni standard. Può essere dunque un riferimento importante in un momento in cui si parla di attribuire nuove funzioni ai governi regionali e locali. D’altra parte, l’analisi mostra crescenti difficoltà del Fondo di Solidarietà Comunale per l’aumento dei trasferimenti puramente compensativi rispetto a quelli strettamente perequativi. In più, una recente sentenza della Corte costituzionale riapre il tema su come finanziare politiche nazionali a livello locale, dati i vincoli costituzionali esistenti.

* * *

Le iniziative del governo sul fronte della determinazione e quantificazione dei Livelli Essenziali delle Prestazioni (LEP)[1] e – subordinato a questa operazione – il rilancio dei percorsi di autonomia differenziata per le Regioni a Statuto Ordinario[2] hanno riportato al centro del dibattito pubblico la necessità di individuare meccanismi che consentano di coniugare l’autonomia, riconosciuta dalla Costituzione agli enti territoriali di governo (Regioni, Comuni, Province e Città metropolitane), con l’altrettanto importante principio costituzionale di garantire l’uniformità nell’offerta dei servizi (cd. essenziali) sul territorio. Questo richiede di accompagnare i processi di decentramento e di rafforzamento dell’autonomia locale con schemi perequativi che tuttavia, come stabilito dalla principale legge interpretativa delle norme costituzionali (Legge delega 42/2009), non possono limitarsi a finanziare l’esistente, ma devono essere basati su criteri oggettivi. In sostanza, la perequazione non deve basarsi sulla “spesa storica” (cioè su quanto storicamente un ente locale spende in una determinata funzione), ma piuttosto su misure di “fabbisogni e costi standard”, ossia quali servizi un ente locale dovrebbe offrire date le caratteristiche del territorio e della popolazione e dei costi necessari per finanziarli.

Il modello perequativo che più ha cercato di attuare questi principi è sicuramente il Fondo di Solidarietà Comunale (FSC) che redistribuisce le risorse ai Comuni.[3] In questa nota, ricostruiamo brevemente la storia e le caratteristiche (nonché i limiti) di questo Fondo, in quanto rilevanti per il dibattito generale. In particolare, una recente sentenza della Corte costituzionale mette in evidenza le problematiche relative ai tentativi di finanziare politiche a valenza nazionale a livello locale.

Le origini del Fondo di Solidarietà Comunale

Il Fondo di Solidarietà Comunale è stato introdotto con la Legge di Stabilità per il 2013 in sostituzione del Fondo sperimentale di riequilibrio comunale introdotto l’anno prima. Come ricordato in una nota precedente, la crisi finanziaria del 2011-2012 aveva portato il governo Monti ad anticipare e rafforzare alcuni interventi già previsti sulla finanza comunale, introducendo l’IMU e rivedendo i meccanismi di determinazione della base imponibile in modo da aumentare il gettito riscosso su immobili e terreni.[4] In questa occasione, si decise anche di abolire i trasferimenti erariali residui ai Comuni, sostituendoli con un Fondo alimentato dall’accresciuto gettito dell’IMU. Il FSC nasce dunque come un Fondo puramente orizzontale, cioè finanziato dagli stessi Comuni, con gli enti locali più ricchi che trasferiscono risorse a quelli più poveri. La proposta era stata accettata dai rappresentanti comunali nell’illusione che, rendendo in sostanza il sistema comunale indipendente dalla finanza statale, questo avrebbe ridotto possibili interventi penalizzanti del governo centrale sulla finanza comunale.

Il FSC doveva, in altri termini, attuare per il comparto comunale il comma 3 dell’art. 119 della Costituzione, secondo cui “la legge dello Stato istituisce un fondo perequativo, senza vincoli di destinazione, per i territori con minore capacità fiscale per abitante”, prevedendo inoltre al comma 4 che le risorse di questo fondo, in aggiunta alle risorse derivanti dai tributi propri comunali, devono “finanziare integralmente le funzioni pubbliche loro attribuite”.

Nella sua formulazione originaria, il FSC era alimentato per 4.718 milioni di euro dalla quota dell’IMU (a cui si aggiungono ulteriori 1.884 milioni di contributo statale) che si sarebbe dovuta ripartire tra i Comuni sulla base di criteri perequativi, cioè tenendo conto dei costi e dei fabbisogni standard, e compensativi, considerando quindi le variazioni di risorse e di gettito dei vari Comuni a seguito dell’eliminazione del Fondo sperimentale di riequilibrio comunale. Ma nel corso degli anni la disciplina di alimentazione e ripartizione del FSC è cambiata più volte. Nonostante le speranze dei Comuni, il governo non ha rinunciato a intervenire d’autorità sui tributi comunali, costringendosi di conseguenza a provvedimenti compensativi che sono transitati nel FSC. Per esempio, la legge 208 del 2015 ha introdotto l’esenzione dell’abitazione principale da IMU e Tasi, rendendo quindi necessario incrementare la dotazione annuale del FSC con una quota “ristorativa” (pari a circa 3.768 milioni di euro annui dal 2016, poi ridimensionata a 3.753 milioni dal 2020 in risposta al venir meno dell’agevolazione sulla Tasi-inquilini).[5] La quota del gettito IMU che va ad alimentare il Fondo è anche stata rivista più volte ed è ora pari al 22,4 per cento del Fondo stesso.[6]

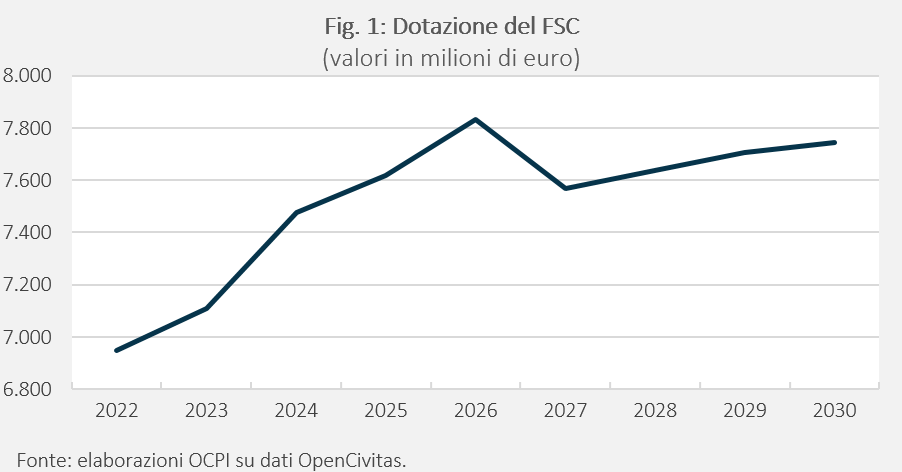

Già questi interventi compensativi avevano ridotto il carattere orizzontale del Fondo e gli interventi dei governi più recenti hanno ulteriormente indebolito questa caratteristica. In particolare, le Leggi di bilancio per il 2021 e per il 2022 hanno previsto un incremento della dotazione annuale del Fondo, introducendo risorse vincolate al potenziamento degli asili nido, del trasporto scolastico dei disabili e al finanziamento dei servizi sociali per una quota di Comuni (soprattutto nelle due isole) che non offrivano questi servizi in modo appropriato.[7] Le due Leggi di bilancio comportano anche un incremento crescente negli anni successivi di questi stanziamenti, con la dotazione a regime del FSC che è stata ridefinita a decorrere dal 2022 fino al 2030, come evidenziato dalla Fig. 1.

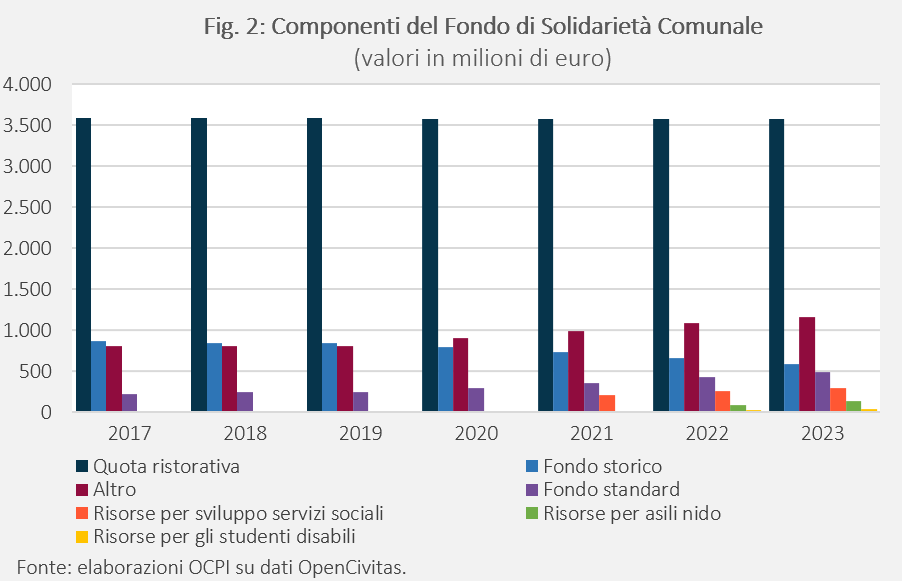

Spostando l’attenzione dalla disciplina di alimentazione a quella di ripartizione del FSC, la Fig. 2 ne illustra le principali componenti, di seguito riportate.[8]

- La quota ristorativa, finalizzata alla compensazione del minor gettito ai Comuni, derivante dalle esenzioni e agevolazioni IMU e Tasi, rappresenta la parte più consistente del FSC per un totale di circa 3,6 miliardi di euro nel 2023.

- I trasferimenti di natura perequativa comprendono il Fondo storico e il Fondo standard, assegnati ai Comuni senza vincolo di destinazione. Il primo, che scomparirà gradualmente entro il 2030, è destinato al riequilibrio delle risorse storiche e viene assegnato sulla base di criteri di tipo compensativo e, per i soli Comuni delle Regioni a Statuto Ordinario, di tipo perequativo. Il Fondo standard, invece, sarà l’unico flusso di tipo perequativo a partire dal 2030 ed è assegnato a ciascun ente locale in base alla differenza tra fabbisogni standard e capacità fiscali.[9]

- I trasferimenti finalizzati al finanziamento delle funzioni fondamentali dei Comuni in ambito sociale, a partire dal 2020, includono tre flussi distinti per il potenziamento dei servizi sociali, degli asili nido e del trasporto scolastico per gli studenti disabili. Si tratta di risorse che vengono ripartite secondo criteri di tipo perequativo. Per esempio, per gli asili nido, i trasferimenti sono calcolati in modo tale da consentire a ogni Comune di raggiungere nel 2027 l’obiettivo finale di copertura del 33 per cento dei bambini di età fino ai 3 anni residenti nel Comune stesso. Il mancato conseguimento degli obiettivi fa sì che i Comuni inadempienti debbano restituire al bilancio dello Stato le somme ricevute, ma non impegnate. Questo perché le risorse sono assegnate con vincolo di destinazione, ossia devono essere utilizzate per la spesa nei settori specifici a cui sono assegnate.

- La voce Altro comprende i contributi aggiuntivi e correttivi.

Dalla Fig. 2 emerge come la componente ristorativa, volta a compensare i Comuni per il minor gettito dovuto agli interventi di riduzione dell’autonomia fiscale introdotti dal governo, superi di gran lunga i Fondi perequativi ottenuti dalla somma del Fondo storico e standard. Nel 2023 la quota ristorativa ammonta a 3,6 miliardi di euro, a fronte di soli 1,1 miliardi dei Fondi perequativi.

I fabbisogni standard e le capacità fiscali

L’elemento più interessante del FSC è rappresentato dai criteri di riparto per la componente perequativa che, come si è già detto, dovrebbero gradualmente sostituire i trasferimenti su base storica, finché nel 2030 tutte le risorse disponibili finiranno per essere distribuite sulla base dei nuovi criteri. Questi sono basati su due parametri chiave, i fabbisogni standard e le capacità fiscali dei Comuni. I primi rappresentano le necessità finanziarie di un ente locale in base alle sue caratteristiche territoriali e agli aspetti sociodemografici della popolazione residente. L’adozione del fabbisogno standard e l’abbandono del costo storico, ossia quanto storicamente si è speso per un determinato servizio, come indicatore di bisogno finanziario intende promuovere una spesa più efficiente calcolata attraverso il benchmarking tra i diversi Comuni. Nel calcolo dei fabbisogni, assegnato alla Sose S.p.A.,[10] vengono considerate le funzioni fondamentali dei Comuni (che dovrebbero coprire circa l’80 per cento del totale della spesa comunale):

- amministrazione generale;

- polizia locale;

- istruzione;

- viabilità e territorio;

- gestione dei rifiuti;

- servizi sociali e asili nido.

La raccolta delle informazioni e dei dati di natura strutturale e contabile necessari per il confronto avviene mediante la compilazione di appositi questionari da parte dei Comuni. Una delle complessità dietro alla determinazione dei costi e dei fabbisogni standard deriva dalle difficoltà, in alcune funzioni fondamentali, di identificare vere e proprie misure di output. Se non è possibile arrivare facilmente a una misura di output, come per il calcolo relativo all’amministrazione generale, il fabbisogno viene stimato tramite una funzione di spesa piuttosto che di costo. La determinazione del fabbisogno mediante una funzione di spesa utilizza come variabili esplicative i fattori che incidono sulla produttività degli input impiegati, le tecniche di produzione utilizzate, i fattori di carico, le variabili ambientali e territoriali. Il risultato è quello di un valore di spesa standardizzato che può risultare superiore o inferiore alla spesa effettivamente sostenuta. Situazione differente si ritrova invece nella determinazione del fabbisogno per quei servizi in cui è più facile identificare una misura di output, per esempio l’istruzione pubblica, i servizi di asilo nido e il servizio di raccolta e smaltimento rifiuti. In questi casi, il fabbisogno standard viene quantificato attraverso una funzione di costo che pone in relazione la spesa con l’output erogato e considera anche i prezzi degli input.

La validazione della metodologia per il calcolo dei fabbisogni viene rilasciata dalla Commissione tecnica per i fabbisogni standard, insieme alla validazione dell’aggiornamento della base dati utilizzata. Istituita con la Legge di Stabilità per il 2016, la Commissione svolge quindi il delicato compito di analizzare e valutare le attività, le metodologie e le elaborazioni relative alla determinazione dei fabbisogni standard degli enti locali.

Le capacità fiscali, invece, rappresentano il gettito potenziale da entrate proprie di un territorio, data la base imponibile e l’aliquota legale. Nell’ambito dei Comuni, è possibile distinguere le componenti della capacità fiscale in due tipologie di entrata. Da una parte, quelle rientranti nella categoria di imposte e tasse, ovvero l’Imposta Municipale Propria (IMU), nella quale è confluita la Tasi, e l’addizionale comunale all’Irpef, nonché altre tasse e imposte minori; dall’altra, invece, tutte le tariffe a eccezione di quella del servizio di raccolta e smaltimento rifiuti.[11] Quest’ultima componente è stata neutralizzata con la sua inclusione sia nei fabbisogni standard sia nella capacità fiscale con il medesimo peso. Nel 2022, la stima delle capacità fiscali è stata pari a circa 26 miliardi di euro, con quella pro capite per il totale dei Comuni delle Regioni a Statuto Ordinario pari a 515 euro.

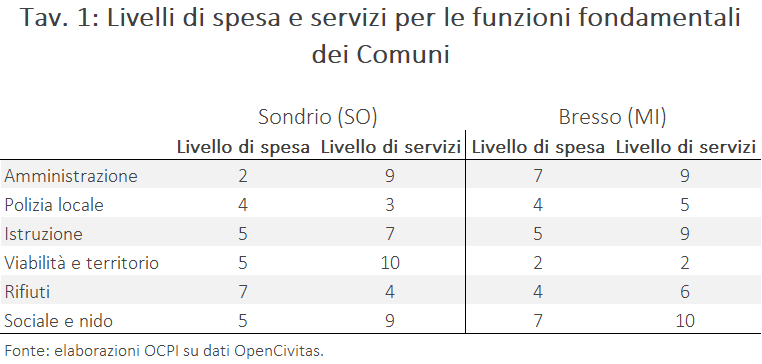

Il portale OpenCivitas offre la possibilità di visualizzare alcune informazioni di sintesi della metodologia finora esposta.[12] Per quanto sintetici, i dati disponibili consentono ai cittadini di informarsi, per esempio, sulla qualità dei servizi offerti nel proprio Comune. Inoltre, è possibile confrontare il livello di spesa e di servizi offerti con quello di altri enti locali. Il primo di questi due indicatori misura, con un punteggio da 0 a 10, la spesa di un Comune rispetto a quella standard. Il livello dei servizi erogati, invece, misura, sempre con un punteggio da 0 a 10, la quantità di servizi offerti da un Comune rispetto alla media dei Comuni appartenenti alla stessa fascia demografica. Per avere un esempio delle potenzialità offerte da questo strumento a disposizione dei cittadini, consideriamo due dei Comuni italiani nei quali si terranno le elezioni comunali tra pochi giorni: Sondrio e Bresso, entrambi Comuni lombardi. Purtroppo, gli ultimi dati disponibili fanno riferimento al 2018, lasciando quindi spazio a degli utili aggiornamenti che potrebbero aiutare i cittadini a valutare le performance dei propri Comuni. Concentrandoci sul 2018, la Tav. 1 offre una panoramica sui livelli di spesa e servizi per le principali funzioni dei due Comuni presi in esame.

Quali conclusioni possiamo trarre da questi numeri? L’interpretazione è legata alla combinazione del livello di servizio offerto con quello della spesa.[13] Per esempio, per quanto riguarda l’amministrazione rispetto alla media italiana entrambi i Comuni in esame offrono un livello di servizio molto elevato (9), ma Sondrio spende molto poco (meno della spesa standard) mentre Bresso spende di più. Sondrio, quindi, è più efficiente per questa funzione rispetto a Bresso. Sui rifiuti vale l’opposto: Sondrio spende più dello standard con risultati inferiori alla media dei Comuni italiani, mentre Bresso spende meno della media e offre servizi superiori.

Le criticità del Fondo di Solidarietà Comunale

C’è infine un tema più generale che riguarda non solo il FSC, ma l’intero sistema di decentramento delle funzioni, e il relativo finanziamento, per come si è andato configurando in Italia a seguito della riforma costituzionale del 2001 e dell’interpretazione normativa che si è data ai princìpi costituzionali. Si è già osservato come, dal 2021, una quota via via crescente del FSC sia destinata al finanziamento di particolari servizi (asili nido e disabili) in Comuni che ne sono privi. Il finanziamento di questi servizi, anche se passa attraverso il FSC, è a carico del bilancio dello Stato, un ovvio seppure tardivo riconoscimento del fatto che un fondo puramente orizzontale non può finanziare servizi addizionali per una quota consistente di Comuni senza ridurre allo stesso tempo i servizi offerti da altri Comuni. Come anche già ricordato, per evitare allocazioni improprie dei fondi, il governo ha anche previsto che queste risorse addizionali nel FSC siano vincolate all’offerta di questi particolari servizi, con la penalità che se non spese dai Comuni riceventi debbano essere restituite al bilancio dello Stato.

Nel maggio del 2022 la Regione Liguria, su sollecitazione del proprio Consiglio delle autonomie, ha impugnato di fronte alla Corte costituzionale alcuni commi della Legge di Bilancio per il 2022 sulla base dell’argomento che il sopracitato vincolo di spesa vìola il comma 3 dell’art. 119 in materia di fondi perequativi “senza vincoli di destinazione”. La Corte, con sentenza n. 71 del 14 aprile 2023, ha respinto il ricorso – che, se accolto, avrebbe portato alla rimozione del vincolo con l’effetto che la Corte si sarebbe sostituita al legislatore nazionale nel definire l’attribuzione di fondi pubblici – ma ha accettato il principio che le risorse del FSC non possano essere vincolate, chiedendo al legislatore di porvi rimedio. La Corte ha inoltre suggerito che i Comuni riceventi i fondi addizionali, piuttosto che restituirli se inadempienti, dovrebbero essere commissariati dal governo.

Il suggerimento della Corte sembra tuttavia un’ipotesi estrema e non facilmente perseguibile: è difficile immaginare che si possa commissariare (cioè sostituire con un commissario governativo un Sindaco e un Consiglio liberamente eletti dai cittadini) una quota potenzialmente elevata di Comuni per la mancata offerta di soltanto alcuni servizi. Una soluzione alternativa[14] è che queste risorse specifiche vengano sottratte dal FSC e riattribuite ai Comuni che ne hanno necessità attraverso fondi perequativi speciali, resi possibili dal comma 5 dell’art. 119 che, in circostanze particolari, consente interventi speciali a favore di determinati enti locali.[15] Il problema è che nel caso in questione le risorse non vanno solo a vantaggio di alcuni determinati Comuni, ma di una quota assai consistente di tutti i Comuni.

Questa discussione giuridica può sembrare di scarso rilievo economico, ma non lo è affatto. Il problema generale messo in luce da questi eventi è che con la riforma del Titolo V e la sua interpretazione giurisdizionale, lo Stato italiano si è privato di uno strumento fondamentale per attuare a livello locale politiche di rilevanza nazionale (e presente in tutti i Paesi del mondo) che sono appunto i trasferimenti vincolati.[16] Ciò è in reazione alla situazione precedente che vedeva il finanziamento degli enti territoriali (in particolare delle Regioni) garantito quasi totalmente da fondi vincolati, mortificando così l’autonomia locale. Ma naturalmente, una cosa è aumentare la capacità di gestione autonoma delle proprie risorse da parte degli enti locali, un’altra è eliminare del tutto la possibilità di usare uno strumento anche quando questo è utile. Si prenda per esempio il caso degli asili nido: avere una dotazione uniforme di asili nido in rapporto all’utenza sul territorio italiano è un obiettivo di politica nazionale che risponde a esigenze di maggior partecipazione femminile al mercato del lavoro e di rilancio della maternità. Ma come può lo Stato perseguire politiche nazionali offerte a livello locale (si tratti di asili nido o di altro) se non può trasferire risorse agli enti locali che li vincolino a spenderli in queste politiche e non su altro? Paradossalmente, seguendo la stessa logica, anche i fondi del PNRR a Regioni e Comuni dovrebbero essere considerati incostituzionali, in quanto vincolati a particolari utilizzi e, chiaramente, non rientranti nemmeno nel comma 5 dell’articolo 119. In un momento in cui l’attenzione è nuovamente concentrata sui temi del decentramento fiscale, sarebbe importante che si riflettesse più seriamente su questi limiti legislativi, ragionando sull’interpretazione finora offerta ai commi costituzionali.

[1] I LEP sono disciplinati dall’articolo 1, commi 791-798 della Legge finanziaria per il 2023.

[3] Il riparto delle risorse per la sanità regionale si basa su indicatori di “fabbisogno” legati ai consumi sanitari, sebbene alcune Regioni vorrebbero includere nella formula anche altre misure. Per maggiori informazioni si veda: “Come vengono ripartite tra le regioni le risorse del Fondo Sanitario Nazionale?”, OCPI, 23 settembre 2020.

[4] Per maggiori informazioni si veda: “Le sfide per i Comuni italiani: la spesa”, OCPI, 13 aprile 2023.

[5] Queste quote ristorative vanno direttamente ai singoli Comuni per compensarli delle risorse perdute.

[6] Per maggiori informazioni si veda: “Il Fondo di solidarietà comunale”, Camera dei deputati, 27 settembre 2022.

[7] La presenza del vincolo ha successivamente condotto la Regione Liguria a ricorrere alla Corte costituzionale. Questa ha respinto il ricorso ma con argomentazioni che meritano un approfondimento e su cui torniamo nel paragrafo conclusivo.

[8] Per maggiori dettagli si veda: Legge 11 dicembre 2016, n. 232.

[9] Un percorso simile era stato previsto anche dal D.lgs. 56/2000 per le Regioni, senza tuttavia essere mai stato realmente applicato. Per maggiori informazioni si veda: M. Bordignon, P. Giarda, “Riflettendo sul decreto 56/2000”, Lavoce.info, 23 settembre 2004.

[10] Sose S.p.A. è una società partecipata dal Ministero dell’Economia e delle Finanze e dalla Banca d’Italia. Nell’ambito della finanza pubblica, Sose è impegnata nella determinazione dei fabbisogni standard in attuazione del federalismo fiscale al fine di controllare la spesa pubblica e garantire più efficienza ed equità nell’allocazione delle risorse.

[11] Si ricorda che la Tari, la tariffa relativa alla raccolta e smaltimento rifiuti deve essere calcolata in modo da garantire il finanziamento completo del servizio.

[12] OpenCivitas è un portale gestito direttamente dal Ministero dell’Economia e delle Finanze e da Sose S.p.A.

[13] Per maggiori informazioni si veda: “Analisi delle performance dei comuni”, OpenCivitas, 2018.

[14] Avanzata per esempio da F. Porcelli e A. Zanardi, “Finanza comunale in subbuglio”, Lavoce.info, 2 maggio 2023.

[15] “Per promuovere lo sviluppo economico, la coesione e la solidarietà sociale, per rimuovere gli squilibri economici e sociali, per favorire l’effettivo esercizio dei diritti della persona, o per provvedere a scopi diversi dal normale esercizio delle loro funzioni, lo Stato destina risorse aggiuntive ed effettua interventi speciali in favore di determinati Comuni, Province, Città metropolitane e Regioni”.

[16] Negli USA, dove lo Stato federale non può imporre specifiche funzioni ai Comuni, si usano invece molto i matching grants; viene cioè incentivata l’offerta di particolari servizi ritenuti rilevanti da parte del governo centrale, finanziandoli in parte a carico del bilancio federale.