Il Documento Programmatico di Bilancio 2023, a dispetto del suo titolo, per ora contiene solo le previsioni macroeconomiche e di finanza pubblica a carattere tendenziale, cioè a legislazione vigente. Contestualmente alla NADEF, si rivedono al ribasso le previsioni di crescita per il prossimo anno a causa dell’aumento dei prezzi dell’energia e dell’aumento dei tassi di interesse. Tuttavia, si rivedono, migliorandoli, la maggior parte degli indicatori di finanza pubblica poiché l’inflazione causa un miglioramento del saldo primario e una riduzione del rapporto debito/Pil. Benché tutti gli obiettivi del PNRR siano stati raggiunti, si segnala un rallentamento nell’impiego dei fondi rispetto a quanto previsto nell’aprile scorso dal DEF: 15 miliardi nel 2022 invece di 29,4. I rischi rispetto a questo scenario sono tutti al ribasso e starà al nuovo governo definire obiettivi programmatici coerenti con la duplice esigenza di sostenere l’economia e, al tempo stesso, realizzare una graduale riduzione del rapporto debito/Pil nei prossimi anni.

* * *

Nel Documento Programmatico di Bilancio (DPB) per l’anno prossimo non vi sono previsioni a carattere programmatico né su indicatori macroeconomici né su quelli di finanza pubblica. Starà infatti al nuovo governo definire i nuovi obiettivi programmatici per il triennio 2023-25, sulla base dei quali dovrà poi aggiornare il DPB presentato dal governo Draghi prima della presentazione della legge di bilancio. Le previsioni del DPB sono infatti di tipo tendenziale, cioè stimate a legislazione vigente, e sono identiche a quelle presentate nella Nota di Aggiornamento del Documento di Economia e Finanza (NADEF), che viene citata direttamente come fonte.

Previsioni tendenziali macro e di finanza pubblica

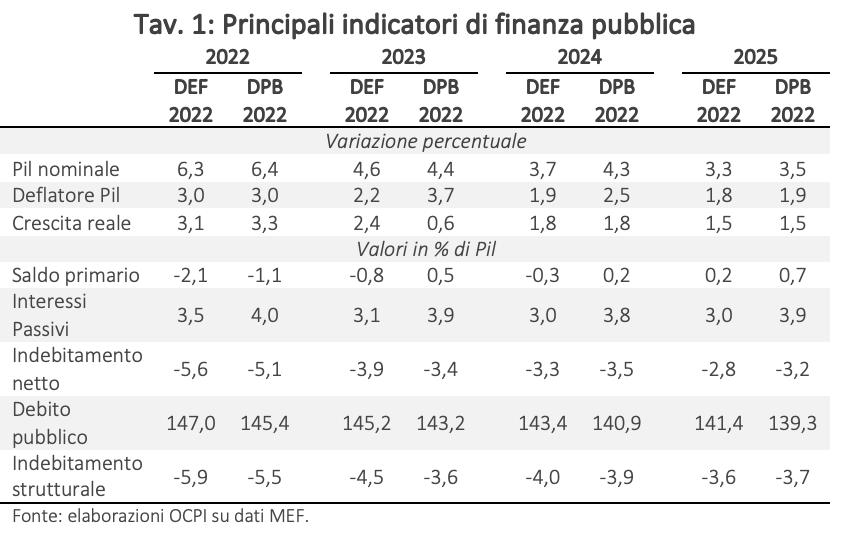

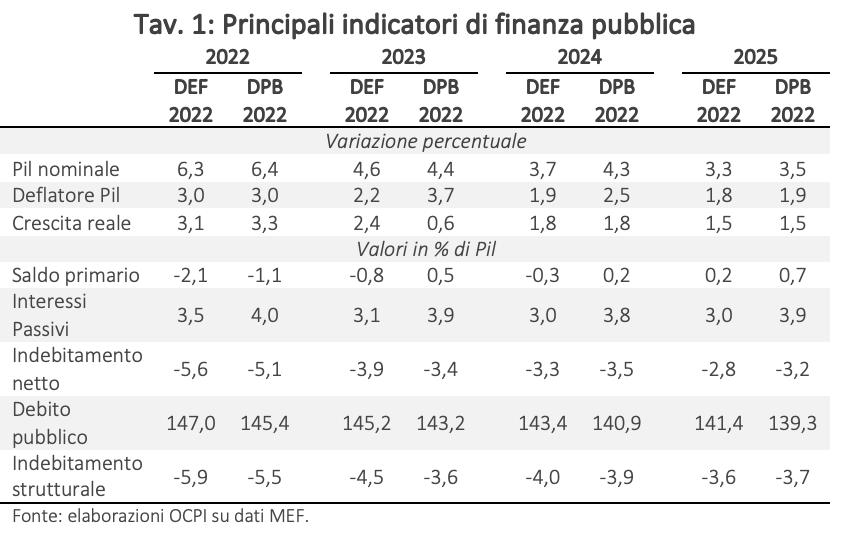

Si conferma la positiva dinamica del Pil per il 2022, che in termini reali cresce del 3,3 per cento invece del 3,1 previsto nell’aprile scorso dal DEF. La crescita peggiora nel 2023 e rimane inalterata per il 2024 e 2025. A legislazione vigente, l’anno prossimo la crescita reale sarà solo dello 0,6 per cento, con la crescita del Pil nominale quasi esclusivamente trainata dall’inflazione (il deflatore del Pil tendenziale è di 1,5 punti percentuali sopra il programmatico del DEF 2022).

La spinta inflazionistica influisce positivamente su quasi tutti gli indicatori di finanza pubblica nell’anno in corso e, seppure in minor misura, negli anni successivi.

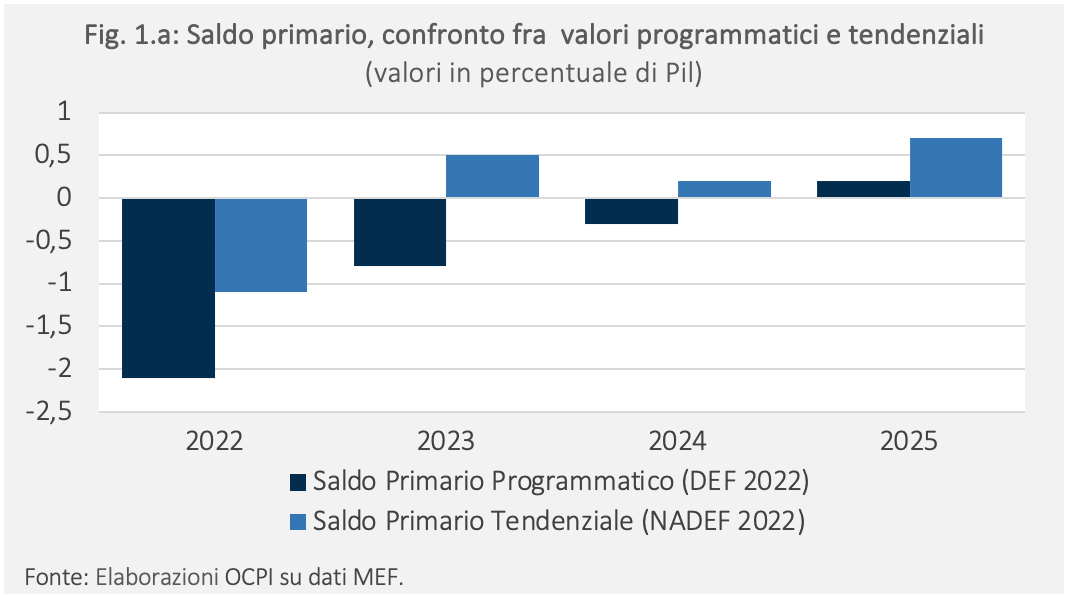

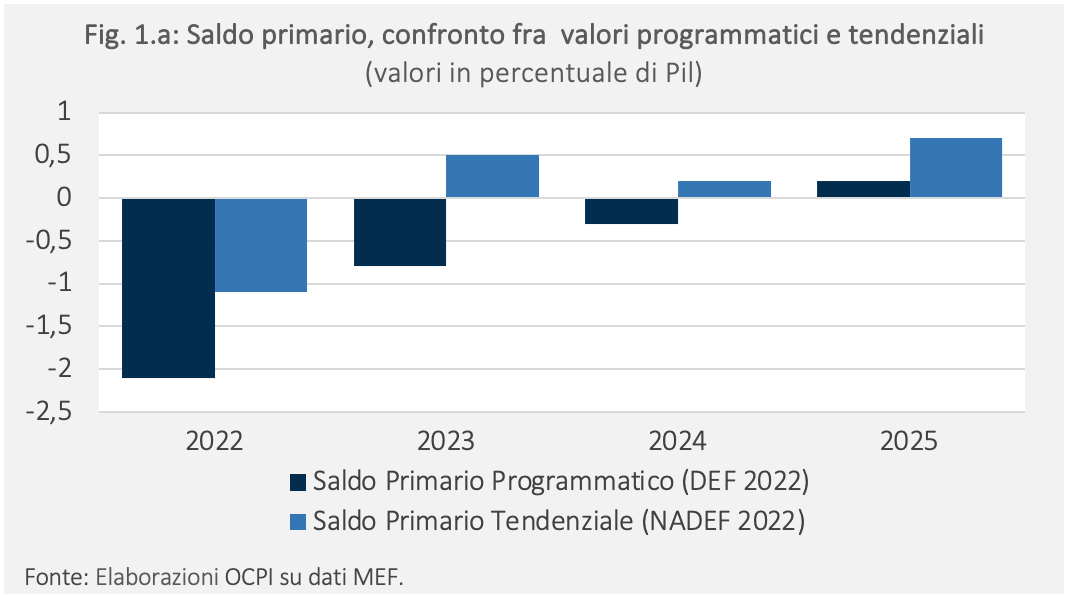

- Saldo primario. Si stima un miglioramento sull’intero periodo di previsione, dovuto all’effetto combinato dell’aumento delle entrate e della riduzione del rapporto rispetto al Pil della spesa primaria, cioè al netto degli interessi. Rispetto al 2021, nel 2022 le entrate totali sono aumentate dell’1,1 per cento in rapporto al Pil, a fronte di una riduzione della spesa primaria (sempre in rapporto al Pil) dell’1,5 per cento. Nello scenario a legislazione vigente, il saldo primario tornerà ad essere positivo con due anni di anticipo rispetto alle previsioni del DEF: già dal 2023, infatti, si dovrebbe registrare un saldo positivo di mezzo punto percentuale del Pil. Va però tenuto presente che nello scenario a legislazione vigente non sono considerate le cosiddette spese indifferibili e vengono meno, entro la fine di quest’anno, quasi tutte le misure attualmente in vigore per sostenere famiglie imprese a fronte dei rincari dell’energia.

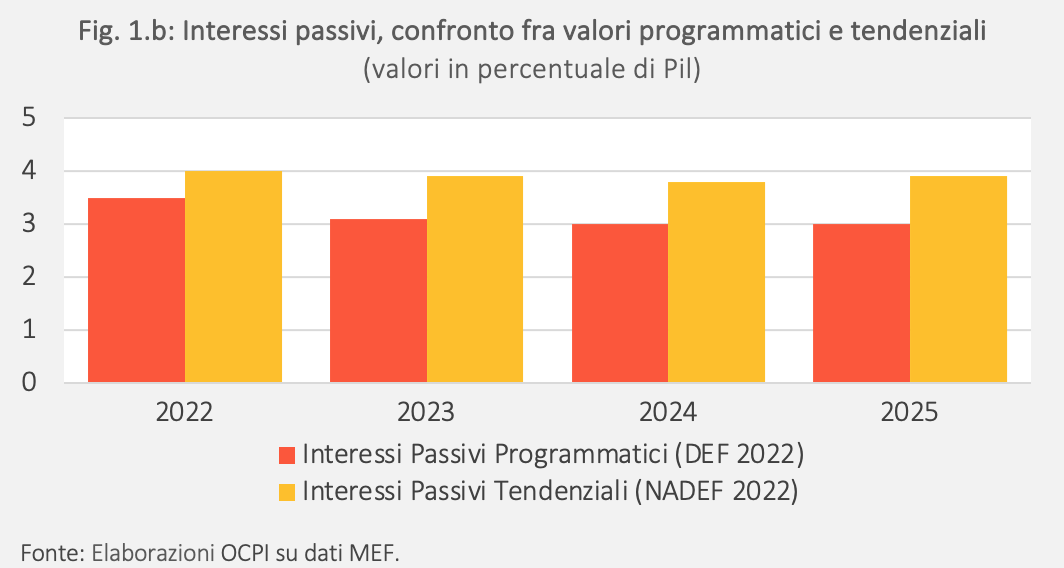

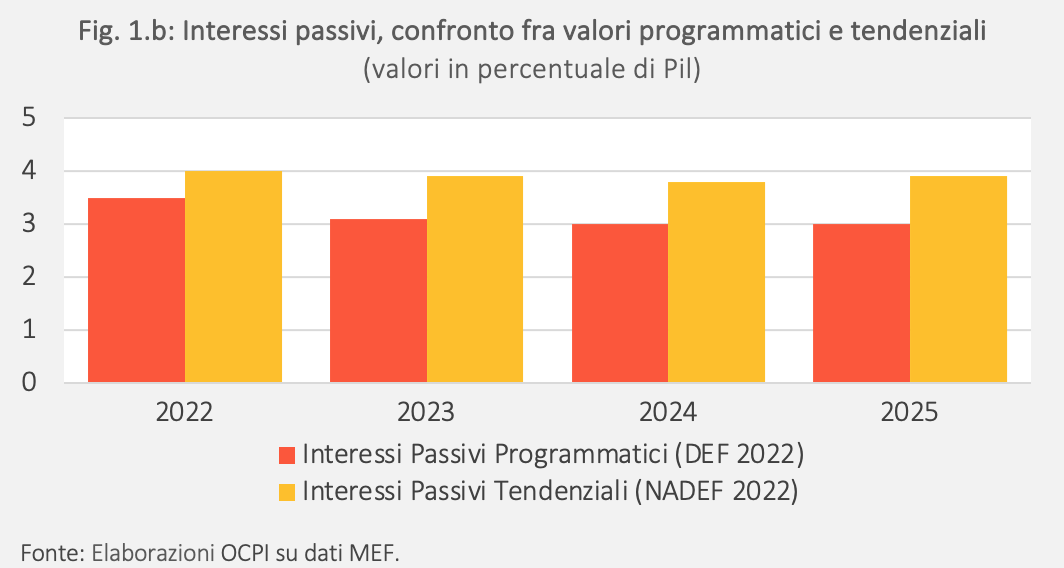

- Interessi passivi. L’unica voce in netto peggioramento nell’intero periodo è la spesa per interessi, che cresce a causa del rialzo dei tassi di interesse. Questo si verifica tramite due canali: i) il maggiore costo del debito all’emissione (nel 2023 arriveranno a scadenza titoli con un valore di 339,8 miliardi, circa il 13 per cento del totale);[1] ii) le maggiori spese dovute ai titoli indicizzati all’inflazione (principalmente il BTP Italia, indicizzato all’inflazione italiana, e il BTP €i, indicizzato all’inflazione europea). Al 31 maggio 2022, questi titoli pesavano per circa l’11 per cento del totale dei titoli in circolazione.[2]

- Indebitamento netto. Le previsioni migliorano sia per il 2022 che per il 2023 per via dell’inatteso miglioramento del saldo primario. Per il 2022, si tratta di un ulteriore miglioramento rispetto a quanto già registrato nel DEF.[3] Nel biennio 2024-25, a causa della spesa per interessi in crescita per il rialzo dei tassi deciso della BCE a partire dal 27 luglio scorso, l’indebitamento netto è superiore alle previsioni del DEF. Nel 2025 si sarebbe infatti scesi sotto la soglia del 3 per cento (2,8), ma i valori tendenziali odierni prevedono un deficit al 3,2 per cento nel 2025.

- Debito pubblico. L’inflazione migliora leggermente il rapporto tra debito pubblico e Pil rispetto alle previsioni contenute nel DEF: la previsione per la fine del 2022 si attesta al 145,4 per cento contro il 147,0 di aprile. La revisione al ribasso del rapporto si attesta a due punti di Pil nel 2023 (143,5 per cento contro 145,5).[4]

L’impatto del PNRR sui saldi di finanza pubblica

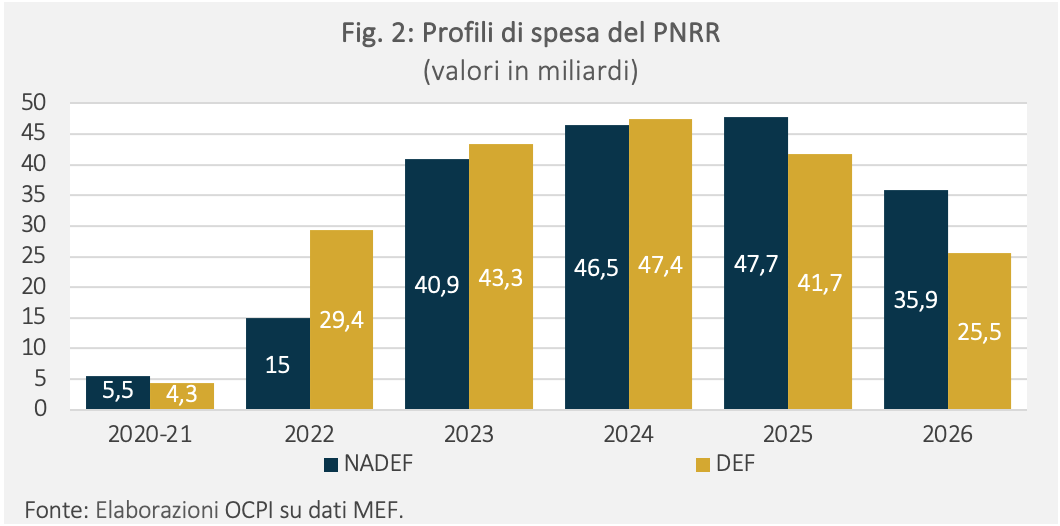

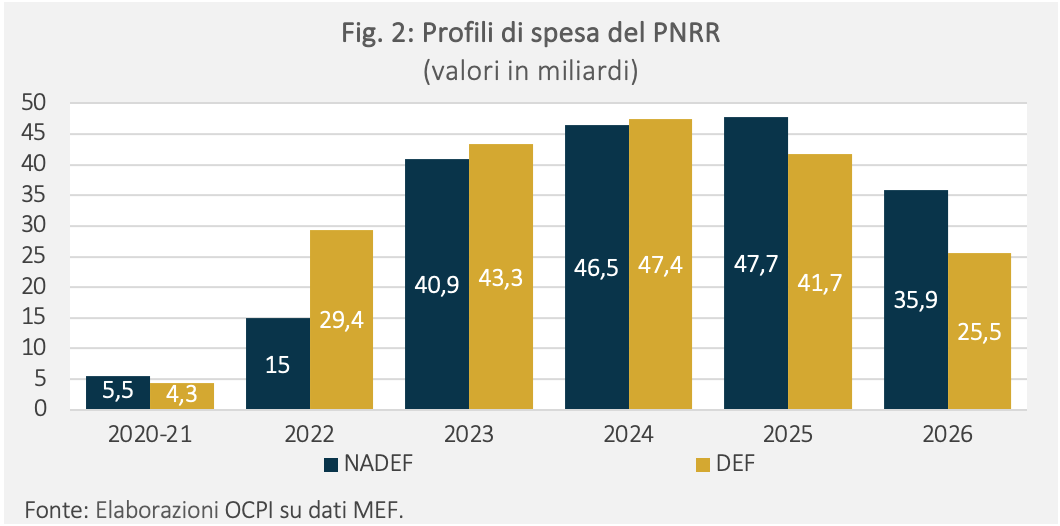

Benché tutti gli obiettivi del PNRR siano stati raggiunti, il DPB rivede le previsioni di crescita imputabili alle nuove tempistiche di spesa dei fondi del PNRR: le stime di spesa per il 2022 sono state riviste al ribasso a 15 miliardi dai 29,4 miliardi del DEF. Complessivamente, la spesa totale nel triennio 2020-2022 per il PNRR si attesta intorno ai 20,5 miliardi contro i 33,7 previsti dal DEF ad aprile 2022. Il ritardo è stato attribuito (nella NADEF) all’impennata dei costi delle opere, oltre che alle difficoltà di adattamento alle nuove procedure del PNRR.

L’aggiornamento sul profilo di spesa comporta uno slittamento delle mancate spese del 2022 agli anni successivi (Fig.2). Metà della pur modesta crescita del Pil del 2023 sarebbe imputabile al differimento della spesa pubblica prevista dal PNRR per il prossimo anno.

I rischi

Le previsioni del DPB sono soggette a diversi fattori di rischio che è bene rendere espliciti. Un primo fattore è chiaramente legato alla capacità del governo di realizzare gli investimenti del PNRR. Al riguardo, la NADEF indicava le nuove procedure fra le cause dei ritardi, ma non diceva quali azioni si possano intraprendere per recuperare i ritardi registrati finora. Il rischio di ritardi negli investimenti, che a molti osservatori sembra assai concreto, non viene preso in considerazione né nella NADEF né nel DPB, che invece si concentrano su quattro principali tematiche:

- Un ulteriore aumento dei prezzi dei beni energetici, derivante dall’interruzione dei flussi di gas dalla Russia a partire da ottobre. Il nuovo aumento dei prezzi farebbe diminuire il Pil reale rispetto allo scenario di base dello 0,2 per cento nel 2022 e dello 0,5 nel 2023: quindi la crescita annuale si fermerebbe al 3,1 per cento nel 2022 e allo 0,1 per cento nel 2023, ovvero crescita zero.

- Il calo del commercio mondiale derivante dal peggioramento della domanda di un punto percentuale rispetto a quanto previsto nello scenario base. Secondo queste ipotesi, la crescita calerebbe nel 2023 e nel 2024 di 0,2 punti percentuali.

- Un peggioramento delle condizioni finanziarie nel triennio 2023-2025, che si verificherebbe con un aumento di 100 punti base del livello del tasso di rendimento del BTP a 10 anni rispetto ai tassi tendenziali. Se ciò si verificasse, la crescita del Pil si ridurrebbe dello 0,1 nel 2023, dello 0,4 nel 2024 e dello 0,5 nel 2025 rispetto allo scenario di base.

- Un apprezzamento dell’euro rispetto allo scenario base, in linea con le previsioni implicite nei cambi a termine. Ciò ridurrebbe i costi delle importazioni e l’inflazione, ma causerebbe, via minori esportazioni, una riduzione del Pil rispetto allo scenario base di 0,3 punti percentuali nel 2023, di 0,7 punti percentuali nel 2024 e dello 0,8 per cento nel 2025.

Sul fronte delle condizioni finanziarie, molto dipenderà dalle scelte che effettuerà la BCE. Ovviamente, i rendimenti dei titoli italiani dipendono anche dallo spread, che è influenzato da molti fattori, fra i quali le scelte che farà il nuovo governo. La questione cruciale sarà la credibilità di un piano di rientro del debito pubblico: nel DEF si prevedeva un sentiero molto graduale, con un ritorno ai livelli pre-pandemia (circa 135 per cento del Pil) nell’arco di un decennio. La sfida sarà quella di conciliare gli obiettivi del piano di rientro con l’esigenza di sostenere l’economia in una congiuntura molto complessa per via degli alti prezzi dell’energia.

Le Raccomandazioni Specifiche per l’Italia

Il DPB esplicita la validazione delle stime della NADEF da parte dell’Ufficio Parlamentare di Bilancio (UPB). Il documento aggiunge le tre Raccomandazioni specifiche all’Italia fatte dal Consiglio Europeo a giugno, a cui il governo afferma di essersi attenuto. Le aree tematiche sono: i) la politica di bilancio e il fisco, ii) l’attuazione del PNRR e della politica di coesione, iii) la politica ambientale, energie rinnovabili e diversificazione dell’approvvigionamento di gas.

- Sulla finanza pubblica, il Consiglio invita il Paese a seguire una politica di bilancio prudente, orientata a verso una riduzione graduale e credibile del debito a partire dal 2023. Nel dettaglio, si auspica l’attuazione di politiche per il sostegno alle fasce più vulnerabili della popolazione ed investimenti e riforme che migliorino le prospettive di crescita dell’economia. Sul piano strutturale, si invita l’Italia a adottare e attuare la legge delega sulla riforma fiscale.

- La seconda Raccomandazione consiste nell'attuare pienamente il PNRR e nel concludere i negoziati con la Commissione sui documenti di programmazione della politica di coesione per il periodo 2021-2027 (questa seconda istanza è già stata portata a termine pienamente dal governo Draghi).

- La terza Raccomandazione riguarda l’energia. Si invita l’Italia a ridurre la dipendenza da combustibili fossili e a diversificare le importazioni di energia. Sul piano logistico, si ritengono necessari: i) il superamento delle strozzature (per accrescere la capacità di trasporto interno del gas), ii) lo sviluppo di interconnessioni tra le reti di energia elettrica, iii) l’accelerazione del dispiegamento di capacità produttiva da fonti rinnovabili. Il Consiglio auspica anche l’adozione di misure per aumentare l'efficienza energetica degli edifici e promuovere la mobilità sostenibile.

[1] Vedi: https://www.dt.mef.gov.it/export/sites/sitodt/modules/documenti_it/debito_pubblico/scadenze_titoli_suddivise_per_anno/Scadenze-Titoli-di-Stato-suddivise-per-anno-aggiornamento-al-31.08.2022.pdf

[2] Vedi: https://www.dt.mef.gov.it/export/sites/sitodt/modules/documenti_it/debito_pubblico/composizione_titoli_stato/Composizione-dei-Titoli-di-Stato-in-Circolazione-al-31.05.2022.pdf

[3] L’inflazione aveva già prodotto un miglioramento per quanto riguarda l’indebitamento netto registrato nell’ordine di 14,3 miliardi di euro per il 2022: tali fondi sono stati interamente destinati per fronteggiare la crisi energetica con il decreto Aiuti bis. Per maggiori informazioni, vedi: https://osservatoriocpi.unicatt.it/ocpi-pubblicazioni-gli-scostamenti-di-bilancio-che-non-modificano-il-bilancio

[4] Ne avevamo parlato qui: https://osservatoriocpi.unicatt.it/ocpi-pubblicazioni-l-impatto-dell-inflazione-sui-conti-pubblici-lo-stato-ci-guadagna-per-ora