Può un aumento della spesa pubblica portare a una riduzione del deficit pubblico?

di Carlo Cottarelli e Giampaolo Galli

9 agosto 2018

* * *

C’è chi sostiene che un aumento della spesa pubblica (o un taglio della tassazione) possa portare a un aumento del Pil e quindi delle entrate fiscali di tale entità da compensare l’iniziale espansione fiscale, determinando così un miglioramento del saldo di bilancio.

In questa nota mostriamo che, nel contesto del modello keynesiano, ciò non è possibile a meno che: (i) l’aliquota di tassazione sia superiore al 100 per cento; oppure (ii) il settore privato abbia una propensione alla spesa rispetto al proprio reddito superiore a uno, ossia se aumenta il reddito disponibile del settore privato di 100 la spesa privata aumenta di più di 100. Entrambe le condizioni sono palesemente irrealistiche.

La dimostrazione, già contenuta in un lavoro di Paul Samuelson del 1940 (American Economic Review, “The Theory of Pump Priming reexamined”), è la seguente.

Consideriamo per cominciare un’economia chiusa; più avanti vedremo cosa cambia quando si prendono in considerazione i flussi commerciali con l’estero. Il reddito Y è determinato interamente dal lato della domanda, come nel modello keynesiano standard, ed è dato da:

Y = P + G

Dove P è la spesa privata (concettualmente per consumi e investimenti) e G è la spesa pubblica. Assumiamo che la spesa privata dipenda dal reddito disponibile del settore, che a sua volta dipende dal livello di tassazione t.

P = +c (Y – tY) = + c (1-t)Y

Dove è una costante e c è la propensione marginale alla spesa del settore privato.

Il saldo di bilancio è dato da B = T – G dove T sono le entrate da tassazione (a rigore al netto dei trasferimenti al settore privato).

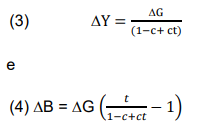

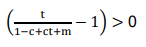

Sostituendo (2) in (1) si risolve per DY, ossia la variazione del reddito conseguente ad un aumento della spesa, DG, e si ottiene la formulazione standard del moltiplicatore:

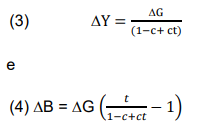

L’effetto di un aumento della spesa è positivo, cioè un aumento della spesa migliora il saldo di bilancio, se

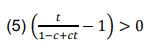

Assumendo, come nella formulazione standard del modello keynesiano, che c<1 (il che implica che 1-c+ct>0, per valori positivi di c e di t), la precedente disuguaglianza implica che:

t-ct>1-c

ossia:

t > (1-c)/(1-c)= 1

che viene soddisfatta solo se t > 1. Il che significa che un aumento della spesa pubblica può portare a un miglioramento del saldo di bilancio solo se l’aliquota di tassazione è superiore al 100%. Il che è chiaramente impossibile.

La dimostrazione precedente è basata, come indicato, sull’ipotesi che c<1 (e che 1-c+ct>0). Se c fosse maggiore di 1 (e t fosse sufficientemente alto perché anche 1-c+ct fosse positivo), in astratto, la disuguaglianza (4) potrebbe essere soddisfatta anche con aliquote di tassazione inferiori a 1[1].

Si consideri ad esempio un moltiplicatore pari a 2,5 con un tax rate (t) pari a 42%[2]. Ossia:

1/(1-c+c * 0,42)= 2,5

Risolvendo per c si ottiene 1,034. L’idea che la propensione alla spesa sia maggiore dell’unità appare però assolutamente implausibile, sia in punto di logica sia alla luce delle stime econometriche che difficilmente forniscono valori maggiori di 0,6.

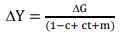

Sin qui abbiamo considerato un’economia chiusa, ossia un’economia in cui non vi è commercio con l’estero. Dal punto di vista del nostro ragionamento, l’apertura al commercio con l’estero cambia il valore del moltiplicatore che viene ridotto perché una parte della spesa dei residenti si rivolge alle importazioni. Il moltiplicatore diventa dunque

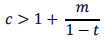

Dove “m” è la propensione marginale all’importazione. Se questa propensione, come nel caso dell’Italia, è attorno a 0,30, la presenza di ma al denominatore con segno positivo riduce notevolmente il valore del moltiplicatore. Inoltre la diseguaglianza che deve essere soddisfatta affinché il bilancio migliori a seguito di un aumento della spesa pubblica (e senza dover ipotizzare un’aliquota di tassazione superiore al 100 per cento) diventa:

Risolvendo per la propensione alla spesa (c) si ottiene:

Con m=0,3 e t=0,42, si ottiene c > 1,51. Nel particolare caso considerato sopra (moltiplicatore uguale a 2,5 e t=0,42) si ottiene un valore di c maggiore (c= 1,55) il che, in ipotesi, implica che il bilancio pubblico migliori leggermente per effetto dell’espansione della spesa. Quindi, in una economia aperta all’estero, la propensione alla spesa del settore privato necessaria perché un aumento della spesa possa portare a un miglioramento del saldo di bilancio deve essere non solo superiore a uno ma molto più elevata dell’unità, rendendo ancora più implausibile tale risultato.

In conclusione, non è possibile, almeno stando all’analisi del moltiplicatore keynesiano, che un aumento della spesa (o una riduzione delle tasse) porti ad un aumento del Pil e del gettito fiscale di entità tale da riportare il bilancio al suo equilibrio inziale. A maggior ragione non è possibile che il bilancio migliori.[3]

In linea di principio, queste considerazioni possono essere messe in discussione quando si considerino gli effetti del bilancio pubblico sull’offerta aggregata (“supply side”). Un esempio in tal senso è quello della curva di Laffer che prende il nome dal consigliere del Presidente Reagan che sosteneva che riducendo le aliquote d’imposta, in particolare quelle più elevate, si incentivano le persone a lavorare di più e che questo meccanismo porterebbe ad un aumento del Pil e, per questa via, del gettito fiscale in misura tale da migliorare il bilancio pubblico. L’esperienza che fu fatta durante la presidenza Reagan convinse la quasi totalità degli economisti che la riduzione delle aliquote può certamente avere effetti positivi sulla crescita, ma non al punto da migliorare il bilancio, che anzi in quegli anni peggiorò. Un altro canale “supply side” è dato dagli investimenti pubblici che, oltre agli effetti di sostegno della domanda aggregata nel breve periodo, possono avere effetti positivi sul potenziale di crescita dell’economia. Su questo ci limitiamo a osservare che la generalità degli economisti ritiene che più che la quantità, conti la qualità degli investimenti e che in generale anche investimenti attentamente valutati e correttamente realizzati non riescono a produrre l’effetto desiderato di migliorare il bilancio pubblico, quantomeno in un arco di tempo rilevante per la policy, ossia fra i cinque e i dieci anni. Spesso gli investimenti pubblici, in particolare quelli per infrastrutture, hanno una vita utile molto lunga, anche oltre il secolo, ed è proprio la considerazione di un orizzonte temporale lungo quello che giustifica l’investimento. Ma su orizzonti tanti lunghi è praticamente impossibile effettuare valutazioni che abbiano un qualche rilievo pratico ai fini della conduzione della politica di bilancio.

[1] Si noti che 1-c+ct> 1 è condizione necessaria (e sufficiente) affinché il moltiplicatore sia positivo. In caso, contrario un aumento della spesa pubblica porterebbe a una riduzione del reddito

[2] Questa è l’ipotesi avanzata da Giorgio La Malfa in un articolo del 30 luglio sul Corriere della Sera.

[3] Il lettore potrebbe notare che quel che conta è il rapporto tra saldo di bilancio e Pil: il saldo di bilancio potrebbe peggiorare per effetto di un aumento della spesa, ma, partendo da una posizione di deficit, l’aumento del deficit potrebbe essere compensato da un aumento del Pil, portando a una riduzione del rapporto. In realtà, partendo da livelli di deficit relativamente bassi, un tale meccanismo è del tutto irrilevante numericamente. Partendo da un deficit, per esempio del 2 per cento, un aumento del Pil del Pil del 5 per cento (quindi estremamente elevato) porta a una riduzione del rapporto tra deficit e Pil pari al 5 per cento del rapporto stesso e, quindi, solo dello 0,1 per cento del Pil.