Perpetual bonds: rischi e opportunità

di Giampaolo Galli e Federica Paudice

5 maggio 2020

Nelle ultime settimane vari economisti hanno proposto di finanziare i grandi deficit che si stanno rendendo necessari con la crisi Covid-19 emettendo titoli perpetui, ovvero bond senza scadenza che corrispondono cedole fisse teoricamente all’infinito. L’emissione di questi titoli è uno dei punti salienti della proposta spagnola per la creazione di un nuovo Recovery Fund europeo. Apparentemente l’emissione di titoli senza rimborso e ad un tasso relativamente basso sembra allettante ed ha l’effetto di spalmare i costi della crisi anche sulle generazioni future. La teoria e la storia, antica e recente, dei titoli a lunghissima scadenza o addirittura perpetui ci mettono però in guardia circa i rischi di questi titoli: rischi di mercato legati alle fluttuazioni del tasso di interesse, rischi di default e rischi di perdita di potere d’acquisto a causa dell’inflazione. E per compensare tali rischi è probabile che il tasso di interesse sui titoli irredimibili sia più alto di quello prevalente per i titoli con una scadenza.

* * *

Il 19 aprile scorso, il primo ministro spagnolo Pedro Sanchez ha proposto la creazione di un Recovery Fund per il valore di 1,5 trilioni, finanziato con bond perpetui. Il fondo ha lo scopo di emettere obbligazioni al fine di condividere il debito che è necessario per far fronte alle conseguenze economiche della pandemia, senza però mutualizzare i debiti passati; la proposta contenuta all’interno dello Spain’s Non-Paper on a European Recovery Strategy contiene tra i punti salienti:[1]

- La creazione di un Recovery Fund di circa 1-1,5 trilioni;

- Il finanziamento del fondo tramite l’emissione di un titolo perpetuo;

- Il trasferimento della liquidità raccolta agli Stati più colpiti dal Covid-19, sotto forma di trasferimenti a fondo perduto, non di debito;

- Il pagamento degli interessi annuali sul debito che dovrebbe essere basato, il più possibile, su nuove imposte europee (es. Carbon Tax, Tassa su emissioni di CO2, Single Market Tax).[2]

Nella presente nota ci soffermiamo sul secondo punto: l’emissione di titoli perpetui. I titoli perpetui sono obbligazioni che non giungono mai a maturazione e che corrispondono cedole fisse teoricamente all’infinito. L’assenza di una scadenza rende il titolo simile ad un’azione; il fatto che corrisponda pagamenti fissi lo porta però ad essere classificato come bond.

A volte nel dibattito pubblico si fa un po’ di confusione circa l’aritmetica dei titoli perpetui e si diffonde l’illusione che essi possano fare miracoli che non fanno. Da certi resoconti, viene da chiedersi come mai quasi nessuno Stato moderno emetta questi titoli. È quindi utile chiarire quali sono vantaggi e svantaggi dei titoli perpetui.

Vantaggi e svantaggi dei titoli perpetui

Il “miracolo” che alcuni sembrano attribuire a questi titoli consiste nel fatto che non solo non devono essere mai rimborsati, ma costano anche molto poco in termini di interessi da pagare ogni anno. Si fa, ad esempio, l’ipotesi di una emissione, eventualmente in più tranches, di 1.000 miliardi di titoli con tasso cedolare all’1 per cento. In questo caso – si dice – si raccolgono risorse per 1.000 miliardi pagando solo 10 miliardi l’anno di interessi. È vero che questi 10 miliardi devono essere pagati per sempre e dunque trasferiscono oneri sulle generazioni future, ma non c’è dubbio che, posta in questi termini, l’operazione sembra avere del miracoloso, almeno per la generazione corrente.

In realtà le cose sono un po' più complicate di così perché è probabile che il mercato richieda tassi di rendimento più alti su un titolo perpetuo ed è un fatto che il valore del titolo è estremamente sensibile a variazioni dei tassi di interesse. Il che significa che se, ad esempio, il titolo è emesso con un tasso cedolare dell’1 per cento, ma il mercato richiede il 2 per cento, a fronte dell’emissione di titoli per 1.000 miliardi, lo Stato si limita ad incassare la metà di quella cifra. Si contabilizza quindi un debito per 1.000 miliardi, ma si raccolgono fondi solo per 500. Se poi il rendimento richiesto dal mercato fosse al 4 per cento, i fondi raccolti si dimezzerebbero ulteriormente, scendendo a soli 25 miliardi.

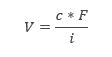

Queste affermazioni sono facilmente verificabili utilizzando la formula, ben nota agli studenti di economia, che fornisce il valore del titolo perpetuo, dato il tasso cedolare e il rendimento richiesto dal mercato:

Dove

V = il valore del titolo oggi

c = il tasso cedolare (nell’esempio sopra uguale all’1 per cento)

F = il valore facciale dei titoli (1.000 miliardi nell’esempio sopra)

i = il rendimento richiesto dal mercato

Dunque, se si emettono 1.000 miliardi (F) al tasso cedolare dell’1 per cento (c), si pagano 10 miliardi di interessi annui. Ma il ricavo netto per l’emittente dipende dal tasso di rendimento (i) richiesto dal mercato: solo se quest’ultimo è uguale all’1 per cento, l’incasso è uguale a 1.000 miliardi. Al crescere del rendimento richiesto dal mercato (i), l’incasso diminuisce. Se il rendimento richiesto è del 4 per cento, la formula restituisce un valore pari a un quarto di F, ossia nell’esempio 250 miliardi.

Naturalmente, tutto cambia se, come ipotizzano, ad esempio, Giavazzi e Tabellini, il titolo è acquistato dalla banca centrale ad un prezzo “politico”.[3] In questo caso, i conti tornano per costruzione (anche perché, in ogni caso, gli interessi pagati dallo Stato alla banca centrale vengono restituiti da quest’ultima allo Stato come distribuzione di profitti).

Quando invece il titolo deve essere collocato sul mercato ci sono motivi per pensare che il rendimento richiesto dal mercato sia piuttosto alto. Innanzitutto, il titolo è molto volatile. Tanto più è lunga la vita di un titolo (a rigore, la sua maturity), quanto più il titolo sarà volatile. Qui la vita del titolo è infinita, il che comporta il massimo della volatilità: come abbiamo già visto nell’esempio fatto sopra, piccole variazioni dei tassi di interesse, specie quando questi sono piuttosto bassi, determinano grandi variazioni del valore del titolo. Il vantaggio per lo Stato è che viene eliminato il rischio di rollover, cioè il possibile aumento dei tassi nel momento in cui il titolo giunge a scadenza e l’emittente si trova a dover rinnovare il debito. Ma questo rischio viene trasferito sull’investitore che quindi richiederà una maggiore remunerazione.

Vi sono altri tre rischi che possono indurre l’investitore a richiedere un rendimento più alto che su titoli ad esempio decennali. Il primo è il rischio inflazione, quantomeno se il tasso cedolare non è indicizzato. Questo oggi sembra un rischio molto remoto, ma chi compra un titolo perpetuo verosimilmente pensa di venderlo fra qualche anno a qualcuno che lo comprerà solo se penserà di poterlo a sua volta rivendere in futuro a condizioni migliori. Questo significa che il rischio di un aumento dell’inflazione, anche se molto in là nel tempo, deve essere preso in considerazione dall’investitore.

Il secondo è il rischio di default dell’emittente. Anche qui si tratta di un rischio molto remoto, specie se l’emittente è l’Unione Europea, ma nessuno sa cosa può succedere fra 50 o 100 anni.

Il terzo è il rischio di illiquidità. Non esiste oggi un mercato di titoli perpetui, per cui nel momento in cui uno volesse vendere il titolo potrebbe fare molta fatica a trovare un compratore.

L’esperienza recente e quella storica su titoli a lunghissima scadenza o perpetui dimostra che i timori degli investitori non sono infondati.

Quanto rendono i titoli a lunghissima scadenza che esistono oggi sul mercato?

Oggi non ci sono più titoli perpetui in circolazione. Uno dei titoli a più lunga scadenza esistente sul mercato è un’obbligazione a 100 anni emessa dello Stato austriaco nel settembre del 2017 ad un tasso cedolare del 2,1 per cento.[4] Il rendimento richiesto allora dal mercato fu incredibilmente basso, per cui il prezzo si collocò poco sotto la pari. L’emissione fu riaperta nel giugno 2019 e il tasso richiesto fu ancora più basso, 1,171 per cento, per cui il titolo fu collocato a un prezzo di euro 154,05 per ogni 100 euro di valore facciale. Ad agosto del 2019, in un mondo ormai dominato da tassi di interesse negativi, il prezzo salì ancora fino a 210 euro (rendimento a 0,61 per cento). Per chi aveva comprato sotto 100 nel 2017 il guadagno fu enorme. L’Economist del 12 settembre 2019 parlò dello stupefacente rendimento del titolo, ma mise in guardia: “Il prezzo crollerà appena i tassi di interesse cominceranno a salire”. Il che avvenne nel giro di poche settimane. Già all’inizio di novembre, i tassi erano risaliti di pochissimi punti base, da 0,61 per cento fino a 1,00 per cento, e questo fu sufficiente a determinare un crollo del prezzo da 210 fino a 168 con una perdita per gli investitori pari al 20 per cento in meno due mesi e in conseguenza di una variazione davvero modesta dei rendimenti. Gli analisti si esercitarono a prevedere che cosa sarebbe successo all’Austria di qui al 2117, guardando a cosa è successo dal 1917 ad oggi: l’inflazione arrivò al 2.400 per cento nel 1922 e lo Stato austriaco fu annullato dall’Anschluss il 7 aprile del 1938.[5] Cosa succederà nei prossimi 100 anni? Ed è ragionevole esporre i risparmiatori a scommesse tanto azzardate? Non dovrebbero le autorità di vigilanza sui mercati mettere in guardia i risparmiatori rispetto a rischi tanto elevati?

Altro esempio recente di titolo a lunga scadenza è rappresentato dal Matusalem argentino. A giugno del 2017 l’Argentina collocò titoli in dollari a 100 anni per il controvalore di 2,75 miliardi a un tasso cedolare del 7,125 per cento.[6] Malgrado il successo iniziale, che consentì un’emissione vicina a 100, alla data del 20 aprile scorso il prezzo di quel bond era sceso a 29 centesimi, corrispondente a un rendimento del 27 per cento. Questo esito è legato al fallimento del piano di stabilizzazione macroeconomica del governo Macrì e alla crisi valutaria dell’agosto 2019 a seguito delle elezioni primarie che indicarono che si sarebbe andati presto a un cambio di governo. In soli due giorni dopo le elezioni (11 agosto), il rendimento del bond salì di ben 5 punti, al 14,5 per cento;[7] la discesa del prezzo del bond ha continuato nelle settimane successive e già a settembre 2019 aveva perso il 55 per cento del proprio valore iniziale. In questa vicenda è stato decisivo il rischio di default: Standard and Poor’s oggi classifica l’Argentina come un paese a rischio default selettivo su specifiche classi di obbligazioni.

Come è andata in passato?

Vi sono vari esempi storici di utilizzo di titoli perpetui. Di seguito ne consideriamo due: i consol inglesi emessi a metà del XVIII secolo e la rendita perpetua emessa dallo Stato italiano nel 1926.

Fu il governo britannico di Henry Pelham nel 1751 a creare il primo perpetual bond (o consol), un titolo che garantiva una rendita del 3 per cento sul valore alla pari di 100 sterline all’infinito. Il governo inglese fece ampio utilizzo di questo strumento: tra il 1751, anno in cui il debito era di circa 70 milioni di sterline, ed il 1801, anno in cui raggiunse il livello di 450 milioni a seguito delle prime guerre napoleoniche, il governo aveva emesso consols per 315 milioni.[8]

Il mercato obbligazionario di allora era piuttosto vivace in quanto le alternative in termini di strumenti con alti interessi e facilmente liquidabili erano poche. A cavallo tra il 1770 ed il 1800 le fluttuazioni dei tassi dipendevano sostanzialmente dagli eventi militari. Per questo motivo gli investitori sapevano che, qualora gli inglesi avessero vinto una battaglia, il governo avrebbe fermato l’emissione di nuovi bond e avrebbe iniziato a comprare i bond vecchi, così i tassi si abbassavano ed il prezzo saliva. Questi titoli hanno accompagnato la storia del debito britannico fino al 2015, anno in cui, con il Financial Act, venne data la disposizione legale per la fine del consol. Chi avesse ereditato consols acquistati nel 1751, a causa dell’inflazione si sarebbe trovato nel 2015 con un potere d’acquisto pari a 0,5 sterline per ogni 100 sterline acquistate dai propri antenati; e ciò malgrado il fatto che l’inflazione media del periodo sia stata solo del 2,03 per cento e che il Regno Unito sia fra i pochi paesi che non hanno mai sperimentato l’iperinflazione. Per la prima e unica volta nella storia del Regno Unito, nel 1800, l’inflazione toccò il 30 per cento, valore che non fu più raggiunto neanche durante le due guerre mondiali.[9]

Altro caso di utilizzo del perpetual bond è quello della rendita perpetua emessa dall’Italia nel 1926: il titolo del Littorio. Nel 1926 Mussolini annunciò la conversione forzosa dei titoli del Tesoro con durata massima di 7 anni in titoli con cedola semestrale, senza rimborso e rendimento del 5 per cento. L’operazione faceva parte del progetto Quota 90 attraverso il quale ci si proponeva l’obiettivo di rivalutare la lira italiana fino al raggiungimento del cambio di 90 lire per una sterlina inglese. Pochi mesi dopo l’emissione i titoli subirono un forte deprezzamento sul mercato perdendo circa il 30 per cento del loro valore; risparmiatori, casse di risparmio, INA e altre istituzioni costrette a detenere quei titoli registrarono perdite ingenti. Nel ’34 Mussolini annunciò una nuova conversione dei titoli del debito in obbligazioni venticinquennali e molti investitori richiesero il rimborso dei vecchi titoli, ma solo una piccola parte delle richieste fu accolta. Tuttavia, anche i nuovi titoli emessi ebbero scarsa fortuna: durante la guerra e fino al 1946 la lira si ridusse a un trentesimo del suo valore dell’anteguerra.[10] In altre parole, ogni 100 lire di debito pubblico si ridussero a poco più di 3 lire in termini di potere d’acquisto.

[2] La Single Market Tax sarebbe una tassa unica sugli scambi di beni tra un paese membro e l’altro.

[3] Si veda l’articolo di Francesco Giavazzi e Guido Tabellini, “Eurobond perpetui contro il Covid-19”, Lavoce.info, 27 marzo 2020.

[4] Si veda l’articolo di Randall W. Forsyth, “The Bubble Is Deflating for 100-Year Bonds”, Barron’s, 7 novembre 2019.

[5] L’annessione dell’Austria alla Germania nazista è passata alla storia come “Anschluss”.

[6] Si veda l’articolo di Andrea Franceschi, “Tango bond a 100 anni: è boom”, Il Sole 24 Ore, 21 giugno 2017.

[7] Si veda l’articolo di Alexandra Scaggs, “100-Year Bonds Are Hot...Except Argentina’s”, Barron’s, 14 ottobre 2019.

[8] Si veda l’articolo “Percents and sensibility”, The Economist, 20 dicembre 2005.