Le prospettive per i conti pubblici nel 2020

a cura dell’Osservatorio CPI

11 aprile 2020

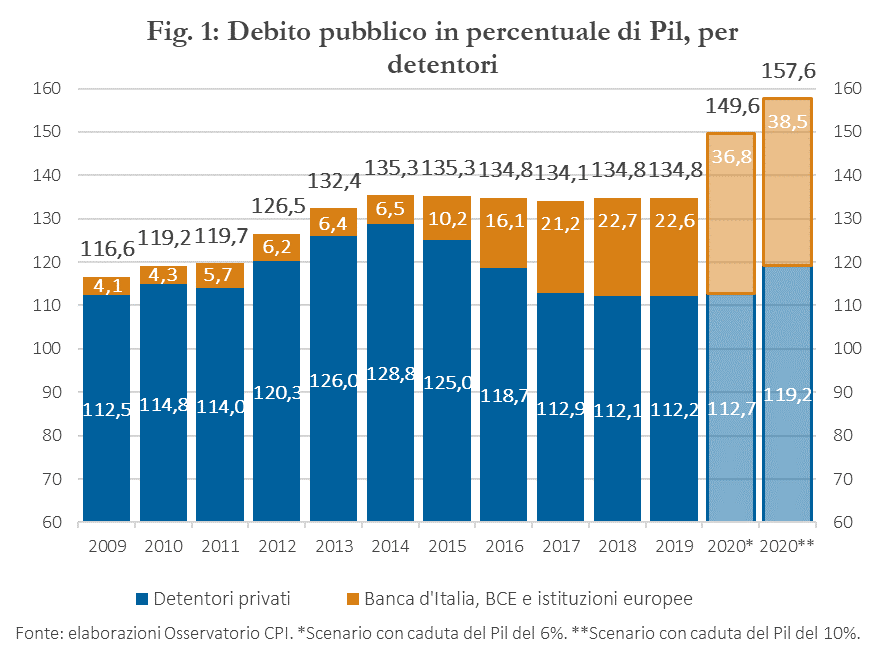

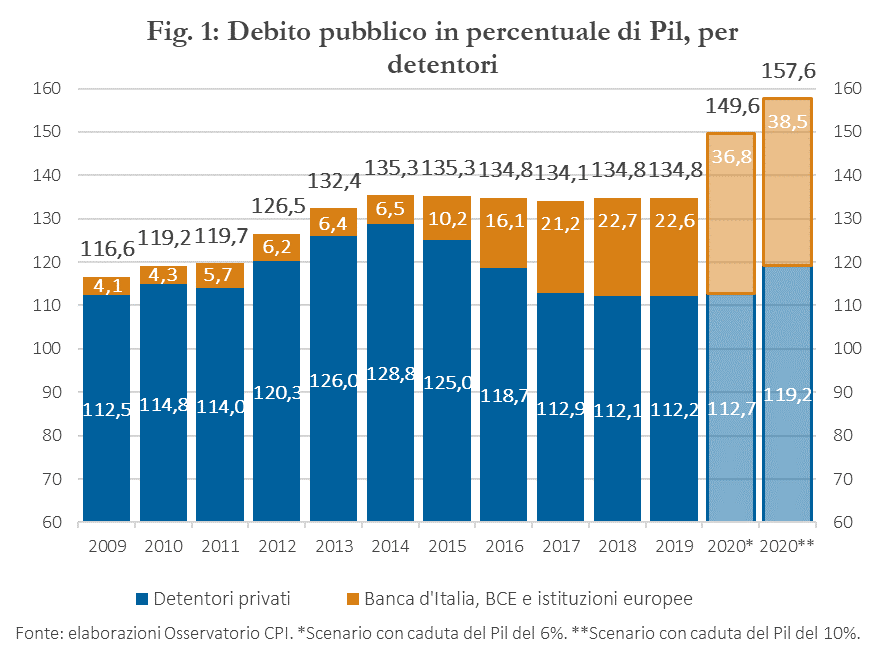

L’Osservatorio sui Conti Pubblici Italiani ha da tempo sostenuto la necessità di una forte azione dello Stato per rispondere alla crisi del Coronavirus, anche se ciò comporta un forte aumento del deficit e del debito pubblico. Questa nota illustra gli scenari di finanza pubblica che deriverebbero da una caduta del Pil reale del 6 e del 10 per cento. Il debito pubblico salirebbe, rispettivamente, al 149,6 per cento e al 157,6 per cento del Pil, sui livelli più elevati dall’Unità d’Italia. Però, visto il massiccio intervento della BCE e le altre fonti di finanziamento emerse dopo l’Eurogruppo del 9 aprile, il rapporto tra debito pubblico detenuto dai mercati finanziari e Pil potrebbe rimanere invariato intorno al 112 per cento del Pil, o, nello scenario con una più forte caduta del Pil, aumentare in modo molto più contenuto del totale. A fine 2020 circa un quarto del debito pubblico italiano sarebbe detenuto da istituzioni europee.

* * *

Di quanti soldi avrà bisogno lo Stato italiano quest’anno in uno scenario di caduta del Pil del 6 per cento?

Prevedere l’andamento dei conti pubblici quest’anno è particolarmente difficile. Siamo ancora nel mezzo della crisi sanitaria e non è ancora chiaro quali potranno essere le implicazioni per il Pil e per le misure di sostegno che il governo dovrà prevedere per attenuare gli effetti dello shock e facilitare la ripresa. In un primo scenario ipotizziamo che:

- Il Pil reale scenda del 6 per cento nonostante le misure di sostegno, che in ogni caso non potranno alleviare lo “shock di offerta” derivante dalla chiusura di parte delle attività produttive. Questa previsione è in linea con quella della Confindustria pubblicata il 31 marzo 2020.

- Il governo introduca misure espansive pari a 3,3 punti percentuali di Pil. L’importo finora approvato è pari all’1,1 per cento del Pil. Questo verrebbe quindi triplicato. Misure espansive intorno al 3 per cento del Pil sono state prese in media nell’euro area come indicato nel comunicato stampa dell’Eurogruppo del 9 aprile.[1]

- L’inflazione sia in linea con le previsioni originali del governo, 1,3 per cento nel 2020. Questa ipotesi è relativamente ottimistica. È vero che la caduta del Pil riflette anche una caduta dell’offerta (in Italia e all’estero), il che potrebbe spingere verso l’alto i prezzi, ma anche il calo della domanda sarà molto forte, in un clima di grande incertezza. Se l’inflazione risultasse più bassa il Pil nominale e le entrate dello Stato sarebbero minori e i rapporti tra deficit e debito pubblico e Pil sarebbero più alti.

- L’aggiustamento stock-flussi (ossia la differenza tra aumento del debito e deficit, che riflette un insieme di discrepanze contabili) sia pari a zero, come si è verificato nel 2019.

- Il recupero di entrate registrato nel 2019 abbia un effetto significativo (pari a 0,4 per cento del Pil) anche nel 2020, migliorando, ceteris paribus, l’andamento dei conti pubblici.

Sulla base di queste ipotesi, e anche tenendo conto della perdita di entrate dovuta alla recessione, il deficit pubblico dovrebbe salire quest’anno a 139 miliardi, ossia all’8,2 per cento del Pil (contro l’1,6 per cento nel 2019). Il rapporto tra debito pubblico e Pil dovrebbe passare dal 134,8 per cento a fine 2019 al 149,6 per cento a fine 2020 (Tavola 1), vicino ai massimi storici dall’Unità d’Italia raggiunti solo a seguito della prima guerra mondiale.[2]

Sommando ai 139 miliardi di deficit i 316 miliardi di titoli previsti in scadenza per il 2020 (conteggiando una sola volta i BOT in scadenza durante l’anno), il fabbisogno di risorse quest’anno sarebbe di 455 miliardi.[3]

Come verrà finanziato il fabbisogno?[4]

Nel corso del 2020 saranno disponibili elevate fonti di finanziamento dalle istituzioni europee. Tenendo conto delle decisioni prese dall’Eurogruppo il 9 aprile, e delle precedenti decisioni prese dalla BCE, saranno disponibili:

- I programmi di quantitative easing della BCE. Incluso il Pandemic Emergency Purchase Programme (PEPP), questi programmi dovrebbero comportare massicci acquisti di titoli italiani, in prevalenza pubblici. Più specificatamente, si stima che gli acquisti di titoli di Stato italiani ammontino a 224 miliardi, di cui 52 miliardi deriverebbero dal rinnovo di titoli in scadenza da parte della BCE.[5] Si noti che la BCE, pur in assenza di un aumento della dimensione complessiva delle operazioni di quantitative easing, potrebbe andare oltre questo ammontare visti i margini di flessibilità che essa intende mantenere negli acquisti, anche se è improbabile che si muova molto al di là dell’attuale benchmark del 17 per cento del totale derivante dalla capital key italiana.

- I finanziamenti dal programma SURE della Commissione Europea. La quota italiana del programma di 100 miliardi potrebbe aggirarsi intorno a 17 miliardi.[6]

- I finanziamenti attraverso il MES erogati in assenza di condizionalità tranne il vincolo che i fondi debbano essere utilizzati per finanziare i costi diretti e indiretti della pandemia.[7] Questi sarebbero pari al 2 per cento di Pil del 2019. Per l’Italia sarebbero circa 36 miliardi.

Non consideriamo invece i possibili finanziamenti che potrebbero derivare dallo European Recovery Fund, in quanto diversi aspetti della proposta, sia pure valida, restano per il momento ancora da definire.

Il totale di acquisti di titoli di Stato italiani e di altri prestiti da parte di istituzioni europee, assumendo che l’Italia utilizzi i fondi del MES, potrebbe quindi ammontare a 277 miliardi (224+17+36). Questo rappresenta ben il 61 per cento del fabbisogno di finanziamenti per quest’anno (Tavola 1). Da notare che il deficit di quest’anno (139 miliardi) sarebbe interamente finanziato da istituzioni europee. In aggiunta resterebbero 138 miliardi per finanziare il rimborso di titoli detenuti dal settore privato che giungono in scadenza nel 2020. Senza il MES il totale dei finanziamenti da istituzioni europee scenderebbe a 241 miliardi (53 per cento del fabbisogno).

Quale sarebbe la quota del debito pubblico in rapporto al Pil detenuta dalle istituzioni europee a fine 2020?

A fine 2019 il sistema delle banche centrali (BCE e Banca d’Italia) deteneva circa 403 miliardi di debito pubblico.[8] Aggiungendo i nuovi acquisti previsti dai programmi della BCE nel corso del 2020, e tenendo conto dei titoli in scadenza detenuti dalla stessa BCE, si arriverebbe a 575 miliardi (403 + 224 – 52). Inoltre, il debito dello Stato verso le altre istituzioni europee per effetto dei programmi sopra citati ammonterebbe a 53 miliardi, sempre nel caso dell’utilizzo del MES. Il totale di debito italiano detenuto dalle istituzioni europee salirebbe quindi da 403 a 628 miliardi (575 della BCE + 17 del programma SURE + 36 del MES), ossia dal 23 per cento del Pil al 37 per cento del Pil. Il debito pubblico detenuto da investitori privati resterebbe sostanzialmente inalterato al 112 per cento del Pil (Figura 1). La quota di debito pubblico detenuta da istituzioni europee salirebbe dal 17 al 25 per cento del totale.

Fabbisogno e finanziamento nel caso di una caduta del Pil reale del 10 per cento

La Tavola 1 presenta anche uno scenario di caduta del Pil reale del 10 per cento. In questo caso il deficit pubblico salirebbe al 10 per cento del Pil e il debito pubblico al 157,6 per cento del Pil. In questo scenario, la quota dei finanziamenti da istituzioni europee scenderebbe, ma resterebbe comunque molto elevata: il 58 per cento del fabbisogno di finanziamenti sarebbe infatti comunque costituito dai 277 miliardi di finanziamenti europei sopra indicati (sempre nel caso in cui l’Italia utilizzasse il MES).

Implicazioni di queste tendenze per la sostenibilità del debito pubblico

Una minore quota di debito detenuta dal settore privato riduce nell’immediato il rischio associato a un certo livello di debito pubblico, in termini di possibili crisi sul mercato dei titoli di Stato. Aumenta però la dipendenza dalle istituzioni europee che hanno finanziato l’Italia e, in particolare, dalla BCE. Quest’ultima sta finanziando l’Italia e gli altri paesi “stampando moneta”, o, in termini più tecnici, aumentando la base monetaria disponibile nell’eurozona. In questa situazione, e in un’ottica di medio termine, se il settore privato manterrà volontariamente i più elevati livelli di liquidità, il finanziamento monetario dei deficit pubblici (peraltro già in corso dal 2015) non avrebbe conseguenze inflazionistiche: gli elevati deficit pubblici sarebbero stati finanziati in modo permanente attraverso il cosiddetto “signoraggio”, il potere della banca centrale di “stampare moneta”. Se invece la liquidità esistente nel sistema fosse mobilizzata in modo massiccio nel medio periodo (attraverso il canale del credito bancario) potrebbero insorgere problemi. Se la BCE, in presenza di pressioni inflazionistiche, dovesse vendere sul mercato i titoli italiani e di altri paesi europei per assorbire l’enorme liquidità creata negli ultimi anni, compreso quest’anno, i tassi di interesse sui titoli di Stato italiani tornerebbero a crescere e il peso del maggiore debito pubblico creato (inevitabilmente) nel corso di quest’anno si farebbe sentire in modo più evidente.

|

Tav. 1: Indicatori di finanza pubblica per il 2020 con diverse ipotesi di caduta del Pil reale

|

|

|

2019

|

2020

Scenario 1

|

2020

Scenario 2

|

|

Variazione annua Pil reale (%)

|

0,3

|

-6,0

|

-10,0

|

|

Deficit (mld)

|

29,3

|

139

|

163

|

|

Deficit (% Pil)

|

1,6

|

8,2

|

10,0

|

|

Debito pubblico (mld)

|

2409

|

2548

|

2572

|

|

Debito pubblico (% Pil)

|

134,8

|

149,6

|

157,6

|

|

|

|

|

|

|

Risorse BCE (mld)

|

-

|

224

|

224

|

|

Risorse SURE (mld)

|

-

|

17

|

17

|

|

Risorse MES (mld)

|

-

|

36

|

36

|

|

Risorse totali istituzioni europee (mld)

|

-

|

277

|

277

|

|

Risorse totali istituzioni europee escluso il MES (mld)

|

-

|

241

|

241

|

|

|

|

|

|

|

Fabbisogno da finanziare (mld)

|

-

|

455

|

479

|

|

Fabbisogno finanziato da Banca d'Italia e istituzioni europee (%)

|

-

|

61

|

58

|

|

Fabbisogno finanziato da Banca d'Italia e istituzione europee escluso il MES (%)

|

-

|

53

|

50

|

|

|

|

|

|

|

Debito pubblico detenuto da Banca d'Italia e istituzioni europee (mld)

|

403

|

628

|

628

|

|

Debito pubblico detenuto da privati (mld)

|

2.006

|

1.920

|

1.944

|

|

Debito pubblico detenuto da Banca d'Italia e istituzioni europee (% Pil)

|

22,6

|

36,8

|

38,5

|

|

Debito pubblico detenuto da privati (% Pil)

|

112,2

|

112,7

|

119,2

|

|

Debito pubblico detenuto da Banca d'Italia e istituzioni europee (quota %)

|

17

|

25

|

24

|

|

Debito pubblico detenuto da privati (quota %)

|

83

|

75

|

76

|

|

Fonte: elaborazioni Osservatorio CPI

|

|

|

|

[2] Solo nel 1920, 1921 e 1924 si sono registrati livelli di debito pubblico in rapporto al Pil più elevati, rispettivamente pari a 158,9, 158,4 e 152,3 per cento.

[3] Questo calcolo ipotizza che le giacenze in tesoreria non aumentino tra dicembre 2019 e dicembre 2020. Le forti emissioni di titoli effettuate a gennaio, che hanno portato le giacenze di tesoreria su livelli al di sopra del normale, sarebbero quindi utilizzate nel resto dell’anno.

[4] Nel seguito si ignorano, per semplicità, alcune fonti di finanziamento, quali il risparmio postale, assumendo implicitamente che queste rimangano costanti quest’anno.

[5] Gli acquisti netti ammonterebbero a 172 miliardi. Di questi, 128 miliardi riguarderebbero il programma PEPP. Rispetto a quest’ultimo, l’art.5 comma 2 della Decisione (UE) 2020/440 della Banca Centrale Europea del 24 marzo 2020 prevede che “gli acquisti nell’ambito del PEPP saranno condotti in maniera flessibile, consentendo fluttuazioni nella distribuzione dei flussi di acquisto nel corso del tempo, tra classi di attività e tra giurisdizioni” (https://www.ecb.europa.eu/ecb/legal/pdf/celex_32020d0440_it_txt.pdf). Si ipotizza quindi che tutti gli acquisti di titoli italiani in questo programma (ottenuto moltiplicando l’importo totale del programma di 750 miliardi per la capital key dell’Italia, pari al 17 per cento) consistano in titoli di Stato. Per quanto riguarda gli altri acquisti previsti da programmi di quantitative easing (i vari Asset Purchase Programmes) del valore complessivo di 360 miliardi nel 2020, e di 61 miliardi per l’Italia, si ipotizza che la quota diretta all’acquisto di titoli di Stato sia del 72 per cento, in linea con la pratica seguita in passato, per acquisti di 44 miliardi.

[6] L’allocazione delle risorse dello SURE dovrebbe avvenire in base alla decisione del Consiglio Europeo sulla base di una proposta della Commissione che dovrà valutare le necessità dei singoli paesi. Esisterebbe però il vincolo che i tre principali paesi non ricevano più del 60 per cento del totale.

[7] Il comunicato stampa dell’Eurogruppo indica che “The only requirement to access the credit line will be that euro area Member States requesting support would commit to use this credit line to support domestic financing of direct and indirect healthcare, cure and prevention related costs due to the COVID 19 crisis”.