Le spese fiscali sono spesso al centro dell’attenzione quando si parla di riformare il fisco, soprattutto perché il riordino delle tax expenditures è visto come fonte di finanziamento delle proposte di revisione del sistema tributario. Il ddl fiscale del governo Meloni non fa eccezione. Tuttavia le detrazioni più consistenti, quelle per i redditi da lavoro e i carichi di famiglia (55 miliardi l’anno per il periodo d’imposta 2020), non sono realmente utilizzabili per finanziare la riforma dell’Irpef, né tantomeno per il passaggio verso una flat tax. La pletora di altre detrazioni, invece, quali quelle per spese sanitarie o di istruzione, o quelle per le spese di ristrutturazione degli edifici, ha un peso molto minore e un loro riordino semplificherebbe molto la struttura dell’imposta, ma non avrebbe un grande valore in termine di risorse recuperate e utilizzabili a copertura di una eventuale riforma. Per queste detrazioni si nota come le spese detraibili crescano, ma meno che proporzionalmente rispetto al reddito, suggerendo un loro ruolo – positivo, ancorché marginale – nel definire la progressività dell’Irpef. Ne deriva che eventuali modifiche a queste detrazioni potrebbero contribuire a semplificare l’imposta (se si riducesse il numero delle agevolazioni), ma avrebbero qualche marginale effetto negativo sulla redistribuzione e un impatto relativamente contenuto sui conti pubblici.

La nota è stata ripresa negli articoli di FIRSTonline e Repubblica del 16 aprile 2023.

* * *

Cosa sono le spese fiscali

La delega fiscale, approvata dal governo Meloni nel Consiglio dei Ministri del 16 marzo 2023, prevede una riforma graduale del sistema tributario tramite l’emanazione di decreti attuativi entro i prossimi 18 mesi. Il disegno di legge identifica quattro principi (certo non nuovi) attorno ai quali costruire l’impianto del nuovo sistema tributario italiano: lo stimolo alla crescita economica (da realizzarsi tramite l’aumento dell’efficienza del sistema tributario e la diminuzione del carico fiscale legato all’impiego dei fattori produttivi); la razionalizzazione e la semplificazione del sistema tributario (per esempio, razionalizzazione dei micro-tributi con un costo amministrativo sproporzionato rispetto al gettito generato); il mantenimento della progressività del sistema tributario; la riduzione dell’elusione e dell’evasione fiscale.

L’art. 5 della delega è la parte più importante per quanto riguarda l’ossatura del sistema tributario italiano, in quanto concerne la modifica dell’imposizione personale, con particolare attenzione all’Irpef e alle sue caratteristiche.[1] In particolare, l’art. 5 identifica un passaggio graduale verso un sistema ad aliquota unica (c.d. flat tax) nel rispetto della progressività, anche tramite il riordino delle deduzioni e delle detrazioni fiscali (c.d. “spese fiscali” o tax expenditures), tenendo conto delle finalità per cui sono state introdotte. Tra queste finalità, il testo della delega cita esplicitamente la composizione del nucleo familiare e la crescita dei figli, la tutela della casa, della salute e dell’istruzione, l’efficienza energetica e le migliorie antisismiche degli edifici.

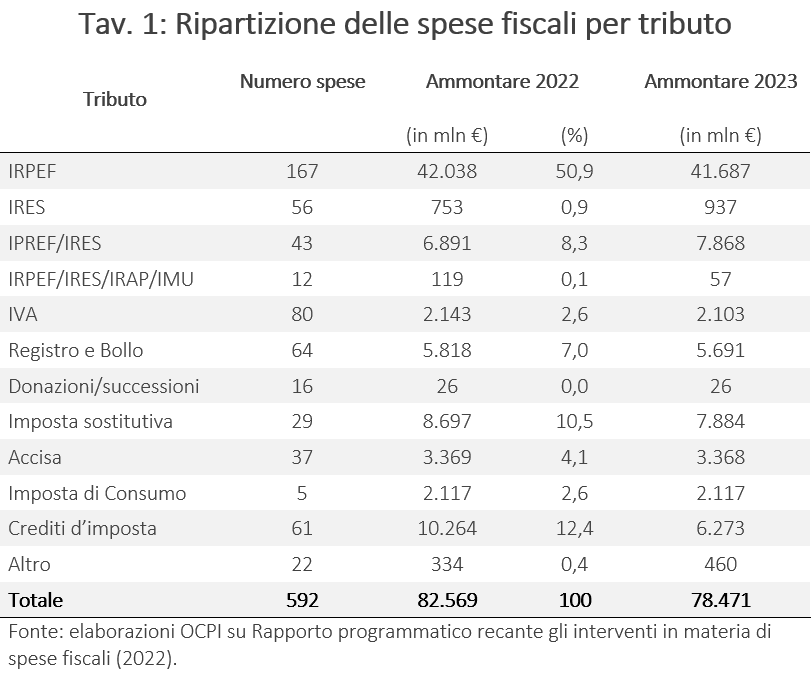

Il governo ha più volte fatto riferimento alle spese fiscali come a una possibile fonte di finanziamento della riduzione del carico fiscale da realizzarsi con la flat tax, in quanto una razionalizzazione delle agevolazioni consentirebbe un sostanzioso recupero di gettito. Qui ci concentriamo proprio sulle “spese fiscali” nell’ambito dell’Irpef, un sottoinsieme di tutte le agevolazioni fiscali previste dall’ordinamento tributario italiano (quasi 600, vedi la Tav. 1). Le spese fiscali sono definite nella relazione della Commissione per la redazione del rapporto annuale sulle spese fiscali come tutte “le misure che riducono o pospongono il gettito per uno specifico gruppo di contribuenti o un’attività economica rispetto a una regola di riferimento che rappresenta il benchmark”.[2] In questo rapporto viene anche specificato che il benchmark di riferimento è quello fissato dal sistema legale vigente (current tax law), quindi, caso per caso, si deve determinare se una misura costituisce o meno un’agevolazione fiscale, in quanto “deviazione” dal sistema vigente.

La rilevanza delle spese fiscali nel sistema tributario italiano risulta evidente dai dati riportati nel Rapporto programmatico sulle spese fiscali, allegato alla Nadef 2022, dove viene rappresentata una fotografia della situazione attuale nel campo delle spese fiscali e le previsioni relative al 2023. La Tav. 1 riassume il numero e il peso delle spese fiscali per ogni tributo, limitandosi ai tributi erariali. Per il 2022, il mancato gettito arriva a 82,6 miliardi (una cifra corrispondente al 4,3 per cento del Pil e a quasi il 15 per cento del gettito erariale complessivo), di cui 42 miliardi (il 51 per cento del totale) solo in ambito Irpef. Le previsioni del governo per il 2023 parlano di un calo di 4 miliardi rispetto all’anno scorso, sostanzialmente concentrati nella categoria dei crediti d’imposta introdotti a seguito della pandemia da Covid-19.

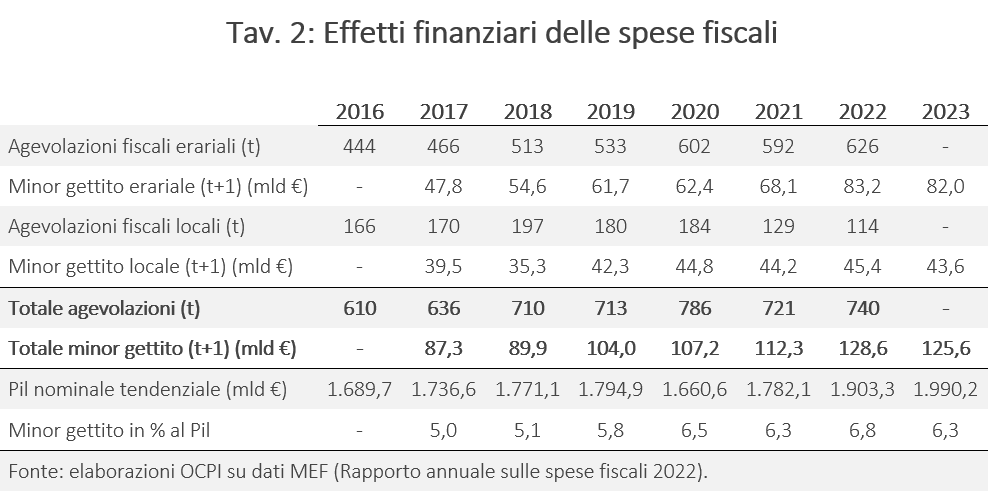

Questi dati sono in linea con quelli riportati nel Rapporto annuale sulle spese fiscali che analizza in maniera più completa gli effetti finanziari legati alle spese fiscali, partendo dalla definizione data in precedenza. Come si vede nella Tav. 2, le spese fiscali sono registrate in base all’anno fiscale di competenza, ossia quello per cui sono contabilizzate, mentre gli effetti in termini di minor gettito ricadono sull’anno successivo.

I numeri sono leggermente diversi rispetto alla Tav. 1 per quanto riguarda i tributi erariali. Complessivamente, per il 2022 il totale delle spese fiscali (come somma tra quelle erariali e quelle locali) ammonta a 128,6 miliardi di minor gettito, ossia il 6,8 per cento del Pil tendenziale della Nadef 2022. Per il 2023, invece, nonostante l’aumento del numero di categorie riferibili alle spese fiscali, il mancato gettito dovrebbe ridursi di 3 miliardi di euro (mezzo punto percentuale del Pil). Resta comunque importante il peso delle spese fiscali relative all’Irpef (41,7 miliardi per il 2023) rispetto al totale riportato in Tav. 2 (125,6 miliardi), attestandosi al 33,2 per cento.

Le spese fiscali nell’ambito dell’Irpef

Come già ricordato, nell’ambito del dibattito sulla delega fiscale, il governo ha rispolverato l’idea di finanziare parte della riforma del sistema tributario tramite la revisione delle spese fiscali. In base alla Tav. 2, l’azzeramento completo delle spese fiscali consentirebbe un recupero di circa 6 punti di Pil di gettito, che potrebbe essere utilizzato per ridurre il carico fiscale. Questa visione semplicistica è tuttavia fuorviante. Se ci concentriamo sull’imposta personale sui redditi, parte della progressività dell’Irpef è determinata proprio dalla presenza di deduzioni e detrazioni, che diverrebbero ancora più importanti se il governo volesse veramente trasformare l’Irpef in una flat tax con aliquota unica sui redditi personali.

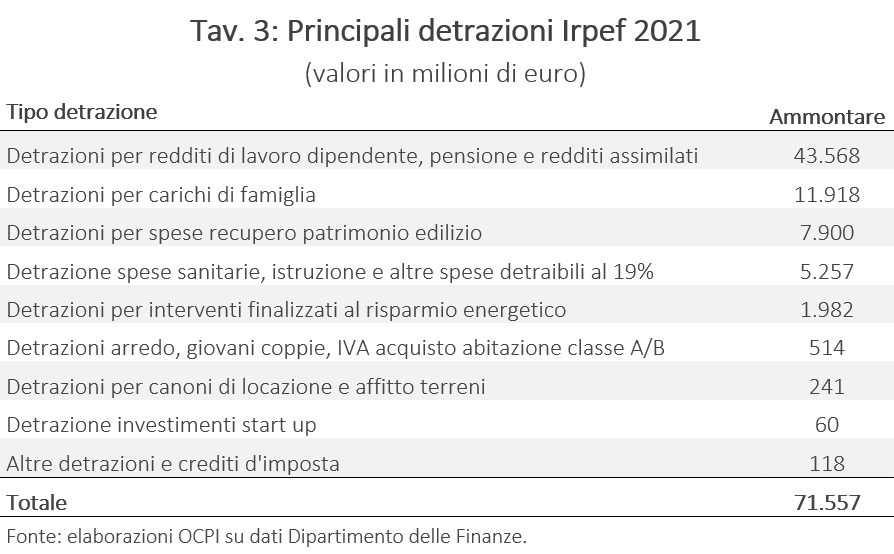

Inoltre, occorre distinguere tra le spese fiscali che contribuiscono a definire la struttura dell’imposta e le altre numerose agevolazioni aggiuntive. Nel caso delle detrazioni sull’imposta personale, le due categorie più rilevanti (quelle che determinano una differenziazione qualitativa dei redditi da lavoro e quelle che riconoscono le differenze tra contribuenti in base alle caratteristiche del nucleo familiare) sono parte integrante del tributo e ammontano complessivamente a 55,5 miliardi di euro (Tav. 3), ossia il 77 per cento del totale delle detrazioni Irpef.

In particolare, le “detrazioni per pensioni, lavoro dipendente e redditi assimilati” permettono di applicare un concetto di discriminazione qualitativa dei redditi, favorendo il lavoro rispetto ad altri tipi di reddito. Inoltre, tale detrazione riesce anche a distinguere tra lavoro dipendente e autonomo, tenendo in considerazione la differenza di trattamento dei costi di produzione del reddito che per i lavoratori autonomi, almeno parzialmente, abbatte il reddito imponibile, mentre per i dipendenti ciò non avviene.[3] Anche le “detrazioni per carichi di famiglia” hanno una ratio molto precisa che integra lo schema di base dell’Irpef. Infatti, questa detrazione tiene conto della variazione della capacità contributiva dell’individuo in base al numero di familiari a carico. I dati riportati nella Tav. 3 fanno vedere che questa voce ha un peso rilevante (11,9 miliardi) ma è necessario sottolineare che dal 2022 ha subìto modifiche radicali con l’introduzione dell’Assegno unico e universale per i figli a carico (Auuf). A dispetto di queste modifiche recenti (che hanno trasformato una “spesa fiscale” in un trasferimento alle famiglie, che invece configura vera e propria spesa pubblica erogata dall’Inps), questa discussione sottolinea come le detrazioni “non modificabili”, in quanto parte integrante del tributo, compongono larga parte del mancato gettito Irpef, mentre la restante parte che potrebbe essere modificata garantirebbe meno di un punto di Pil (circa 16 miliardi) per una riforma radicale dell’Irpef.

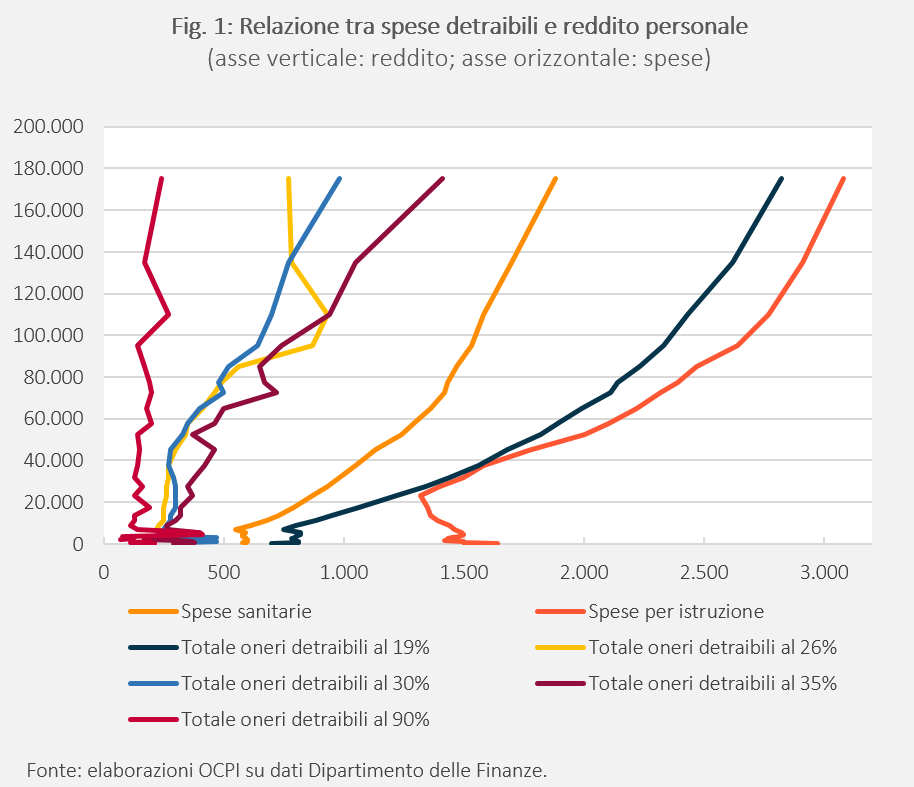

Ma a cosa si riferiscono queste altre detrazioni in ambito Irpef e quali effetti producono in termini redistributivi? Per caratterizzare queste tax expenditures proponiamo un’analisi sugli ultimi dati relativi alle dichiarazioni Irpef 2021 (anno d’imposta 2020). La Fig. 1 riporta la relazione tra l’ammontare di spesa detraibile media (calcolata in base al numero di contribuenti che presentano la singola tipologia di spesa in detrazione) e il reddito lordo.[4]

Dalla Fig. 1 è evidente che al crescere del reddito tutte le spese detraibili aumentano, ma ci sono grandi differenze tra le singole categorie. Ad esempio, il totale degli oneri detraibili al 19 per cento (comprendente mutui sulla prima casa, istruzione, spese sanitarie, spese funebri, spese per assistenza personale ecc.) cresce molto più rapidamente al crescere del reddito, trainato principalmente dalle spese in istruzione, rappresentate dalla curva più a destra nel grafico. Per redditi bassi, entro i 20 mila euro, le spese per istruzione si configurano come un bene “inferiore”; dopo i 20 mila euro, invece, tali spese crescono rapidamente rispetto al reddito, superando i 2.500 euro annui oltre gli 80 mila euro di reddito lordo. Per tutte le categorie di spesa, la crescita percentuale della spesa media è inferiore alla crescita percentuale del reddito.

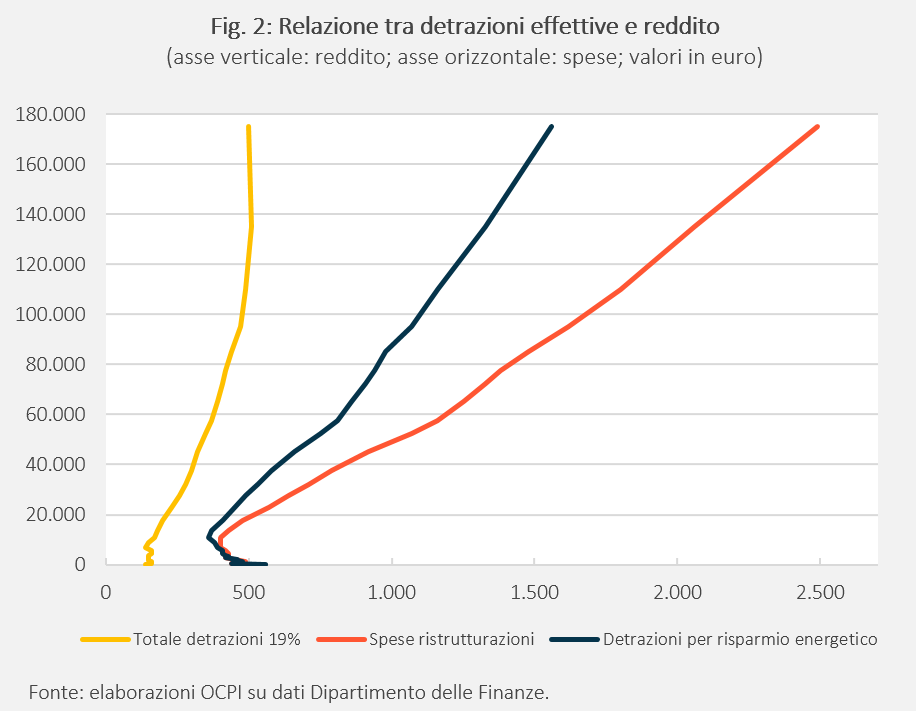

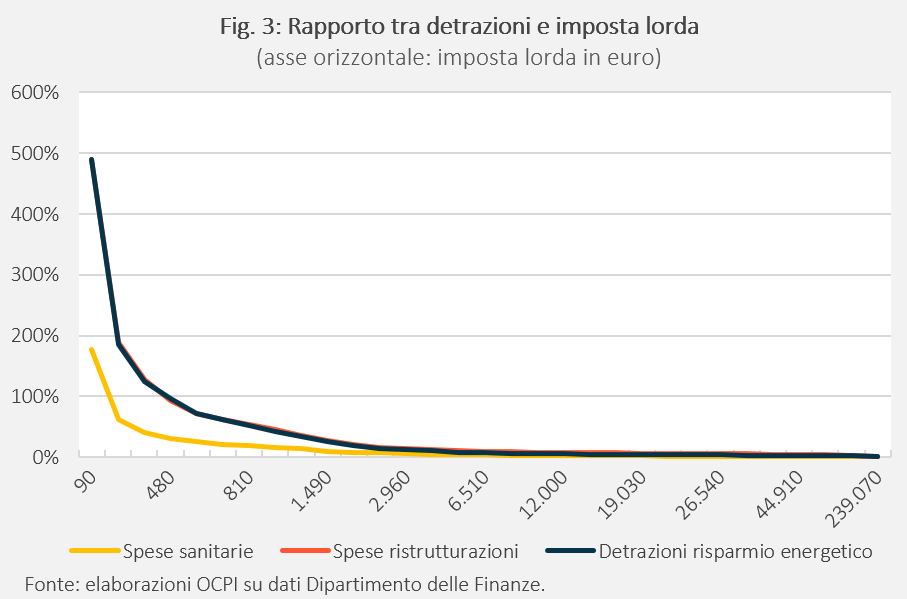

Per valutare però l’effetto delle detrazioni sulla progressività dell’imposta, è necessario studiare l’andamento della detrazione effettiva al crescere del reddito. In questo caso, dai dati del MEF, osserviamo quanta parte delle spese riportate in Fig. 1 si trasformano poi concretamente in detrazioni per i contribuenti.[5] Perché si realizzi un impatto positivo sulla progressività del tributo, è necessario che le detrazioni crescano meno che proporzionalmente all’aumentare del reddito, con un trattamento più favorevole quindi per i redditi più bassi. Possiamo studiare questa “proprietà” seguendo due strade: la prima considera l’andamento delle detrazioni effettive al crescere del reddito (Fig. 2), mentre la seconda riporta la variazione delle detrazioni in percentuale dell’imposta lorda rispetto al reddito (Fig. 3). I dati MEF accorpano tutte le detrazioni per grandi categorie ed è quindi possibile solo un’analisi “aggregata”.

In Fig. 2 si nota come le detrazioni per spese di ristrutturazione e per il risparmio energetico crescano più rapidamente rispetto al reddito delle detrazioni legate agli oneri detraibili al 19 per cento (il 64 per cento dei quali è rappresentato dalle spese sanitarie).

Tuttavia, in Fig. 3 è evidente come, per tutte le categorie, i contribuenti più poveri abbiano una imposta lorda inferiore al valore della detrazione (quindi risultano incapienti); man mano che il reddito cresce, il peso della detrazione tende rapidamente a zero ed è possibile che, per i contribuenti con un reddito relativamente basso, queste detrazioni siano in competizione con le detrazioni per lavoro e per carichi familiari. Non è un caso che, nei lavori disponibili in letteratura che cercano di stimare la redistribuzione operata dall’Irpef, queste detrazioni aggiuntive giochino un ruolo marginale.[6]

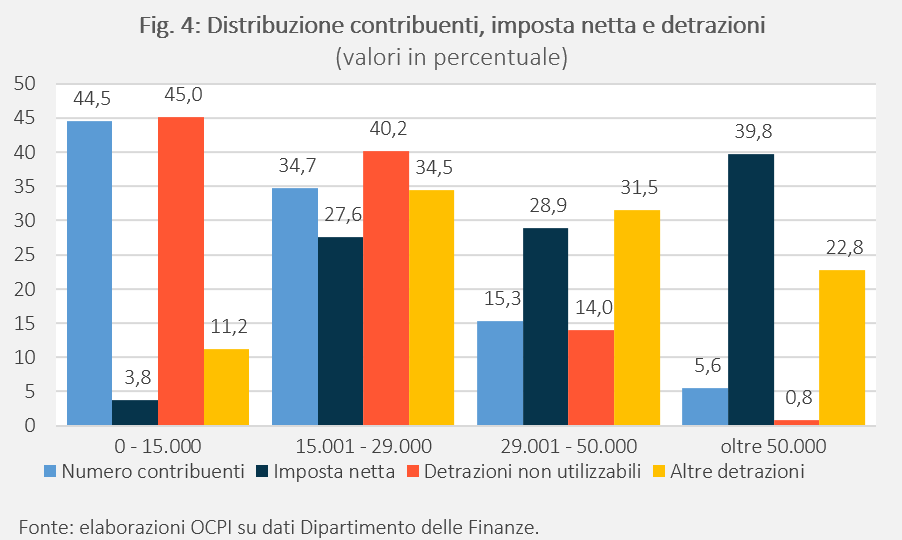

Si può fare un discorso simile anche per quanto riguarda la distribuzione delle detrazioni per classe di reddito. Nella Fig. 4 si nota come gran parte delle detrazioni per pensioni, lavoro e carichi di famiglia (denominate “non utilizzabili” nel grafico) sono concentrate nelle classi di reddito più basse. Invece, le altre detrazioni (che includono tutti gli altri oneri detraibili) seguono una distribuzione più varia. Sicuramente, i due scaglioni centrali (tra i 15 e i 50 mila euro di reddito) beneficiano della maggior parte delle detrazioni (66 per cento del totale), mentre i redditi più bassi possono usufruire dell’11 per cento del totale e lo scaglione aperto dei redditi più alti assorbe il 23 per cento delle altre detrazioni.

[1] Per un approfondimento sull’Irpef e sulle sue componenti, si veda la nostra nota: “Come vengono tassati i redditi degli italiani?”, 23 febbraio 2023.

[2] La Commissione per la redazione del rapporto annuale sulle spese fiscali, attualmente presieduta dal Prof. Mauro Marè, è stata istituita con decreto del MEF nel 2016 in attuazione dell’art. 1, comma 4, D.lgs. 160/2015.

[3] È da notare come il governo abbia inserito nella delega fiscale un indirizzo preciso volto a unificare le detrazioni per lavoro e pensioni all’art. 5. In altre parole, la proposta del governo è di uniformare la fascia di esenzione (no tax area) tra redditi da pensione e da lavoro dipendente. Ciò verrebbe compensato con il riconoscimento della deducibilità dei costi sostenuti per la produzione del reddito da lavoro dipendente o assimilato. Tale intervento potrebbe avere un forte impatto sulla redistribuzione, ma una reale analisi degli effetti potrebbe essere fatta solo in presenza di una proposta strutturata e quindi con l’approvazione dei decreti attuativi.

[4] Nelle Figg. 1 e 2, i redditi si fermano ai 180 mila euro perché le ultime classi di reddito non presentano dati informativi, in particolare per i redditi superiori ai 300 mila euro. Infatti, quest’ultima classe è “aperta”, ossia raggruppa tutti i redditi più alti e i dati relativi alle spese e alle detrazioni hanno un comportamento anomalo.

[5] Per redditi molto bassi, infatti, è possibile che si verifichino fenomeni di “incapienza”: l’ammontare dell’imposta lorda risulta insufficiente (incapiente) rispetto alla detrazione che il contribuente può sfruttare. Questo è un chiaro limite alla redistribuzione realizzabile tramite l’Irpef.

[6] Per un approfondimento, si veda: G.P. Barbetta, S. Pellegrino, G. Turati, “What Explains the Redistribution Achieved by the Italian Personal Income Tax? Evidence from Administrative Data”, Public Finance Review, 46(1), 2016.