Giappone: un paradiso sovranista?

di Andrea Gorga

5 aprile 2019

Negli ultimi anni, nel dibattito sulla moneta unica e sul debito pubblico italiano, il Giappone è stato spesso citato come paese in cui l’elevato debito pubblico non causa problemi perché gestito nel contesto di una politica monetaria subordinata, di fatto, alle esigenze dei conti pubblici. Anzi, viene spesso sostenuto che sovranità monetaria, politiche monetarie espansive e indebitamento pubblico sarebbero sufficienti a garantire prosperità economica e piena occupazione. In questa nota individuiamo alcuni elementi dell’economia giapponese che contraddicono questa tesi.

* * *

Il Giappone ha il debito pubblico più alto del mondo, vicino al 240 per cento del Pil, ma paga interessi sui titoli di stato molto bassi, praticamente nulli. Inoltre, il Giappone, negli ultimi decenni, non ha mai subito crisi sul mercato dei titoli di stato quali quella che ha colpito l’Italia nel 2011-12. Secondo alcuni osservatori, tutto ciò avverrebbe perché un paese che può contare sulla banca centrale come prestatrice di ultima istanza per il governo non sarebbe soggetto al rischio di default e non dovrebbe pagare premi agli investitori per compensare la possibilità che l’amministrazione pubblica non ripaghi i debiti accumulati. In sostanza, se anche lo Stato in questione fosse in una condizione di scarsa liquidità e non avesse le risorse per far fronte al pagamento dei debiti, la banca centrale potrebbe semplicemente stampare queste risorse e ripagare i creditori.

In effetti il Giappone ha mantenuto negli ultimi 22 anni (dal 1995 al 2017) un deficit medio piuttosto elevato - pari al 3,9 per cento del Pil - senza subire grosse ripercussioni da parte dei mercati finanziari. La politica monetaria della banca centrale giapponese dal canto suo ha mantenuto tassi di interesse vicino allo zero e messo in pratica programmi volti ad aumentare la quantità di moneta in circolazione per stimolare la domanda di beni e servizi, senza che questo portasse a problemi inflazionistici (anzi l’inflazione è rimasta persistentemente al di sotto del livello desiderato).

Le presunte illimitate possibilità di finanziamento giapponesi derivanti dalla sovranità monetaria avrebbero così assicurato al Giappone elevati livelli di prosperità e crescita economica, compreso un tasso di disoccupazione molto basso (4,2 per cento nella media 1995-17). La verità è però ben diversa.

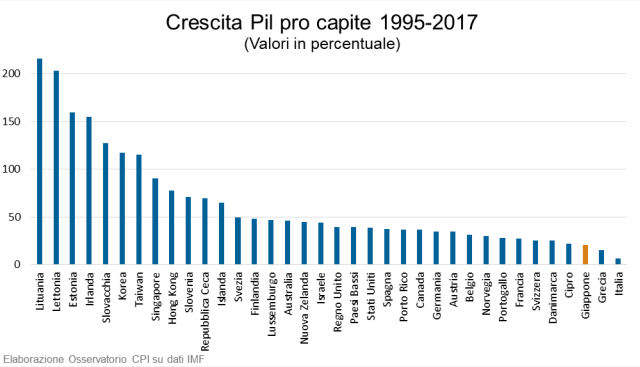

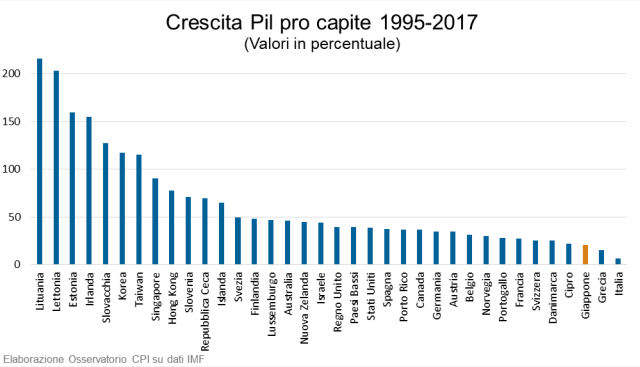

La stagnazione giapponese

Nonostante la sua sovranità monetaria, il Giappone non è certo “il regno di Bengodi”. Anzi, nell’arco degli ultimi 25 anni il Giappone, insieme a Grecia e Italia, è tra il tre paesi con il più basso tasso di crescita del reddito pro capite (al netto dell’inflazione) di tutti i paesi avanzati, come riflesso di un basso tasso di crescita della produttività.1

Le cause di questa bassa crescita sono strutturali e a queste non ha potuto porre rimedio una gestione indipendente della politica monetaria. Tra queste cause spicca l’andamento demografico. Il rapporto tra il numero di persone oltre i 65 anni e il numero di abitanti in età lavorativa (15-64 anni), è in rapida crescita in Giappone a causa dell’aumento dell’aspettativa di vita e del basso numero di nascite. Nel 1995 per ogni persona con più di 65 anni c’erano quasi 5 persone in età lavorativa, mentre nel 2018 il rapporto è diventato quasi di 1 a 2.

La riduzione del numero di persone in età lavorativa ha provocato un calo della forza lavoro e ha spinto al ribasso la crescita del Pil. Inoltre, l’aumento della produttività del lavoro (prodotto per ora lavorata) è rimasta tra le più basse nelle economie avanzate e non ha contribuito a compensare l’andamento demografico. L’andamento della produttività potrebbe essere stato anche influenzato dalla carenza di investimenti. In proposito, diversi studi hanno identificato una relazione di causalità tra elevato livello del debito pubblico e bassa crescita degli investimenti, della produttività e del reddito pro capite.2

Per correggere questa performance deludente, negli ultimi anni, sotto la guida dell’attuale primo ministro Shinzo Abe, è stata adottata una politica di rilancio basata inizialmente su tre componenti (“tre frecce” nella presentazione retorica del programma): una politica monetaria molto espansiva, una politica dei conti pubblici espansiva e riforme strutturali. Gli effetti sono stati positivi: il tasso di crescita del Pil giapponese nel periodo è stato quasi al livello di Germania e Regno Unito.

Questo però non è certo dovuto alla espansione fiscale: le seconda freccia non è stata scoccata, anzi, la politica fiscale è diventata più restrittiva: nel periodo 2013-2017 il deficit pubblico è stato ridotto di oltre 4 punti percentuali (e di oltre tre punti percentuale al netto del ciclo economico, il che indica che il deficit si è ridotto solo in piccola parte per effetto della crescita, con il grosso della riduzione dovuto a misure fiscali restrittive).

I risultati possono essere attribuiti in parte alla espansione monetaria, ma, soprattutto, alle riforme strutturali. La politica monetaria è stata molto espansiva, con un aumento della base monetaria a un tasso medio annuo del 28,8 per cento tra fine 2012 e fine 2017. Peraltro, tale tasso di crescita non è dissimile da quello osservato nell’area dell’euro tra la fine del 2014 e la fine del 2017 (pari al 30,5 per cento) e i tassi di interesse sono stati inferiori in Europa rispetto al Giappone. La migliore performance del Giappone rispetto ad alcuni paesi europei, come la Francia o l’Italia, non può quindi essere attribuita a questo fattore.

Le riforme strutturali realizzate da Abe sembrano aver contribuito al miglioramento della performance giapponese. Cosi come in Italia, in Giappone, per motivi sociali e culturali, il tasso di partecipazione femminile al mercato del lavoro è storicamente basso, ma negli ultimi 5 anni, grazie al finanziamento di programmi di assistenza all’infanzia e deduzioni fiscali per donne lavoratrici, si osserva una risalita di 3 punti percentuale: nel 2017 il tasso di partecipazione femminile è arrivato al 51,2 per cento. Questo dato, insieme all’aumento dell’età di pensionamento, ha consentito di aumentare la forza lavoro e compensare parzialmente la dinamica demografica. Anche la produttività del lavoro negli ultimi 5 anni è tornata ad aumentare a ritmi sostenuti.

Lo stato dei conti pubblici giapponesi: alcuni punti di forza

Anche se è certo vero che lo stato dei conti pubblici giapponesi non è buono, occorre notare alcuni punti di forza che almeno in parte giustificano, in termini di fondamentali, l’assenza di crisi tipo quella sofferta dall’Italia nel 2011-12.

Innanzitutto, il Giappone non ha un debito pensionistico per importanti riforme introdotte negli anni passati. Tra il 2012 e il 2017 in media un giapponese per andare in pensione ha dovuto aspettare i 70 anni e 7 mesi per gli uomini e i 69 anni e 4 mesi per le donne. In Italia, nello stesso periodo, gli uomini sono andati in pensione in media a 62 anni e 5 mesi, mentre le donne a 61 anni.3 Dal 2004 l’età di pensionamento e i benefici pensionistici sono stati anche legati all’aspettativa di vita (come in Italia) e al numero di persone che contribuiscono alla tenuta del sistema previdenziale (che sono in diminuzione). La percentuale di contributi da versare obbligatoriamente è inoltre stata aumentata nel corso del tempo ed è stata resa flessibile l’uscita dal mondo del lavoro con forti incentivi a lavorare più a lungo.4

Per effetto di queste misure, la spesa pubblica previdenziale giapponese è pari a solo il 10,2 per cento del Pil. Ancora più importante è forse il fatto che il debito pensionistico, definito dal FMI come il valore attuale netto degli aumenti di spesa nei prossimi decenni, è negativo per il Giappone (-31,7 per cento del Pil), per effetto di una riduzione prevista del rapporto tra spesa per pensioni e Pil, mentre quello italiano è positivo e pari al 47,2 per cento del Pil5.

La situazione patrimoniale dello stato giapponese è più favorevole di quanto appaia osservando i dati sul debito lordo anche grazie alle elevate attività finanziarie e reali. Secondo il FMI a fronte di passività importanti, lo stato possiede il 109 per cento del Pil in attività non finanziarie e il 112 per cento in attività finanziarie. Lo stato italiano detiene solo il 52 per cento del Pil di attività non finanziarie e il 28 per cento del Pil di attività finanziarie. Il saldo con le passività è negativo per entrambi, ma ammonta per l’Italia al 78 per cento del Pil e per il Giappone al 18 per cento6. Un investitore che deve decidere quale titolo ha il minor rischio di non essere ripagato tenderà a preferire istituzioni che, pur avendo un alto livello di indebitamento, possono contare su notevoli attività per garantire che l’investimento venga ripagato tramite la vendita di alcune di queste. Anche in assenza di vendita, il rendimento delle attività detenute fornisce risorse per il servizio del debito. Infine, cosa che non viene sottolineata abbastanza, i dati sul debito pubblico giapponese sono riportati in termini non consolidati: il debito dello stato centrale non viene ridotto per la parte di debito detenuta da altre parti delle pubbliche amministrazioni, come invece viene fatto per i dati riportati per i paesi UE (e per la maggior parte degli altri paesi avanzai). In particolare, gli enti di previdenza pubblica giapponese hanno investito consistenti risorse in titoli di stato, ma questi continuano a essere riportati nelle statistiche del debito delle pubbliche amministrazioni, anche se questa parte non rileva al fine del costo netto del debito e della valutazione del rischio di possibili crisi di illiquidità sul mercato dei titoli di stato.

Per di più, le attività liquide giapponesi, cioè quelle facilmente trasformabili in denaro contante, valgono il 62 per cento del Pil, mentre per l’Italia questa cifra è pari a solo il 12 per cento del Pil7. Questo dato ha una particolare rilevanza per gli investitori. Un recente studio del Fondo Monetario Internazionale mostra come l’impatto sui rendimenti dei titoli di debito pubblico e sulla probabilità di default sia addirittura maggiore per le misure di liquidità delle attività piuttosto che per il livello di debito lordo.8

In ogni caso il governo giapponese considera rischioso mantenere conti pubblici squilibrati

Nonostante questi vantaggi a favore del Giappone, il governo giapponese non considera certo irrilevante avere un debito pubblico elevato. Si è già indicato sopra la riduzione graduale del deficit pubblico nel corso degli ultimi anni. Il processo di aggiustamento non è certo stato interrotto. Il deficit giapponese è previsto scendere al 2,8 per cento nel 2019 nelle ultime previsioni pubblicate dal FMI e al 2,1 per cento nel 2020, iniziando il processo di riduzione del debito pubblico lordo.

A tal fine, il governo giapponese ha anche approvato un aumento progressivo dell’IVA. In primo luogo, l’IVA è aumentata di 3 punti percentuale (dal 5 all’8 per cento) nel 2014. Un ulteriore aumento è previsto per ottobre 2019. Per mantenere il livello di debito sotto controllo, la pressione fiscale giapponese è in generale aumentata notevolmente negli ultimi anni passando dal 25,9 per cento al 30,5 per cento in 8 anni (tra il 2008 e il 2016).9

Se il debito pubblico non destasse preoccupazioni e se fosse vero che il semplice controllo della moneta possa consentire qualunque livello di indebitamento, il governo giapponese non avrebbe motivo di attuare misure che incidono così pesantemente sulla vita dei cittadini. A conferma di ciò, Jerome Powel, il presidente della Federal Reserve (banca centrale di un paese con sovranità monetaria, cioè gli USA), ha recentemente dichiarato:

“Che i deficit non contino per paesi che hanno una valuta sovrana è semplicemente sbagliato”

I vantaggi per il Giappone di una moneta indipendente e l’applicabilità al caso italiano

Detto questo, il fatto che la banca centrale giapponese abbia finanziato una gran parte del debito pubblico del paese negli ultimi anni ha contribuito a mantenere bassi, quasi a zero in media, il tasso di interesse sul debito pubblico. Non si deve dimenticare che la BCE ha fatto lo stesso negli ultimi anni assorbendo quote non irrilevanti del debito pubblico dei paesi dell’euro, compreso di debito pubblico italiano.

L’intervento della BCE è però volto a fornire liquidità all’intera area dell’euro, in presenza di un tasso di inflazione inferiore all’obiettivo, non a mantenere di per sé i tassi sui titoli di stato a un certo livello. Ciò comporta che la BCE non interviene, in condizioni ordinarie per evitare che lo spread di un certo paese, per esempio l’Italia, non ecceda un certo livello. Un tale intervento è in teoria possibile solo attraverso le cosiddette Outright Monetary Transactions, la cui attivazione richiede però l’esistenza di un programma di aggiustamento concordato tra il paese e ll European Stability Mechanism. La banca centrale giapponese può invece intervenire con maggiore facilità a vantaggio della liquidità del mercato dei titoli di stato del proprio paese.

E’ noto che questo vantaggio porta però al rischio di quella che la letteratura economica ha chiamato “fiscal dominance”, la sottomissione della politica monetaria alle esigenze dei conti pubblici. Quando questa sottomissione viene percepita come rilevante, le aspettative di svalutazione e di deprezzamento della moneta possono aumentare, minando la stabilità monetaria.

In Giappone questo non è avvenuto per ora. Si è già commentato il fatto che il governo giapponese non ritiene però una tale posizione come sostenibile nel tempo, come evidenziato dalla riduzione tendenziale del deficit pubblico giapponese negli ultimi anni. Ma, in ogni caso, il finanziamento monetario dei deficit pubblici è possibile, senza creare svalutazione e inflazione, solo se il pubblico e le banche sono disposti a detenere importi crescenti di liquidità senza cercare di liberarsene comprando valuta estera, altre attività finanziarie o beni e servizi.

Prima dell’entrata nella moneta unica, l’Italia ha vissuto tre decenni di inflazione elevata, a due cifre e con picchi oltre il 20 per cento negli anni ‘70. Nello stesso periodo il Giappone invece, pur subendo la crisi petrolifera, riusciva a mantenere livelli di inflazione ad una cifra. Oltre a ciò, le banche giapponesi hanno dimostrato negli anni di avere una forte disciplina che le porta a detenere in portafoglio ampie quote di titoli di stato senza cercare di liberarsene: solo il 10,9 per cento del debito giapponese è in mano a soggetti residenti all’estero, mentre in Italia questa quota è pari a circa il 30 per cento.10

Ma, anche tralasciando l’esperienza italiana passata, l’uscita dall’euro e l’introduzione in Italia di una “nuova lira” si scontrerebbe con una difficoltà che gli operatori giapponesi non devono affrontare: l’esistenza dell’euro, una moneta concorrente ampiamente conosciuta e utilizzata dalla popolazione che ha mostrato negli ultimi decenni la capacità di mantenere invariato il proprio potere d’acquisto. E’ quindi probabile che gli operatori italiani, alla luce della possibile instabilità di una nuova lira, tendano a rifugiarsi in investimenti e titoli denominati in euro per salvaguardarsi dal rischio di inflazione. La BCE ha assicurato in questi anni livelli di inflazione bassi e ha guadagnato credibilità sui mercati finanziari, quindi la competizione di strumenti finanziari denominati in euro sarebbe molto forte. Il tentativo da parte degli operatori italiani di liberarsi delle nuove lire comprando euro porterebbe però a un perpetuarsi di quel ciclo di inflazione e svalutazione che caratterizzò gli anni ’70 e, in parte, gli anni ‘80. Questo problema potrebbe essere risolto con politiche monetarie molto restrittive che, almeno per un certo periodo di tempo, porterebbero gli interessi sui titoli di debito italiani a livelli molto elevati, il contrario di quello che viene promesso da chi sostiene l’uscita dall’euro.

1 Uno dei meriti spesso menzionati dell’economia giapponese è quello di aver mantenuto un basso tasso di disoccupazione nel corso degli ultimi decenni. Il tasso di disoccupazione medio nel periodo 1995-2017 è stato del 4,2 per cento; lo stesso tasso si trova attualmente al 2,9 per cento. Come si concilia il basso tasso di disoccupazione con la debole performance del Pil e della produttività giapponesi in termini di crescita? E’ legittimo pensare che una parte dell’occupazione giapponese sia semplicemente disoccupazione nascosta, cioè sottoccupati e persone che svolgono attività lavorative a bassa produttività marginale. Quello che però conta in ultima analisi è la crescita del reddito e la performance giapponese negli ultimi decenni è stata deludente.

2 La tesi che un alto debito pubblico riduca la crescita del Pil potenziale è stata screditata da alcuni errori contenuti da uno dei primi lavori che ha sostenuto questa tesi, quello di Reinhard e Rogoff:

Reinhart, Carmen M., and Kenneth S. Rogoff. "Growth in a Time of Debt." American Economic Review 100.2 (2010): 573-78.

Tuttavia dopo tale lavoro diversi studi econometrici sono stati pubblicati che indicano l’esistenza di una relazione di causalità tra alto debito pubblico, soprattutto se crescente rispetto al Pil, e bassa crescita. Per approfondimenti:

- Cecchetti, S., Mohanty, M., & Zampolli, F. (2011). The real effects of debt (No. 352). Bank for International Settlements.

- Checherita-Westphal, C., & Rother, P. (2012). The impact of high government debt on economic growth and its channels: An empirical investigation for the euro area. European economic review, 56(7), 1392-1405.

- Chudik, A., Mohaddes, K., Pesaran, M. H., & Raissi, M. (2017). Is there a debt-threshold effect on output growth?. Review of Economics and Statistics, 99(1), 135-150.

- Mika, A., & Zumer, T. (2017). Indebtedness in the EU: A drag or a catalyst for growth? (No. 2118). ECB Working Paper.

- Pescatori, A., Sandri, D., & Simon, J. (2014). Debt and growth: is there a magic threshold? (No. 14-34). International Monetary Fund.

- Woo, J., & Kumar, M. S. (2015). Public debt and growth. Economica, 82(328), 705-739.

3 Dati OCSE: Ageing and Employment Policies - Statistics on average effective age of retirement. http://www.oecd.org/els/emp/average-effective-age-of-retirement.htm

4 OCSE: Pension at a Glance 2017.

5 FMI: Fiscal Monitor. Table A23 p. 79.

6 Dati FMI. Fiscal Monitor: Managing Public Wealth, Ottobre 2018.

7 Dati FMI (Fiscal Monitor: Managing Public Wealth, Ottobre 2018)

8 Henao Arbelaez, C., & Sobrinho, N. (2017). Government Financial Assets and Debt Sustainability (No. 17/173). International Monetary Fund.

9 Dati OCSE

10 Elaborazione dati OCSE e Joint External Debt Hub (JEDH), Quarterly External Debt Statistics: http://datatopics.worldbank.org/debt/qeds