Dallo scorso marzo la BCE ha iniziato a ridurre le consistenze di titoli di Stato dei Paesi membri detenute sia dalla stessa BCE che dalle altre banche centrali dell’Eurosistema. Si tratta di un’inversione di marcia rispetto al famoso Quantitative Easing iniziato nel 2015. La nuova politica (Quantitative Tightening) ha comportato fino a giugno 2023 una riduzione mensile pari a 15 miliardi di euro tramite il rinnovo solo parziale dei titoli in scadenza, in particolare di quelli acquisiti tramite il programma PSPP iniziato nel gennaio 2015, mentre i titoli del programma PEPP (introdotto con la pandemia) sono stati rinnovati interamente. La riduzione nella detenzione di titoli ha riguardato, pro quota, anche i BTP italiani. A questo ritmo di riduzione, coinvolgendo alla fine anche i titoli acquistati tramite il PEPP, la consistenza di BTP detenuti nell’Eurosistema sarebbe tornata ai livelli del 2019 nel 2036, mentre sarebbero serviti altri 13 anni (si sarebbe andati al 2049) per tornare ai livelli di fine 2014. Tuttavia, nella riunione del 27 luglio la BCE ha deciso di interrompere completamente il rinnovo di titoli di Stato acquistati tramite il PSPP, compresi i BTP italiani. Nell’immediato questo significa portare la riduzione mensile a 30 miliardi. A questo ritmo, coinvolgendo alla fine anche i titoli PEPP, la detenzione di BTP da parte dell’Eurosistema tornerebbe sui livelli del 2019 nel 2030 e su quelli di fine 2014 nel 2042. Si tratta quindi ancora di una velocità di riduzione piuttosto lenta.

* * *

Il 2 febbraio 2023 il Consiglio direttivo della Banca centrale europea ha annunciato la decisione di invertire, a circa 8 anni dal suo inizio, la politica di Quantitative Easing (QE), cioè l’acquisto dei titoli emessi dai Paesi dell’Eurozona.[1] Questa politica ha portato negli anni scorsi a un rapido aumento della detenzione di tali titoli non solo nel bilancio della BCE ma anche in quelli delle banche centrali nazionali dell’area dell’euro, che in pratica realizzavano il 90 per cento circa degli acquisti.

Durate la nuova fase (definita per simmetria Quantitative Tightening, QT), la detenzione di titoli si sta riducendo, il che significa che i mercati finanziari dovranno assorbire una quota crescente del debito precedentemente detenuto dalla nostra banca centrale e dalle banche nazionali. È particolarmente interessante valutare le implicazioni che il QT avrà sul mercato dei nostri titoli di Stato (i BTP), che a oggi presentano il più elevato spread rispetto ai Bund tedeschi sulla scadenza decennale nell’area dell’euro (persino la Grecia ha ora uno spread più basso).

Il programma di acquisto di titoli (di Stato e non) della BCE (Asset purchase programme o APP) comprendeva, fino al 2020, quattro sottoprogrammi:

- il public sector purchase programme (PSPP), iniziato a marzo 2015 per l’acquisto di titoli emessi da governi, agenzie pubbliche e istituzioni internazionali situate nell’area dell’euro;

- il corporate sector purchase programme (CSPP), iniziato a giugno 2016 per l’acquisto di titoli obbligazionari e commercial paper emessi da società non finanziarie dei paesi dell’area dell’euro;

- il terzo cover bond purchase programme (CBPP3), iniziato a ottobre 2014 per l’acquisto di obbligazioni bancarie garantite;

- l’asset-backed securities purchase programme (ABSPP), iniziato a novembre 2014 per l’acquisto di titoli emessi in seguito alla cartolarizzazione di prestiti bancari.

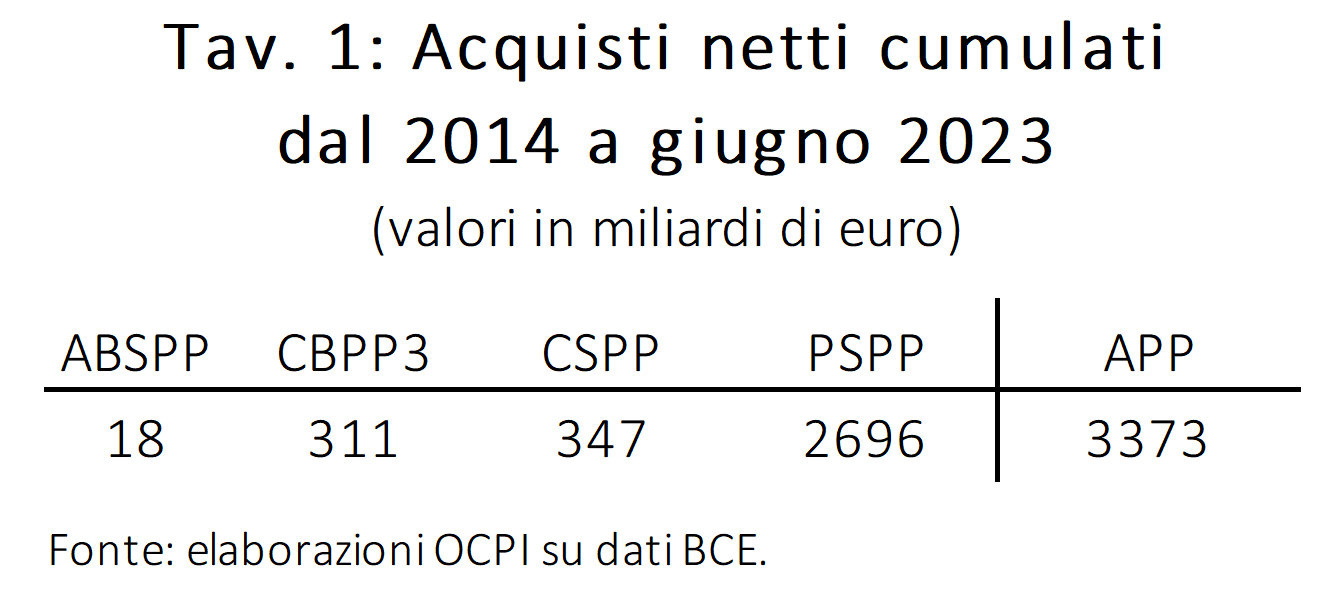

Il PSPP è tra questi il programma di gran lunga con maggior peso: con 2.696 miliardi di euro, esso rappresentava a giugno 2023 circa l’80 per cento del portafoglio APP (3.373 miliardi; Tav. 1).

Gli acquisti della BCE sono stati ripartiti tra i vari Paesi dell’area dell’euro sulla base della quota di ogni Paese sul capitale della BCE (il cosiddetto capital key), che per l’Italia è del 16,9 per cento.[2]

A questi programmi di acquisto di titoli la BCE ha aggiunto, nel marzo 2020, (per sostenere i Paesi dell’Eurozona durante la pandemia da Covid-19) il pandemic emergency purchase programme (PEPP), che attraverso l’acquisto di titoli pubblici e privati ha immesso nell’economia un ulteriore notevole quantitativo di liquidità. A dicembre 2022 la consistenza del PEPP ammontava a 1.661 miliardi.

Quanti BTP sono stati comprati attraverso questi programmi? Non lo sappiamo con esattezza. Tuttavia, dai bilanci della BCE e della Banca d’Italia si stima che a dicembre 2022 i BTP detenuti da BCE e Banca d’Italia ammontavano a circa 697 miliardi, 444 nel PSPP e 253 nel PEPP (pari al 25 per cento del debito pubblico italiano). Quanto rapidamente verrà ridotto questo ammontare?

Il comunicato stampa del 2 febbraio ha annunciato la riduzione del portafoglio di titoli detenuti direttamente dalla BCE e dalle banche nazionali a un ritmo di 15 miliardi al mese, da marzo a giugno 2023. A titolo di riferimento è utile ricordare che nel QT della Federal Reserve (la banca centrale americana) ripreso nel 2022, dopo la breve parentesi del 2017-2019, la riduzione nella detenzione di titoli statunitensi procede a un ritmo di circa 60 miliardi al mese.[3] Si tratta dell’1 per cento della detenzione iniziale (5.767 miliardi in titoli di Stato americani a maggio 2022). I 15 miliardi annunciati dalla BCE costituiscono invece lo 0,3 per cento della detenzione iniziale (4.404 miliardi a febbraio 2023). Il QT della BCE è iniziato quindi a un ritmo notevolmente più lento di quello della Fed.

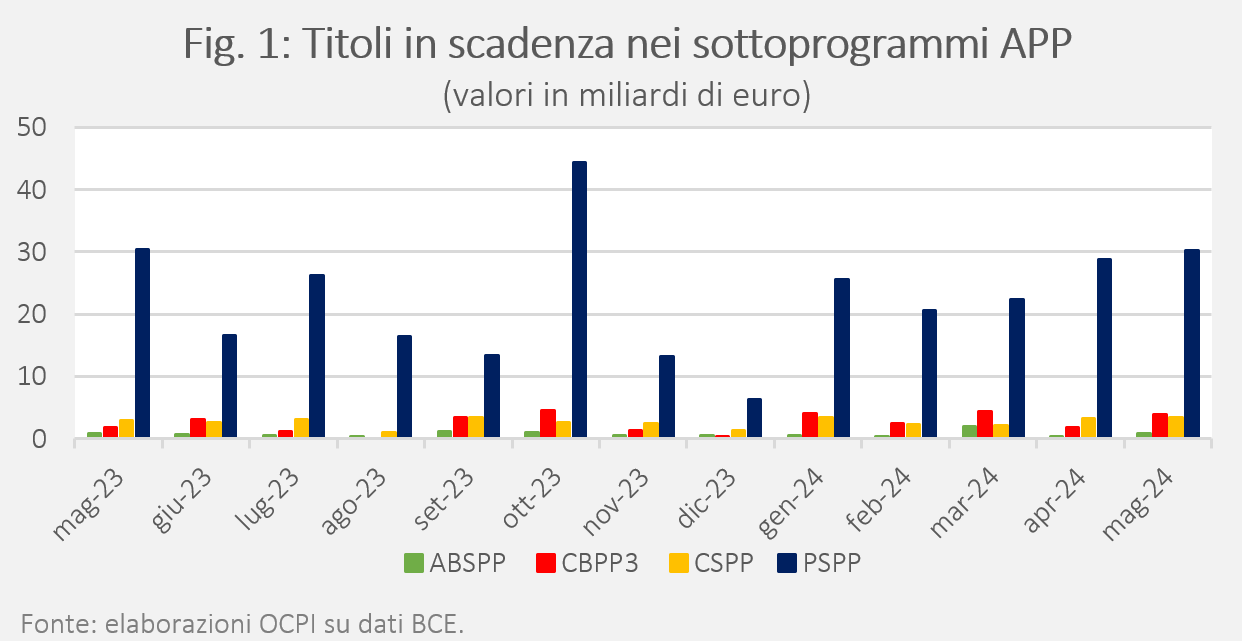

In pratica, la riduzione della detenzione di titoli per 15 miliardi al mese è stata realizzata non attraverso vendite di titoli sul mercato ma semplicemente non rinnovando interamente i titoli in scadenza acquisiti attraverso i programmi APP (per ora i titoli acquisiti nel programma PEPP sono stati interamente rinnovati). Difatti, il numero di titoli che mensilmente giungono a scadenza ammonta a valori significativamente superiori a 15 miliardi (Fig. 1).

Con questo ritmo, e coinvolgendo a un certo punto anche i titoli del PEPP, quanto tempo sarebbe servito per far sì che i BTP detenuti nell’Eurosistema (BCE e Banca d’Italia) tornassero ai livelli pre-pandemia?

Nel calcolo assumiamo che:

- i titoli in scadenza non rinnovati (15 miliardi) siano per l’80 per cento costituiti da titoli pubblici (quindi 12 miliardi), in linea con la quota di questi titoli sul totale acquistato;

- anche in sede di non rinnovo dei titoli, la BCE utilizzi il capital key (circa il 17 per cento) per determinare la ripartizione tra Paesi dei suddetti 12 miliardi.

Sulla base di queste ipotesi si ottiene una riduzione mensile di titoli di Stato italiani di circa 2 miliardi, pari a 24 miliardi annui. In questo caso, le consistenze di BTP nell’Eurosistema sarebbero tornare ai livelli del 2019 (circa 364 miliardi) fra 12-13 anni, nel 2036. Servirebbero poi altri 13 anni (si sarebbe andati al 2049) per tornare ai livelli di fine 2014, ossia prima dell’inizio del QE.

Tuttavia, il 27 luglio la BCE ha deciso di interrompere completamente il rinnovo di titoli di Stato (compresi i BTP) del programma PSPP, mantenendo invece il rinnovo completo di quelli PEPP. In questo caso, la riduzione mensile del totale dei titoli di Stato detenuti passa nell’immediato da 15 a 30 miliardi di euro. Abbiamo calcolato che a questo ritmo (sempre nelle ipotesi sopra indicate ed estendendo a un certo punto il non rinnovo anche ai titoli PEPP) la detenzione di BTP da parte dell’Eurosistema tornerebbe alle consistenze del 2019 nel 2030 e a quelle di fine 2014 nel 2042. Si tratterebbe quindi, comunque, di tempi piuttosto lunghi.

[1] Si veda “Decisioni di politica monetaria”, Banca centrale europea, 2 febbraio 2023.

[2] La quota italiana nel capitale della BCE è più bassa (13,8 per cento), ma quello che conta è la quota italiana rispetto alla quota del capitale della BCE detenuta dai Paesi dell’Eurozona.

[3] Si veda G. Claeys, “Finding the right balance (sheet): quantitative tightening in the euro area”, Monetary Dialogue Papers, European Parliament, marzo 2023.