Nel tentativo di contenere la dinamica del debito pubblico il governo ha programmato, per tre anni a partire dal 2024, di effettuare cessioni di quote di partecipazione in imprese private pari, complessivamente, all’1 per cento del Pil. Mentre un piano di dismissioni non è stato ancora presentato, si può provare a fare qualche ragionamento su cosa si potrebbe dismettere sulla base delle attuali partecipazioni pubbliche e del fatto che il governo sembra intenzionato a non cedere il controllo di imprese in settori percepiti come strategici. La conclusione è che gli spazi per raggiungere gli obiettivi del governo sono molto limitati. Del resto, non è forse un caso che tutti gli ambiziosi piani di privatizzazione presentati dai vari governi negli ultimi dieci anni siano falliti.

* * *

Nella Nota di aggiornamento al Documento di Economia e Finanza (Nadef) di settembre 2023, il governo si è posto l’obiettivo di effettuare, nei prossimi tre anni, dismissioni patrimoniali per un ammontare pari all’1 per cento del Pil. Questo allo scopo (dichiarato) di garantire una sia pur minima riduzione del rapporto debito/Pil nel prossimo triennio, malgrado un’inflazione in discesa e gli esborsi di cassa che si renderanno necessari per finanziare i crediti edilizi.

Raggiungere il nuovo obiettivo (molto più impegnativo di quello fissato solo ad aprile 2023, pari allo 0,14 per cento del Pil) significa cedere partecipazioni finanziarie in imprese, tra il 2024 e il 2026, per circa 20 miliardi di euro. L’unica operazione finora riconducibile nell’alveo di queste privatizzazioni è stata la cessione del 25 per cento delle azioni di Monte dei Paschi di Siena da parte del Ministero dell’Economia e delle Finanze (MEF), effettuata lo scorso novembre per un controvalore di 919 milioni di euro. Mancano dunque ancora oltre 19 miliardi di euro per raggiungere gli obiettivi del governo.

Il governo non ha ancora reso pubblico un piano di dismissioni (probabilmente anche per evitare effetti speculativi sui titoli delle imprese quotate) ma pare probabile che le dismissioni si concentreranno su alcune grandi imprese possedute dal Tesoro direttamente o indirettamente tramite Cassa Depositi e Prestiti. Anche perché l’intenzione del governo è quella di non perdere il controllo delle imprese dove ha la maggioranza, il che limita fortemente il numero e l’entità delle dismissioni possibili.

Cosa si può vendere

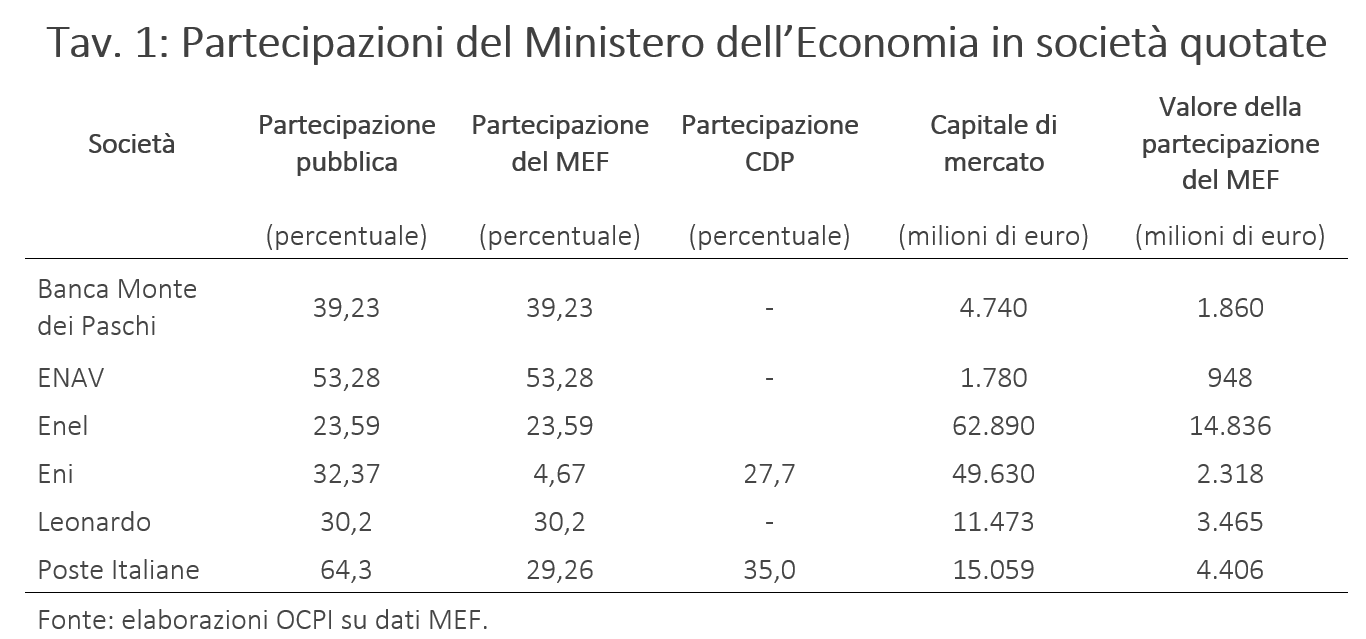

In Italia il numero di imprese private partecipate direttamente o indirettamente dal settore pubblico è rilevante. Secondo l’Istat, si tratta di 7.808 imprese nel 2021 (in diminuzione del 2 per cento rispetto al 2020) che danno lavoro a circa mezzo milione di persone.[1] Di queste però solo 3.517 (il 45 per cento) sono sotto il controllo diretto del settore pubblico, nel senso che le amministrazioni pubbliche detengono una quota di partecipazione pari o superiore al 50 per cento del capitale. Si tratta inoltre di un insieme assai variegato, comprensivo di imprese partecipate da enti locali, regioni e amministrazioni centrali. Verosimilmente, tuttavia, il processo di dismissione attuato dal governo si concentrerà esclusivamente su quelle partecipate direttamente o indirettamente dal Ministero dell’Economia. Le imprese controllate direttamente dal MEF sono un numero contenuto: 37 società di cui solo 6 quotate in borsa (Tav. 1).[2]

L’orizzonte delle partecipate pubbliche però si allarga notevolmente considerando le partecipazioni indirette, cioè, detenute attraverso altre società controllate dal Tesoro, quali per esempio la Cassa Depositi e Prestiti (CDP), Invitalia o il gruppo Ferrovie dello Stato.

Si osserva dalla Tav. 1 che il valore di mercato delle imprese partecipate direttamente dal Tesoro, pari a 28 miliardi di euro, sarebbe già sufficiente a coprire l’obiettivo dell’1 per cento del Pil (circa 20 miliardi). Se, tuttavia, l’obiettivo del governo è quello di mantenere il controllo delle imprese, l’insieme delle partecipazioni cedibili si restringe considerevolmente. Andando con ordine, la cessione delle quote di MPS è già preventivata ed è in realtà già stata posticipata rispetto a quanto programmato originariamente.[3] Si tratta tuttavia di un introito limitato, poco più di un miliardo e mezzo da sommare ai 919 milioni già ottenuti con la cessione di novembre 2023.[4] Nel caso di Enav la cessione totale della partecipazione potrebbe fruttare al massimo 900 milioni di euro, ma se volesse rimanere azionista di maggioranza il governo potrebbe cedere solo un ammontare attorno al 10-13 per cento delle azioni (scendendo così a una quota attorno al 40 per cento) per un controvalore di 200-230 milioni.

Molto di più potrebbe fruttare la cessione di quote di Enel, Leonardo ed Eni. Si tratta però di imprese operanti in settori definiti come strategici (energia e difesa) e pare certo che il governo voglia comunque assicurarsene il controllo. Nel caso di Enel, dato l’azionariato diffuso, il MEF è attualmente l’azionista di riferimento anche solo con il 24 per cento circa delle azioni, ma è evidente che non può scendere di molto. È anche improbabile che il governo possa pensare di dismettere le partecipazioni in Leonardo, in un momento in cui il tema della difesa è nuovamente centrale sul piano politico.

Restano le partecipazioni in Eni e Poste Italiane. Qui qualcosa di più il governo può certamente fare, considerando che il controllo delle imprese è garantito non solo tramite la partecipazione diretta del MEF al loro capitale, ma anche tramite la partecipazione di CDP (a sua volta controllata dal Tesoro, che possiede l’83 per cento delle sue azioni). Si potrebbe per esempio ipotizzare la cessione del 4,7 per cento detenuto in Eni e di una quota di Poste che potrebbe andare dal 20 a 29 per cento. A prezzi di mercato queste operazioni valgono 2,3 miliardi nel caso di Eni e tra 3,1 e i 4,4 miliardi nel caso di Poste.

Tuttavia, pur sommando tutte le possibili cessioni che si potrebbero fare mantenendo il controllo pubblico si ottiene una cifra che difficilmente arriva a 10 miliardi, e sicuramente non raggiunge i 20 che rappresentano l’obiettivo del governo.[5] Se li vuole raggiungere, il governo dovrà dunque trovare altre soluzioni. Una possibilità di cui si parla è il gruppo Ferrovie dello Stato, una holding interamente controllata dal Tesoro che tramite varie partecipate gestisce la rete ferroviaria e il trasporto di persone e merci. In effetti, già il governo Renzi nel 2016 aveva pensato di mettere sul mercato la holding e dismetterne parte delle azioni. Ma l’ipotesi era naufragata per la complessità dell’operazione e i problemi legati alla gestione delle infrastrutture. Il governo Meloni potrebbe riprovarci, ma certo non è operazione gestibile in tempi brevi.

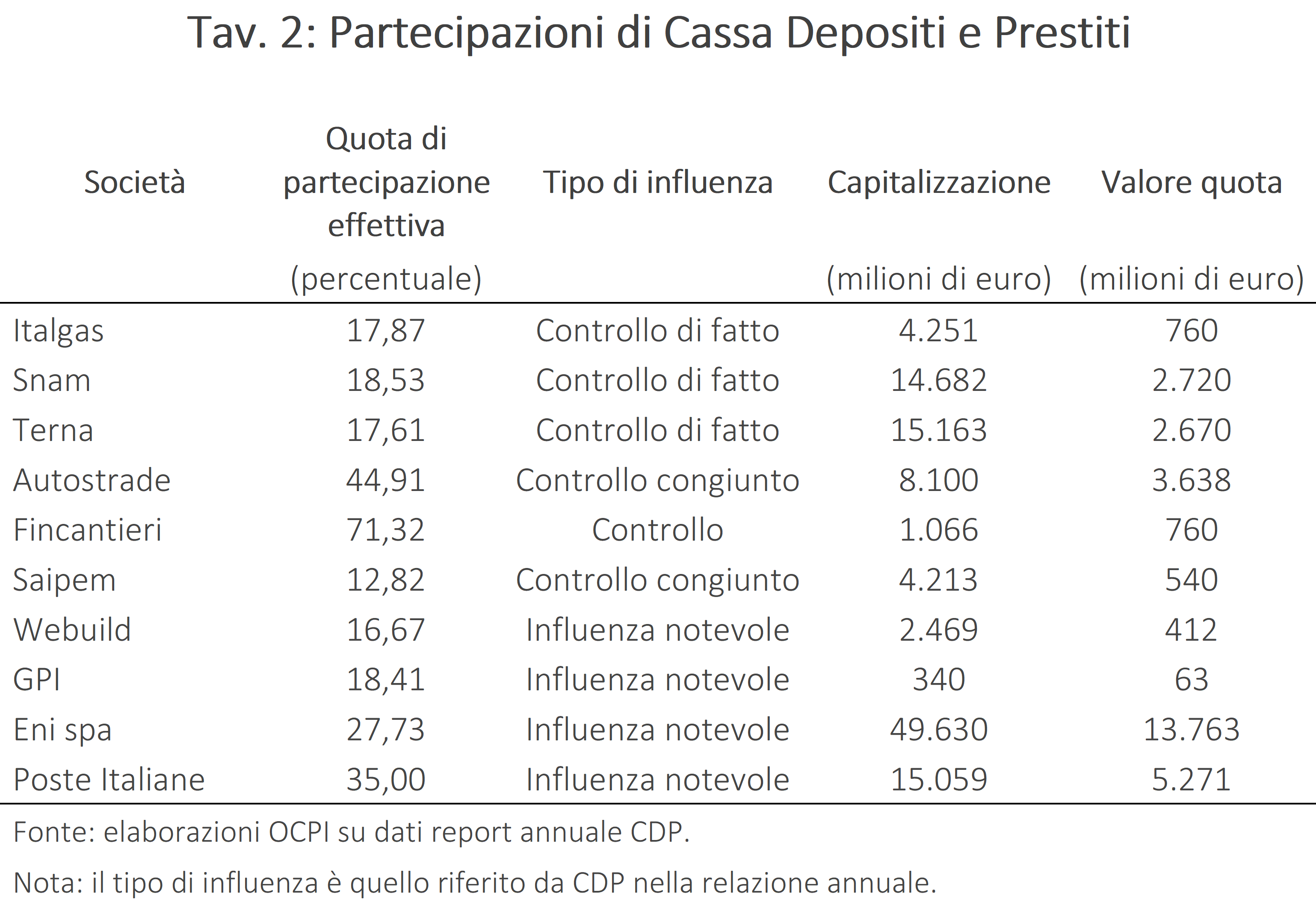

Un’altra possibilità è di ricorrere alla privatizzazione di partecipate dirette non quotate, o di partecipate indirette, per esempio quelle detenute in CDP. Nel primo caso, si potrebbe agire attraverso una quotazione preventiva sui mercati o tramite la cessione diretta a una controparte, entrambe strade non facilmente perseguibili in tempi brevi e su cui è impossibile formulare una previsione del possibile ricavato. Nel secondo caso, le società partecipate da CDP sono molte ma, ancora una volta, le partecipazioni che possono essere dismesse più facilmente sono quelle in società quotate (Tav. 2).[6]

Il valore di mercato di queste imprese partecipate da CDP (anche togliendo Poste e Eni di cui si è già parlato) è sicuramente elevato, attorno ai 30 miliardi, ma per le più redditizie si ripropongono i problemi precedenti. Le prime tre operano in settori certamente strategici (le infrastrutture energetiche) e Fincantieri opera nel settore della difesa.

Che cosa si perde per il futuro

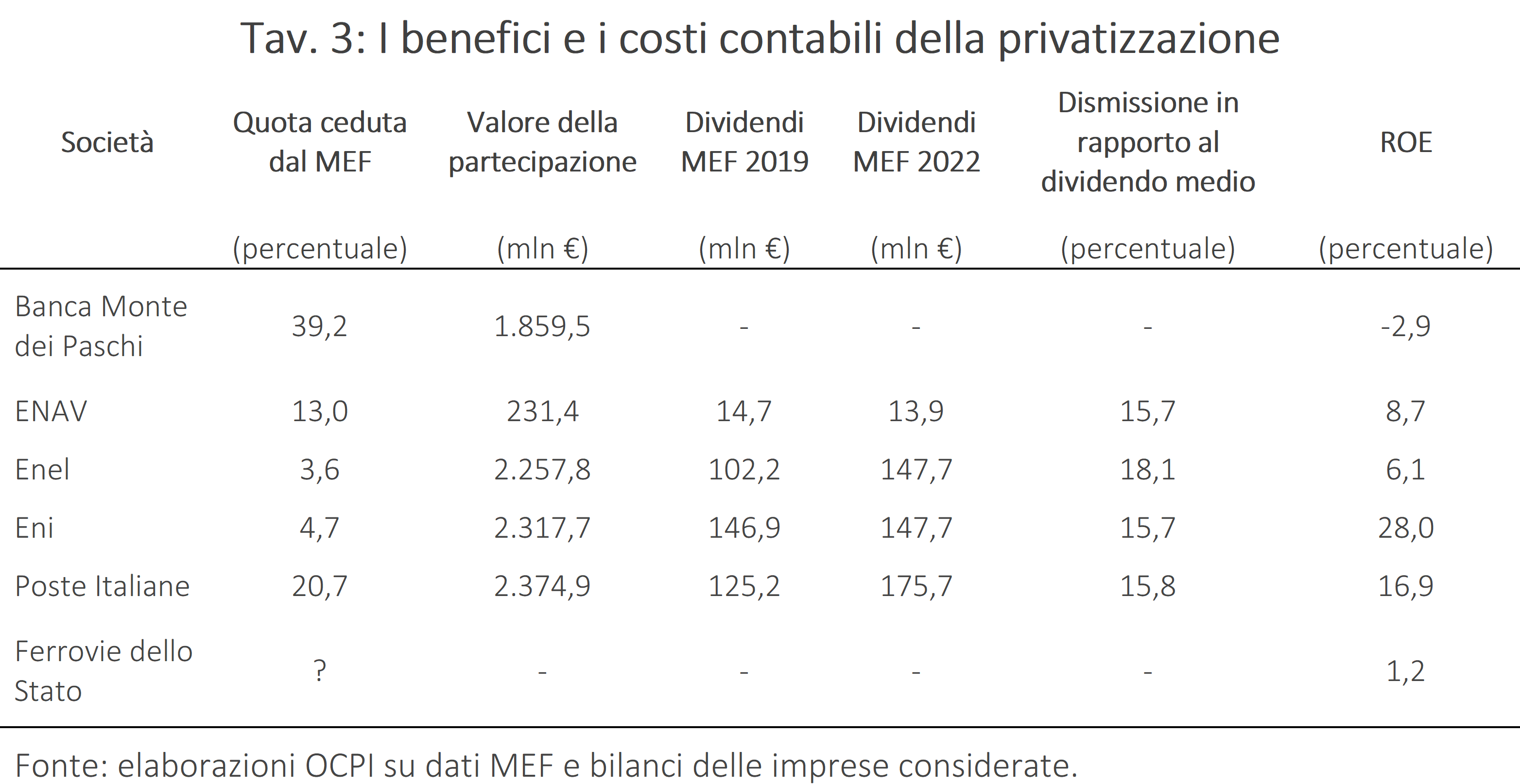

Se la dismissione di partecipazioni può rappresentare una soluzione per reperire delle risorse nel breve periodo, è importante anche ricordare che così facendo lo stato perde la possibilità di partecipare in parte ai profitti di queste imprese. A titolo esemplificato, la Tav. 3 riporta, per le sole imprese quotate partecipate direttamente dal MEF, i dividendi pagati da queste imprese nel 2019 e nel 2022.[7] Come si osserva, di tratta di cifre significative, vicini ai 500 milioni nel 2022. Naturalmente, come si è osservato sopra, il governo non pensa ad una privatizzazione totale, ma solo ad una dismissione parziale, per cui solo una quota di questi dividendi verrebbe perduta. Per avere un’idea di cosa questo comporterebbe in termini di perdita di dividendi futuri, la Tav. 3 presenta un esercizio in questo senso.

Immaginando che le dismissioni siano in linea con quanto discusso nel paragrafo precedente (prima colonna) e che l’incasso per il governo sia pari al valore di mercato delle partecipazioni dismesse (seconda colonna), si può calcolare il rapporto tra il ricavato della dismissione e i dividendi a cui il governo avrebbe rinunciato se la dismissione fosse avvenuta in passato, utilizzando per stimare quest’ultimi la media dei dividendi pagati nel 2019 e 2022. Il risultato dell’esercizio è riportato nella quinta colonna. Si osserva che questo rapporto è attorno a 16-18 per tutte le imprese; questo significa (in prima approssimazione e senza considerare i risparmi in conto interessi che si ottengono a seguito della necessità di emettere minor debito pubblico) che il vantaggio in termini di cassa della cessione delle quote verrebbe interamente annullato dai dividendi perduti nel giro di circa un ventennio.

Naturalmente, questo è un puro esercizio contabile. In genere, i vantaggi o svantaggi delle privatizzazioni dipendono dai guadagni (o perdite) di efficienza che si potrebbero ottenere trasferendo proprietà e controllo al mercato. Ma nel nostro caso, il governo sembra intenzionato a mantenere il più possibile il controllo di queste imprese, per cui non ci si dovrebbe attendere grandi differenze (positive o negative) in termini di capacità gestionale.

Ma il governo ci riuscirà?

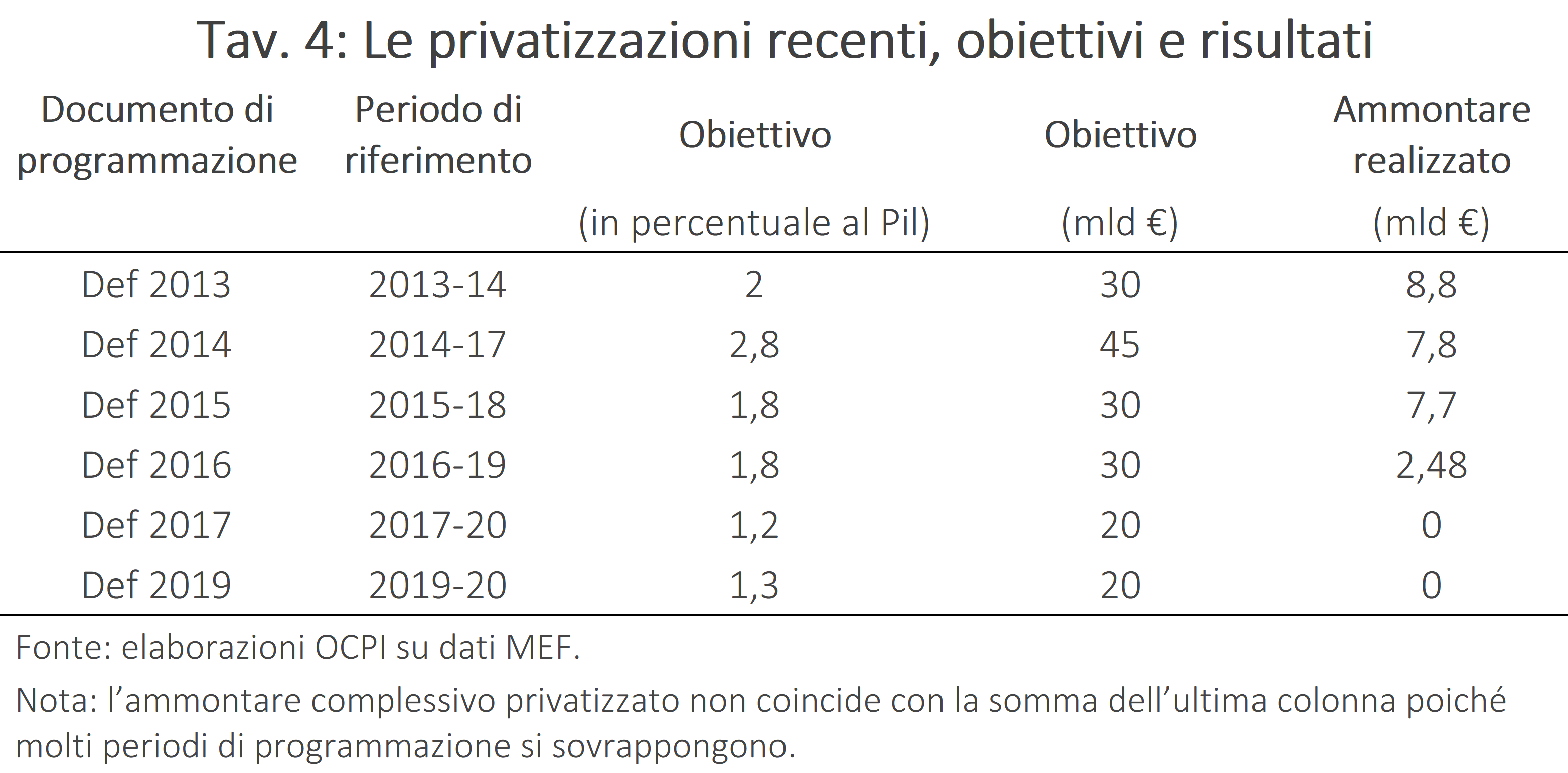

È opportuno osservare che il governo Meloni non è certo l’unico governo italiano ad aver pensato di ricorrere alla vendita parziale e totale di imprese pubbliche per finalità di contenimento del debito. Al contrario, questo rappresenta quasi una costante dei nostri governi, che hanno spesso chiuso il bilancio ipotizzando grandi introiti futuri da privatizzazioni e dunque una migliore situazione della finanza pubblica. Il problema è che poi questi introiti non si sono realizzati o si sono realizzati solo in misura molto parziale.

La Tav. 4 confronta gli incassi da privatizzazioni previsti nei vari Def dell’ultimo decennio con quanto poi effettivamente realizzato. Il confronto è abbastanza desolante. A fronte di incassi previsti per molte decine di miliardi, ne risultano effettivamente realizzati a regime solo per poco più di 16 miliardi.[8] In realtà, tutto quello che si è fatto nell’ultimo decennio è stata la vendita di azioni di imprese già quotate (Enel) e la quotazione di alcune imprese sul mercato (Poste e Enav) che ha poi condotto alla cessione di quote di minoranza. Altre operazioni, meno rilevanti per ammontare, sono state invece passaggi di proprietà dal MEF a CDP, come nel caso di Sace e Fintecna;[9] quindi, formalmente delle privatizzazioni (CDP è un’impresa privata) ma che di fatto hanno implicato il mantenimento di queste società all’interno del controllo pubblico.

Le privatizzazioni del passato

Per concludere, è evidente, che, per quanto definite “privatizzazioni” in ambito mediatico, le cessioni ipotizzate dal governo Meloni (eccetto che per alcune imprese su cui insiste però anche la regolamentazione europea, come MPS e ITA) non sembrano affatto intenzionate a mettere imprese pubbliche sul mercato e lasciarne la gestione in mano ai privati. Piuttosto, come per i governi precedenti, l’obiettivo dichiarato è quello di far cassa, e anzi il problema principale del governo è proprio trovare il modo di sollevare sufficienti risorse senza però perdere il controllo delle imprese partecipate, che in molti casi agiscono in settori percepiti come strategici dell’economia italiana. Ci si può allora legittimamente domandare se invece il governo non dovrebbe tentare di far di più, cedendo completamente il controllo almeno alcune di queste imprese.

Mentre è molto difficile rispondere in generale, è però forse opportuno ricordare in questo contesto che c’è stato un tempo, negli anni Novanta, in cui alla privatizzazione di una larga parte del patrimonio pubblico era stato assegnato soprattutto il compito di rilanciare l’economia italiana,[10] già allora in grande affanno, soprattutto nella componente relativa alle grandi imprese. Il giudizio a posteriori da parte di alcuni dei principali protagonisti di quella stagione non è positivo[11], soprattutto per la componente industriale. Nella loro lettura, si è trattato in buona parte di un’occasione perduta, per una insufficiente programmazione da parte dei governi coinvolti e anche perché la classe dirigente e imprenditoriale italiana del tempo non si è rilevata all’altezza. La conseguenza, paradossale, è che molte delle imprese allora privatizzate sono ritornate o stanno ritornando in parte e del tutto nell’alveo pubblico (per esempio, Tim, Alitalia, Autostrade e Ilva). Si tratta di un’esperienza su cui riflettere anche per il futuro.

[1] I dati riportati sono quelli presentati dal più recente report Istat di febbraio 2024: “Le partecipate pubbliche in Italia”.

[2] Per un elenco delle partecipazioni dirette del MEF vedi “Elenco delle partecipazioni dirette del Ministero dell'Economia e delle Finanze”, Ministero dell’Economia e delle Finanze.

[3] Vedi F. Fubini, “Giorgetti al Corriere della Sera: ‘Privatizzazioni, ecco il piano. Puntiamo su investitori pazienti’”, Ministero dell’Economia e delle Finanze, 20 gennaio 2024.

[4] Per calcolare l’effetto netto sul bilancio dello stato andrebbe sottratto a queste entrate le ricapitalizzazioni del Monte che sono state nel frattempo necessarie per evitarne la bancarotta.

[5] A questa lista si potrebbe aggiungere la cessione da parte del MEF di ITA a Lufthansa (per il 41 per cento delle quote), un’operazione già in corso e che attende il beneplacito della Commissione per la sua conclusione. Ma mentre questa operazione comporta un aumento di capitale e un esborso di 325 milioni da parte di Lufthansa, non comporta vantaggi immediati per il bilancio dello Stato. Questo perché l’esborso di Lufthansa è destinato internamente a finanziare l’incremento di capitale.

[6] Fa eccezione il caso di Autostrade, per cui, non essendo quotata, riportiamo il valore a cui è stata ceduta nel 2022.

[7] Si considerano solo questi due anni per evitare lo shock pandemico.

[8] Vedi la relazione al Parlamento di novembre 2016 alla pagina “Relazioni al Parlamento sulle privatizzazioni”, Ministero dell’Economia e delle Finanze.

[9] Sace è stata riceduta al controllo del governo nel 2022 per 3,2 miliardi di euro.

[10] Ma hanno anche consentito di abbattere considerevolmente il debito pubblico. Per alcune stime, si veda M. Bordignon, G. Turati, Il debito pubblico. Come ci siamo arrivati e come sopravvivergli, Vita e Pensiero, Milano, 2021.

[11] P. Modiano, M. Onado, Illusioni perdute. Banche, imprese, classe dirigente in Italia dopo le privatizzazioni, il Mulino, Bologna, 2023.