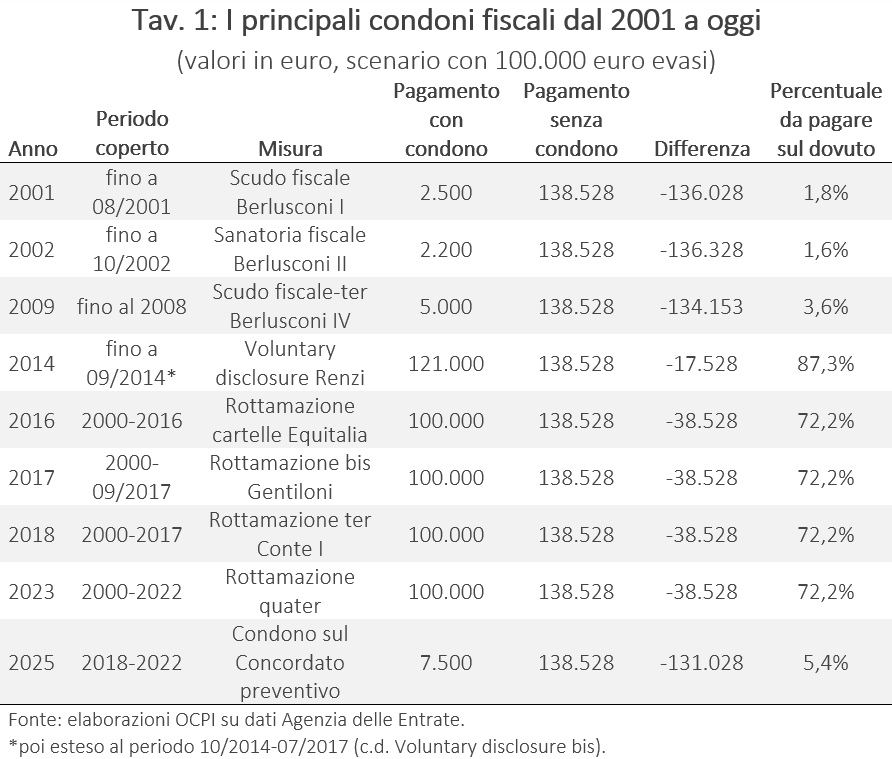

Nell’ultimo quarto di secolo si sono susseguiti più condoni fiscali, che hanno regolarizzato la posizione dei contribuenti in debito con il fisco richiedendo un pagamento parziale di quanto dovuto. In questa nota confrontiamo la generosità verso gli evasori delle varie misure in base al rapporto tra il pagamento richiesto aderendo al condono e quello dovuto, comprensivo di interessi e sanzioni, a parità di somma evasa. È evidente una netta differenza tra i condoni del primo decennio del secolo (2001, 2002, 2009), in cui tale rapporto era compreso tra l’1,6 e il 3,6%, e quelli nel periodo 2014-2023, che però erano relativi a debiti fiscali già accertati ma non ancora riscossi, per i quali il rapporto superava il 70% (la c.d. “rottamazione” delle cartelle). Il condono più recente, appena introdotto per incentivare l’adesione al Concordato Preventivo Biennale, rappresenta una decisa inversione di tendenza: permette a un evasore, negli esempi presentati, di pagare tra il 5% e il 7% del dovuto. Inoltre, la cifra dovuta dipende primariamente dal valore assoluto del reddito dichiarato: nonostante la base imponibile e l’aliquota applicata siano maggiori per i presunti grandi evasori, cioè i contribuenti con un “voto” più basso nella pagella fiscale (ISA), chi paga percentualmente di meno è chi aveva dichiarato di meno rispetto al reddito effettivo.

* * *

Dal 2001 a oggi sono state introdotte varie misure che regolarizzavano la posizione dei contribuenti in debito con il fisco italiano attraverso un pagamento parziale di quanto dovuto – i cosiddetti “condoni”. In passato, i condoni hanno consentito di aumentare il gettito fiscale nell’immediato, minando però la credibilità del sistema, poiché, premiando gli evasori, incentivavano la reiterazione dei comportamenti irregolari. Nonostante questo, è stato concesso di recente un nuovo condono, inserito nel Decreto Omnibus per favorire l’adesione al Concordato Preventivo Biennale. Questa nota passa in rassegna i principali condoni degli ultimi venticinque anni, ordinandoli in base alla loro generosità.

I condoni dal 2001: una rassegna

Le misure in questione sono state denominate in diversi modi (“scudo fiscale”, “voluntary disclosure”, “rottamazione delle cartelle”), evitando il termine “condono fiscale”, sconveniente dal punto di vista politico.

Nel 2001 il governo Berlusconi II introdusse uno “Scudo fiscale” per il rientro di capitali o investimenti non dichiarati detenuti all’estero, a fronte del pagamento di un’imposta sostitutiva del 2,5%, senza alcuna sanzione amministrativa. Era possibile aderire con garanzia di anonimato, ottenendo dalle banche a cui ci si rivolgeva un certificato da usare come “scudo” in caso di successivi controlli. Lo Scudo garantiva anche un’ampia immunità penale per reati di natura fiscale.[1]

Con la legge di bilancio per il 2003, lo stesso governo Berlusconi II introdusse anche una più ampia sanatoria, che consentiva di regolarizzare debiti tributari relativi a Irpef, Iva e ad altre imposte maturati fino al 31 ottobre 2002.[2] L’imposta sostitutiva da versare per chi aderiva aveva un’aliquota marginale decrescente: 8% fino a 10 mila euro dovuti, 6% da 10 a 20 mila euro e 4% sulla parte eccedente.

Un terzo condono, chiamato anch’esso “Scudo fiscale”, venne introdotto nel 2009 dal Governo Berlusconi IV.[3] Con un disegno simile a quello del 2001, questo permetteva il rientro in Italia di capitali detenuti all’estero e non dichiarati prima del 31 dicembre 2008.[4] Per aderire occorreva pagare un’imposta del 50% sul “rendimento lordo presunto” (come indicava il testo della legge) delle attività finanziarie non dichiarate, calcolato come il 2% annuo per cinque anni. In sostanza, si imponeva un’aliquota alta su una frazione molto piccola del capitale potenzialmente derivato da evasione. Anche questo provvedimento garantiva l’anonimato e l’estinzione di reati penali e tributari associati all’evasione fiscale, purché non vi fossero procedimenti penali già avviati prima della dichiarazione. Le caratteristiche del provvedimento indussero alcuni osservatori a sollevare la questione (peraltro già valida per lo Scudo del 2001) del rischio che gli aderenti “ripulissero” anche capitali derivanti da attività illecite.[5]

Nel 2015, poi, il governo Renzi introdusse la “voluntary disclosure”, successivamente estesa con la c.d. voluntary disclosure-bis nel 2017.[6] Questa misura incentivava i contribuenti ad autodenunciarsi per violazioni fiscali relative ad attività finanziare all’estero o a imposte non versate. In questo caso, a differenza dei condoni precedenti, agli aderenti era richiesto il pagamento dell’intera somma dovuta e senza anonimato. L’incentivo consisteva in uno sconto significativo sulle sole sanzioni amministrative, e l’esclusione da eventuali procedimenti penali qualora l’autodenuncia precedesse l’inizio degli accertamenti.[7]

Lo stesso governo Renzi avviò, nel 2016, la prima di una serie di rottamazioni delle cartelle esattoriali (anche detta “definizione agevolata”).[8] Grazie a questa misura, che riguardava le cartelle esattoriali e, quindi, debiti fiscali di cui l’Agenzia delle Entrate era già a conoscenza ma che non era riuscita a incassare, era possibile saldare debiti con il fisco maturati tra il 2000 e il 2016 senza pagare sanzioni o interessi di mora. Si trattava di uno strumento per accelerare il complicato processo di riscossione di importi evasi e già accertati, chiudendo le pendenze con uno sconto per i contribuenti e abbreviando i contenziosi. I termini per l’adesione furono riaperti più volte, prima con la c.d. rottamazione-bis del governo Gentiloni (2017), poi con la rottamazione-ter del governo Conte I (2018).[9]

Il governo Conte I introdusse nel 2018 anche il “Saldo e stralcio”, relativo anch’esso a cartelle esattoriali esistenti. Il provvedimento permetteva ai contribuenti a basso reddito di pagare una percentuale ridotta del proprio debito fiscale.[10] Dello stesso segno fu la decisione del governo Draghi, nel 2021, di stralciare le cartelle inferiori a 5.000 euro, aperte tra il 2000 e il 2010, per i contribuenti con redditi annui inferiori ai 30.000 euro.[11] Si trattava di una procedura automatica (una peculiarità rispetto ai condoni precedenti), effettuata dall’Agenzia delle Entrate incrociando i dati sul reddito e gli importi dovuti. Il provvedimento si collocava nel contesto economico post-pandemico, ed era pensato per sostenere i soggetti in difficoltà, stralciando debiti considerati difficilmente esigibili.[12]

Sotto il governo Meloni sono stati concessi diversi “mini condoni”.[13] Fra questi, la c.d. Rottamazione-quater, che ha esteso la procedura per regolarizzare i debiti maturati negli anni 2000-2022 (in linea con le precedenti “Rottamazioni”, era richiesto il pagamento dell’intera somma dovuta, senza sanzioni né interessi).

Il “Ravvedimento operoso speciale”, previsto dalla Legge di Bilancio per il 2023, ha permesso poi ai contribuenti di versare gli importi evasi fino al 2021 con sanzioni ridotte, ma dilazionando i pagamenti. Questa dilazione di pagamento non era una novità, ma rappresentava una significativa agevolazione data l’alta inflazione registrata durante il periodo 2021-2022: poiché i debiti con il fisco erano ragionevolmente maturati prima, la dilazione corrispondeva a un ingente sconto su quanto dovuto, al netto dell’inflazione.

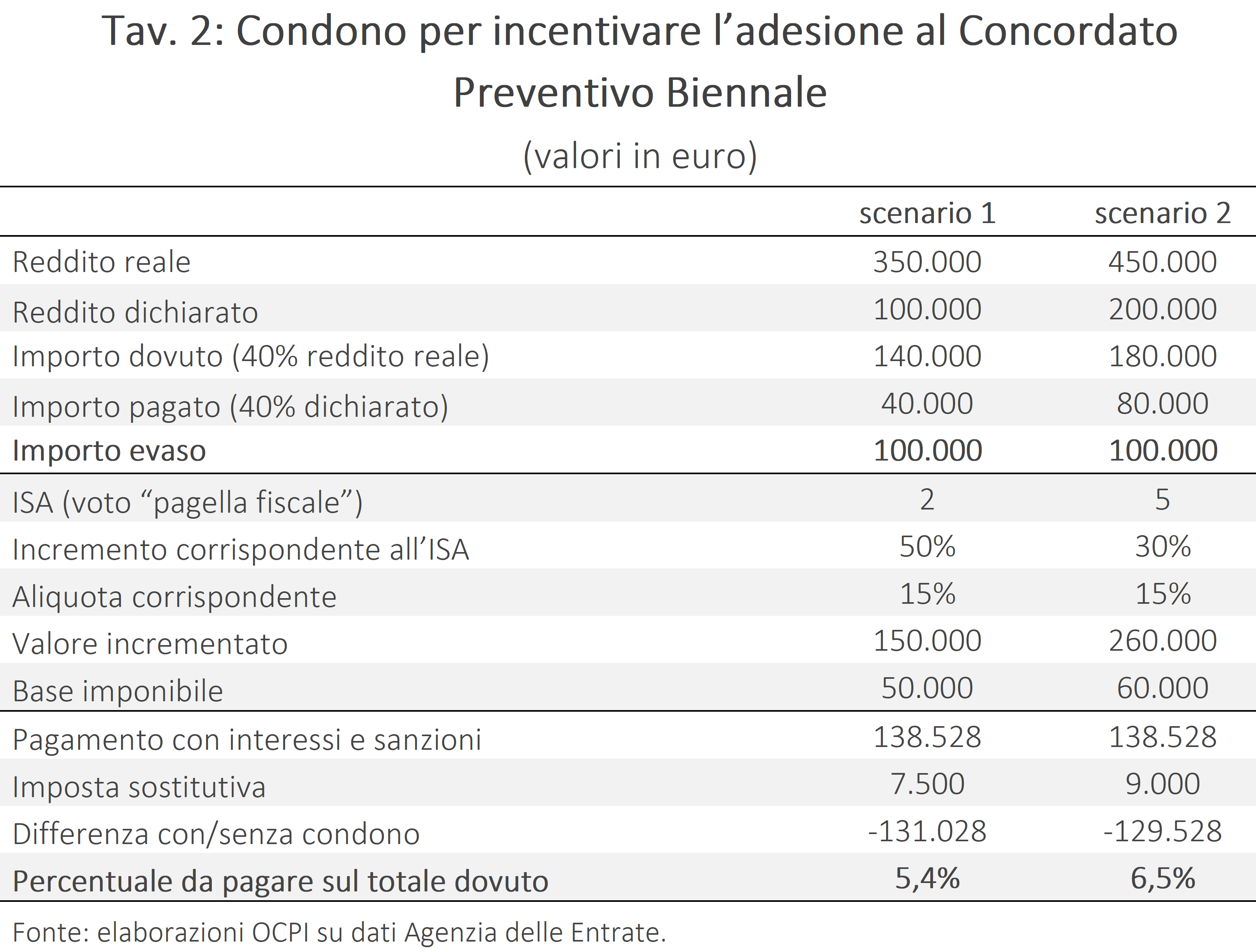

L’ultimo condono risale all’8 ottobre 2024 ed è stato introdotto per incentivare l’adesione al Concordato Preventivo Biennale (CPB).[14] L’importo che deve essere pagato per aderire al condono è il prodotto tra una “base imponibile” e un’aliquota di imposta compresa tra il 10% e 15%, a seconda del “voto” nella pagella fiscale del contribuente, misurato con il c.d. Indice Sintetico di Affidabilità Fiscale (ISA): più il voto è basso, più alta è l’aliquota.[15] Anche la base imponibile dipende dal in voto in pagella: più basso è il voto, più alta è la base imponibile (a parità di altre condizioni). Apparentemente, questo penalizza grandi evasori che dovrebbero avere voti bassi in pagella. Tuttavia, la base imponibile è calcolata moltiplicando il reddito dichiarato per una certa percentuale crescente al decrescere dell’ISA: ne segue che chi dichiarava poco, e quindi evadeva molto, finirà per pagare poco al fisco, nonostante il correttivo per i presunti “cattivi contribuenti” con punteggio basso.[16]

La generosità dei condoni

Per confrontare la generosità relativa dei diversi condoni consideriamo il caso di un debito con il fisco di 100.000 euro generato 3 anni prima dell’anno del condono, derivante da sotto-dichiarazione (Tav. 1). In uno scenario con una imposizione media del reddito che per semplicità assumiamo essere del 40% (indipendentemente dal livello del reddito), questo può corrispondere, per esempio, a un reddito dichiarato di 100.000 euro a fronte di un reddito reale di 350.000 euro: l’evaso equivale alla differenza tra quanto sarebbe dovuto (140.000 euro, cioè il 40% del reddito reale) e quanto effettivamente pagato (40.000 euro, cioè il 40% del dichiarato).[17] Si ipotizza anche che gli interessi di mora ammontino al 4,3% annuo, e che le sanzioni siano il 25% del dovuto.[18] Applicando le condizioni previste dai diversi condoni, l’ultima colonna della Tav. 1 indica la percentuale da pagare rispetto a quanto dovuto comprensivo di interessi e penalità: tanto minore è tale rapporto, tanto maggiore sarà la generosità del condono.

È evidente una netta differenza tra i primi tre provvedimenti – quelli dei governi Berlusconi – e quelli varati dal 2014 in poi, tranne l’ultimo. In particolare, nel caso della sanatoria del 2002 un evasore poteva pagare solo l’1,6% di quanto effettivamente dovuto allo Stato. I condoni del periodo 2014-2023 sono stati molto meno generosi.

Occorre però considerare che questi condoni (tranne quello del 2014) si riferivano a cartelle esattoriali, e quindi a debiti fiscali già accertati dal fisco, per cui applicare sconti elevati sarebbe stato inaccettabile politicamente. Con l’ultimo condono, quello introdotto per incentivare l’adesione al CPB, si torna su valori di pagamento richiesto molto bassi.

La Tav. 2 presenta il dettaglio di come questo pagamento è stato calcolato. L’ipotesi è che il reddito effettivo sia di 350.000 euro (scenario 1, seconda colonna) che, nelle condizioni sopra citate di tassazione media, comporterebbe il pagamento di un’imposta di 140.000 euro. Il reddito dichiarato è invece di 100.000 euro, a cui corrisponde un pagamento effettivo di 40.000 euro. L’evasione è quindi di 100.000 euro. Ipotizzando che il voto nella pagella fiscale sia un buon indicatore per identificare i grandi evasori, l’ISA in questo caso sarebbe basso, supponiamo 2, per cui il reddito dichiarato è incrementato del 50%. L’imposta sostitutiva si calcola usando tale incremento come base imponibile (50.000 euro), su cui si applica un’aliquota del 15%. Aderendo al concordato, il contribuente pagherà quindi 7.500 euro, a fronte di un importo evaso di 100.000 euro e uno dovuto incluse le penalità di oltre 138.000 euro: l’importo pagato è il 5,4% del dovuto.[19]

Ciò detto, se la stessa evasione di 100.000 euro si fosse verificata a fronte di un importo dichiarato più elevato, l’importo pagato sarebbe stato percentualmente più alto (scenario 2, terza colonna). Per esempio, un contribuente che dichiari 200.000 euro su un reddito effettivo di 450.000 evade la stessa cifra ma con una minore percentuale di evasione, e dunque ipotizziamo che abbia un ISA più alto (supponiamo 5). Pur applicando un incremento corrispondente del 30% (invece del 50%), la base imponibile è più alta (60.000 invece di 50.000). A parità di aliquota, l’importo dovuto è di 9.000 euro, cioè il 6,5% del dovuto, valore più alto che nell’esempio precedente, ma comunque basso.

Ne segue che il sistema di aliquote crescenti per i presunti grandi evasori è un correttivo insufficiente, perché non compensa il fatto che al ridursi di quanto dichiarato si riduce la base imponibile e, dunque, la somma dovuta al fisco.

[1] Gli aderenti non potevano essere perseguiti per reati come l’omessa dichiarazione (non aver dichiarato redditi o patrimoni) o l’infedele dichiarazione (aver dichiarato meno del dovuto), sempre nei limiti delle somme o dei beni dichiarati attraverso la sanatoria.

[3] Vedi: Decreto-legge n.78 del 1° luglio 2009, convertito nella legge n. 2012 del 3 agosto 2009 e corretto dal decreto-legge n. 103 del 3 agosto 2009.

[4] Le attività oggetto di rimpatrio includevano denaro, beni mobili e immobili, opere d’arte e altri investimenti non dichiarati.

[5] Vedi M.C. Guerra, S. Giannini, “Un’amnistia di fatto dietro lo scudo fiscale”, Lavoce.info, 20 settembre 2009.

[6] Vedi: Legge n. 186 del 15 dicembre 2014. Per l’estensione, il riferimento è l’art. 7 del D.L. n. 193/2016.

[7] Il governo Renzi, per restringere le future possibilità di evasione, concluse però un accordo con la Svizzera per consentire la sua uscita dalla “black list”, la lista di paesi che in quanto “paradisi fiscali” forniscono poche informazioni sui risparmiatori stranieri.

[8] Vedi: Decreto-legge n. 193 del 22 ottobre 2016, convertito nella Legge n. 225 del 1° dicembre 2016.

[9] Vedi: Decreto-legge 16 ottobre 2017, n. 148, convertito con modifiche dalla Legge 172/2017; Decreto-legge n. 119 del 23 ottobre 2018, convertito nella Legge n. 136 del 17 dicembre 2018.

[10] Rispetto ai provvedimenti simili precedenti, la proporzionalità dell’intervento costituiva una novità: per ISEE fino agli 8.500 euro l’aliquota era il 16%, dagli 8.500 ai 12.500 il 20% e dai 12.500 ai 20.000 il 35% (Legge di Bilancio 2019).

[11] Vedi: Decreto-legge n. 41 del 22 marzo 2021, convertito nella Legge n. 69 del 21 maggio 2021 (Decreto Sostegni).

[12] D. Brucalossi, “Condono delle cartelle esattoriali fino a 5mila euro nella pace fiscale 2021: come funziona”, Fanpage.it, 17 marzo 2021.

[13] Vedi: Legge di Bilancio 2023 (Legge n. 197 del 29 dicembre 2022).

[14] Si tratta della versione emendata del Decreto-legge n. 51 del 10 maggio 2023 (Decreto Omnibus). L’adesione al Concordato è riservata ai titolari di reddito di impresa e reddito da lavoro autonomo. Il CPB consente a chi ne fa domanda di accettare come base imponibile per i successivi due anni una proposta di reddito definita dall’Agenzia delle Entrate. Le imposte per due anni non dipenderanno quindi dal reddito effettivo, ma da quello concordato. L’iniziale adesione al CPB era stata molto bassa per cui il governo ha ritenuto necessario renderla più attraente consentendo a chi aderiva di richiedere il condono di passate evasioni relative al periodo 2018-2022, nei termini riportati nel testo.

[15] L’aliquota è pari al 10% per chi ha un punteggio ISA superiore a 8, 12% per chi ha un punteggio ISA tra 6 e 8, 15% per chi ha un punteggio ISA inferiore a 6; l’aliquota IRAP è fissata invece al 3,9%.

[16] La base imponibile a cui si applicano queste aliquote è costituita dalla differenza tra il valore del reddito dichiarato incrementato da una percentuale crescente al decrescere del ISA e lo stesso reddito dichiarato. L’incremento è del 5% per punteggio ISA pari a 10, 10% per punteggio ISA tra 8 e 10, 20% per punteggio ISA tra 6 e 8, 30% per punteggio ISA tra 4 e 6, 40% per punteggio ISA tra 3 e 4, 50% per punteggio ISA inferiore a 3. Si noti che il testo della legge dice che la base imponibile è la differenza tra il reddito dichiarato e il reddito “incrementato”, il che darebbe ovviamente un valore negativo. Presumiamo una correzione con un successivo intervento normativo.

[17] Sempre per semplicità, nel caso di condoni relativi a capitali detenuti all’estero, assumiamo che: (i) non vi sia alcun rendimento per l’ammontare considerato, e (ii) tutto il capitale detenuto all’estero sia fonte di evasione. Questo potrebbe sovrastimare l’importo dell’evasione perché una parte del capitale detenuto all’estero potrebbe essere relativo ad attività lecite. D’altro canto l’importo evaso potrebbe essere sottostimato perché una parte dell’ammontare evaso potrebbe essere già stata spesa prima di essere depositata all’estero.

[18] Il valore del tasso di interesse di mora riportato nel testo risulta da una media calcolata sugli interessi di mora comunicati dall’Agenzia delle Entrate il 01/10/2009, 01/05/2013, 15/05/2015, 15/05/2016, 15/05/2017, 15/05/2018 e 01/07/2019. Per semplicità, lo stesso tasso di mora è applicato a tutti gli anni.

[19] A parità di reddito reale e somma evasa, un punteggio ISA più alto (cioè una migliore passata “reputazione” come contribuente, secondo l’Agenzia delle Entrate) corrisponde a una cifra più bassa da pagare. Tuttavia, questo correttivo non elimina l’incentivo a dichiarare meno, dato che la somma dovuta è proprio una percentuale di quanto dichiarato.