Gli effetti della flat tax sul gettito regionale

La nota illustra gli effetti della introduzione di una flat tax sulla distribuzione del reddito tra le regioni italiane.

di Giampaolo Galli e Luca Gerotto

12 Agosto 2019

Di tanto in tanto, nel dibattito pubblico, riemerge l’idea, collegata alla cosiddetta “curva di Laffer”, che riduzioni delle aliquote fiscali siano un tale toccasana per l’economia che il gettito complessivo, anziché calare, aumenterebbe. Benché in astratto l‘idea di Laffer poggi su delle basi logiche ragionevoli, spesso ci si dimentica che questa conclusione può valere solo in circostanze molto particolari. Gli studi scientifici disponibili sull’Italia e sugli altri paesi sviluppati vanno chiaramente nella direzione opposta: riduzioni delle aliquote riducono il gettito fiscale. Questo è il consenso pressoché plebiscitario degli economisti. Con riferimento al dibattito italiano attuale, l’indicazione chiara è che la cosiddetta “flat tax” ha bisogno di normali coperture di bilancio in quanto non è in grado di autofinanziarsi.

* * *

Leggenda vuole che Arthur Laffer, economista statunitense e consulente di Ronald Reagan nei primi anni ottanta, abbia esposto per la prima volta la propria teoria attraverso un disegno su un tovagliolo di carta, alla fine degli anni settanta. L’idea è abbastanza semplice: se lo Stato ponesse le aliquote allo zero per cento, allora ovviamente non raccoglierebbe nessuna tassa. Ma lo stesso avverrebbe se lo Stato ponesse un’aliquota al 100 per cento: chi mai lavorerebbe sapendo che il suo reddito, dopo aver pagato le tasse, sarebbe pari a zero? Nessuno. E quindi il gettito dello Stato sarebbe il 100 per cento di nulla. Cioè, appunto, nulla.

A questo punto, tanto varrebbe mettere un’aliquota più bassa, ad esempio al 99 per cento, comunque altissima, ma almeno ci sarebbe un minimo margine di guadagno per il lavoratore. A quel punto, qualcuno lavorerebbe. Probabilmente pochi, ma meglio che nessuno. E quindi il gettito dello Stato sarebbe il 99 per cento del reddito dei pochi che lavorerebbero. Probabilmente poco, ma per quanto poco sarebbe più del nulla garantito da un’aliquota al 100 per cento.

Tutta la logica del ragionamento di Arthur Laffer ruota, appunto, attorno al concetto che quando si analizzano gli effetti di un aumento, o un abbassamento, della pressione fiscale, non si può fare un’analisi “statica” in cui si ipotizza che la variazione della pressione fiscale non abbia effetti sulle scelte delle persone. Al contrario, un aumento delle aliquote indurrebbe le persone a lavorare di meno ed una loro riduzione le indurrebbe a lavorare di più. Analogamente, un aumento delle aliquote incentiverebbe le persone a lavorare in nero, sfuggendo alla tassazione, ed una loro riduzione le incentiverebbe a dichiarare il reddito effettivamente guadagnato.

Il problema è che non sempre è così. Dipende da una lunga serie di fattori, inclusi la tipologia ed il carattere temporaneo o permanente dell’aumento/calo della pressione fiscale.

La riduzione delle aliquote può indurre le persone a ridurre anziché aumentare l’offerta di lavoro

La prima e fondamentale critica alla curva di Laffer discende da una amplissima letteratura che dimostra che a) spesso un aumento delle aliquote induce le persone a lavorare di più anziché di meno, al fine di compensare con un maggiore lavoro la perdita di reddito netto dovuta alla tassa e b) simmetricamente una riduzione di aliquota può indurre le persone a lavorare di meno, anziché di più, perché viene meno l’esigenza di compensare con maggiore lavoro l’effetto di un’imposta più elevata.[1]

Gli economisti hanno sempre saputo, almeno dai tempi di Lionel Robbins,[2] che l’effetto di una riduzione delle tasse sull’offerta di lavoro può essere positivo o negativo a seconda che prevalga l’effetto sostituzione (conviene lavorare di più e avere meno tempo libero dato che il lavoro è più remunerativo) oppure l’effetto reddito (conviene lavorare di meno e avere più tempo libero proprio perché è aumentato il livello del reddito netto). In generale, distillando un’enorme letteratura, sembra si possa dire che la maggior parte degli studi tende a ritenere che gli effetti della tassazione sull’offerta di lavoro siano sostanzialmente trascurabili, in particolare per gli uomini. Secondo Meghir e Phllips (2010) effetti significativi e di segno positivo si trovano a volte per le donne sposate e per le madri sole.[3] In un’autorevole rassegna, Charles Manski sostiene che le conclusioni dei diversi filoni di letteratura sono spesso contradditorie e dunque non è possibile al momento trarre una conclusione certa.[4] Bernd Hayo e Matthias Uhl, dell’Università di Marburg, mediante un sondaggio sulla popolazione tedesca a seguito di una riduzione dell’imposta sulle persone fisiche, trovano che il 59 per cento degli intervistati afferma di essere indifferente rispetto a variazioni delle tasse. Del restante 41 per cento, il 17 per cento afferma di aver ridotto il proprio impegno lavorativo e il 12 per cento di averlo aumentato.[5]

Gli effetti della tassazione possono essere molto diversi se si fa riferimento, ad esempio, all’imposta sulle imprese per il fatto che, a parità di altre circostanze, le imprese tendono a localizzare gli utili nelle giurisdizioni in cui le imposte sono più basse. Ma la curva di Laffer fa riferimento all’imposta personale sui redditi; peraltro a questa teoria si ispirano coloro che vogliono ridurre le imposte sulle persone fisiche (ad esempio, in Italia introducendo la cosiddetta flat tax), sostenendo che l’operazione non abbia bisogno di coperture in quanto sarebbe in grado di autofinanziarsi.

La tassazione è tipicamente inferiore al picco della curva di Laffer

La seconda critica alla curva di Laffer è che anche assumendo che le persone reagiscano come ipotizza Laffer non è affatto detto che la riduzione delle aliquote determini un aumento del gettito.

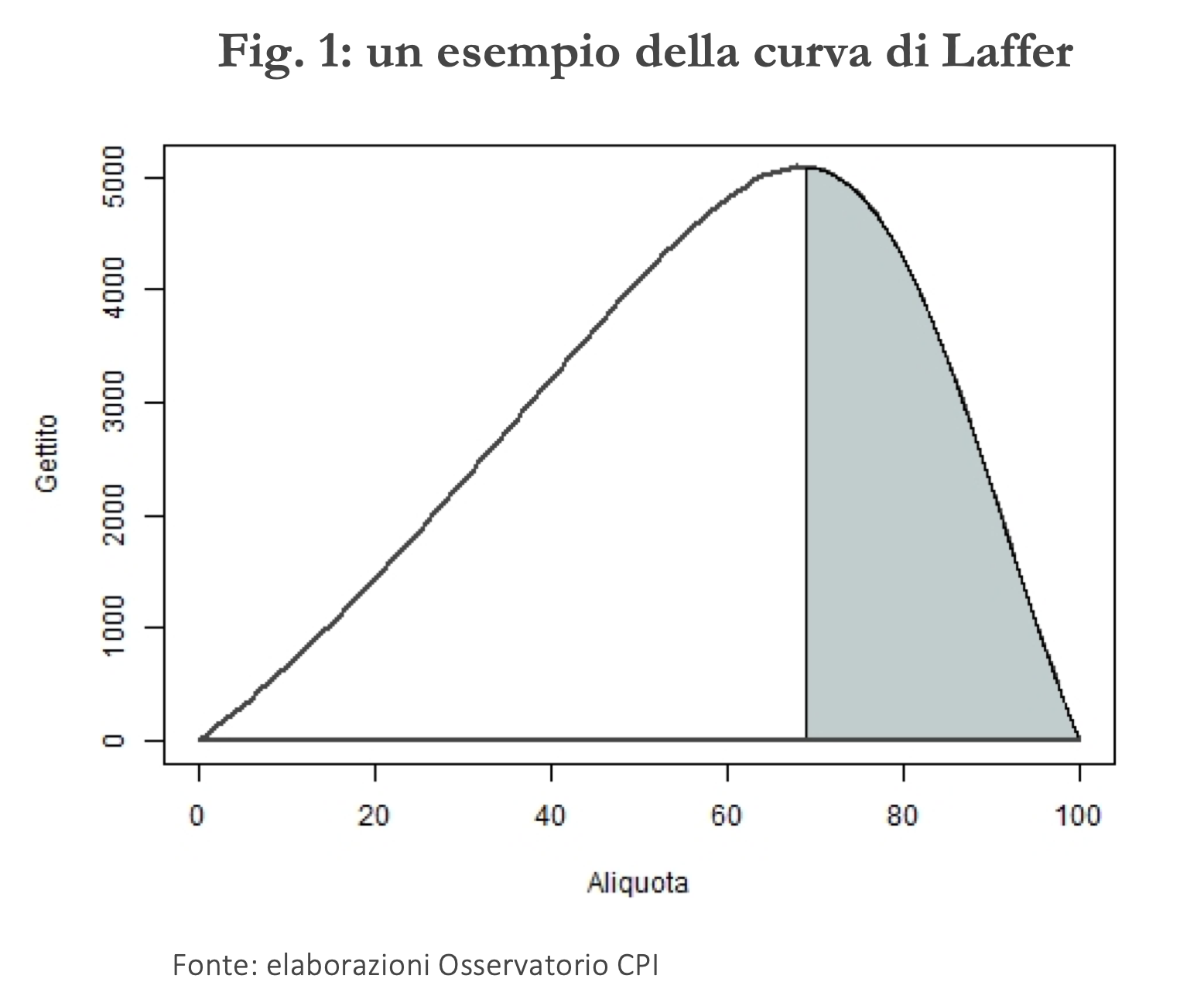

Nella Figura 1 riportiamo un generico esempio di curva di Laffer.[6] Oltre un dato valore (nell’esempio, oltre l’aliquota del 70 per cento), un aumento della tassazione è talmente nocivo per l’economia da ridurre il gettito. Questo significa che, quando la pressione fiscale è troppo alta, lo Stato può a)ottenere un gettito più alto adottando un’aliquota leggermente più bassa e b) ottenere lo stesso gettito con un’aliquota decisamente più bassa. In altre parole, non ha alcun senso per uno Stato porre un’aliquota troppo alta (l’area colorata nella figura), perché andrebbe sia contro i propri interessi che contro gli interessi dei contribuenti.

Il problema si pone nel momento in cui si voglia utilizzare tali conclusioni in un contesto specifico: in altre parole, sempre facendo riferimento alla Figura 1, non si può pretendere di applicare le conclusioni valide per la parte colorata anche per la parte non colorata, “dimenticando” che nella metà di sinistra del modello una riduzione dell’aliquota non riesce a ripagarsi da sola e anzi genera una riduzione delle entrate dello Stato. Quindi, prima di “evocare” Laffer, bisogna capire da che lato della “collina” ci collochiamo: prima o dopo il picco?

Da questo punto di vista, l’opinione della maggior parte degli economisti è che l’attuale tassazione sul lavoro non abbia ancora raggiunto il “picco”. Questa era ad esempio l’opinione, nel 2012, dell’IGM Economic Experts Panel, un comitato composto da quaranta fra i maggiori esperti economici statunitensi, intervistati dall’Università di Chicago.[7] A questi esperti era stato chiesto se un taglio alla pressione fiscale sui redditi negli USA avrebbe fatto crescere il reddito imponibile in misura tale da far sì che il gettito complessivo sarebbe stato più alto che senza il taglio delle tasse in un arco temporale di cinque anni. L’esito è stato quasi plebiscitario: nessuno dei quaranta esperti concordava, il 33 per cento era in disaccordo ed il 38 per cento in forte disaccordo. I commenti degli esperti sono stati variegati: ad esempio, David Autor del MIT di Bostonsosteneva che“non sono a conoscenza di alcuna evidenza nella storia recente in cui un taglio delle tasse abbia fatto crescere il gettito. Mi spiace, Laffer”. Secondo Austan Goolsbee (Chicago): “l’allunaggio c’è stato davvero. L’evoluzione esiste. Un taglio delle tasse fa calare il gettito. La ricerca l’ha dimostrato un migliaio di volte. Può bastare”.Per Kenneth Judd (Stanford): “Ciò non si è verificato in passato. Non c’è ragione per pensare che si potrebbe verificare ora”. Di contro, il più possibilista fra i commenti è stato quello di Darrell Duffie (Stanford), uno dei tre incerti, che riportava come “qui è richiesto un modello. Una tassa più bassa applicata a maggiori guadagni potrebbe alzare o abbassare il gettito, in funzione del livello di crescita”.

Fra gli studi recenti, vi sono quelli di due economisti, Mathias Trabandt e Harald Uhlig, che hanno provato a svolgere alcune analisi quantitative per capire in quale punto della collina (ed in particolare, da quale lato della collina!) si trovano gli Stati Uniti e diversi paesi Europei, fra cui l’Italia.[8] Il loro modello è abbastanza complesso, “di equilibrio generale” nel gergo economico, e cerca di prendere in considerazione più fattori possibile: ad esempio, un aumento della tassazione sul lavoro riduce gli incentivi per le persone a formarsi e far crescere così il proprio “capitale umano”, ed un più basso livello di “capitale umano” a lungo andare rallenta l’economia. Ebbene, Trabandt ed Uhlig concludono che nella maggior parte di questi paesi, Italia inclusa, l’attuale tassazione sul lavoro è largamente inferiore al livello che garantirebbe il gettito massimo.[9] Per cui, per quanto la nostra pressione fiscale si possa reputare alta, questa ci colloca comunque nella parte sinistra della curva di Laffer, quella in cui un taglio delle tasse non si finanzia da solo.

Gli studi analizzati nel New Palgrave Dictionary of Economics collocano al 70% il livello della pressione fiscale oltre la quale un aumento delle tasse è controproducente.[10]

È sbagliato pensare di ridurre le tasse?

Ridurre le tasse può essere la scelta giusta, ma le conseguenze dipendono dal contesto. È possibile, ancorché non certo, che un calo della pressione fiscale favorisca una maggiore crescita dell’economia. Questa era ad esempio l’opinione del già citato dell’IGM Economic Experts Panel: solo l’8 per cento era in disaccordo col fatto che un taglio alla pressione fiscale sui redditi negli USA avrebbe portato ad un PIL più alto di lì a cinque anni. Dei restanti, tolto un 5 per cento di astenuti, il 35 per cento pensava di sì ed il 35 per cento era incerto – per motivazioni simili a quelle che avevamo esposto sopra, legate al fatto che esistono molti tipi di tagli nelle tasse, e non tutti hanno gli stessi effetti. Quindi una riduzione della pressione fiscale, se ben studiata, può avere un effetto benefico sull’economia. Al contempo, se gli economisti sono possibilisti su un effetto benefico di un taglio delle tasse sulle persone fisiche, sono praticamente certi che questo non si ripaghi da solo. Ma il gettito ha uno scopo, cioè sostenere la spesa pubblica. Pertanto, volendo attuare una riduzione delle tasse, quale ad esempio la proposta della cosiddetta flat tax, e volendo evitare di aggravare il debito pubblico, è necessario studiare una riduzione della spesa pubblica. Questo a oggi è il consenso, pressoché plebiscitario, fra gli economisti.

Si noti infine che la teoria della curva di Laffer non ha nulla in comune con la teoria del moltiplicatore Keynesiano: la distinzione è importante perché spesso nel dibattito pubblico si afferma che la riduzione delle tasse avrebbe un effetto positivo sull’economia e, per questa via, sul gettito fiscale, perché “lo Stato lascerebbe più soldi nelle tasche della gente”. Questa teoria, basata sull’idea (keynesiana) che il livello del reddito nazionale sia determinato dalla domanda aggregata, non tiene conto del fatto che l’aumento del gettito generato dalla maggiore domanda retroagisce con segno negativo sulla domanda stessa e dunque sul livello di reddito. Che questa versione della teoria sia errata fu chiaro sin dall’inizio a Paul Samuelson, sicuramente uno dei maggiori interpreti della prima ora di Keynes.[11] L’intuizione che sorregge l’analisi di Samuelson può essere facilmente compresa ragionando per assurdo: se al termine del processo iniziato con una riduzione di aliquote il gettito fiscale aumenta anziché diminuire ciò significa che lo Stato non ha immesso potere d’acquisto nell’economia, ma lo ha sottratto; di conseguenza, il livello della domanda aggregata e dunque del Pil deve essere più basso, il che contraddice l’assunto che la riduzione delle aliquote generi un aumento del Pil. L’analisi di Samuelson (su questo punto) non risulta che sia stata messa in dubbio dai numerosi sviluppi successivi della teoria keynesiana.[12]

[1] Per un’ampia rassegna della letteratura si veda Manski, C (2012), “Identification of Income-Leisure Preferences and Evaluation of Income Tax Policy”, Cemmap Working Paper 07/12, Institute for Fiscal Studies. Ed anche Meghir, C e D. Phillips (2010), “Labour Supply and Taxes”, in T. Besley, R. Blundell, M. Gammie, e J. Poterba (eds.), Dimensions of Tax Design: the Mirrlees Review. Oxford University Press, 202-274.

[2] Robbins, L (1930), “On the Elasticity of Demand for Income in Terms of Effort”,Economica, 29:123-129.

[3] Meghir, C and D Phillips (2010), cit.

[4] Manski C. (2012), “Income tax and labour supply: Let’s acknowledge what we don’t know” Voxeu, 23 agosto 2012.

[5] Hayo, B e Uhl, M (2015). Taxation and labour supply: Evidence from a representative population survey. Journal of Macroeconomics. 45. 10.1016/j.jmacro.2015.05.010

[6] Il modello è alquanto stilizzato: si ignora, ad esempio, che nella maggior parte dei paesi si applicano diverse aliquote marginali alle diverse soglie di reddito, mentre il modello base di Laffer ha un’unica aliquota.

[8] Nel dettaglio: Austria, Belgio, Danimarca, Finlandia, Francia, Germania, Grecia, Gran Bretagna, Irlanda, Italia, Olanda, Portogallo, Spagna e Svezia.

[9] Gli studi di Trabandt ed Uhlig sono uno del 2011 (The Laffer curve revisited, Journal of Monetary Economics 58 (2011) 305-327) e l’altro del 2013 (How Do Laffer Curves Differ Across Countries?, in Alberto Alesina e Francesco Giavazzi (eds.),Fiscal Policy after the Financial Crisis. The University of Chicago Press, 211-249), quindi i dati più recenti che prendono in considerazione sono quelli del 2010. I loro risultati sono comunque applicabili anche alla situazione corrente, dato che il cuneo fiscale attuale non si è discostato di molto da quello dell’epoca.

[10] Fullerton, Don (2008). "Laffer curve". In Durlauf, Steven N.; Blume, Lawrence E. (eds.). The New Palgrave Dictionary of Economics (2nd ed.). p. 839. doi:10.1057/9780230226203.0922.

[11] Samuelson, Paul A., (1940), “The theory of pump-priming re-examined”, The American Economic Review, 492-506.

[12] Si veda al riguardo: Bernardini S., Cottarelli C., Galli G. e Valdes C. (2019), “Reducing Public Debt: The Experience of Advanced Economies over the Last 70 Years”. Disponibile al seguente link: https://papers.ssrn.com/sol3/papers.cfm?abstract_id=3405018

La nota illustra gli effetti della introduzione di una flat tax sulla distribuzione del reddito tra le regioni italiane.

.jpg)

Le spese fiscali IRPEF ammontano complessivamente a 133 miliardi e si concentrano soprattutto sui redditi bassi, con il fine di aumentare la progressività del nostro sistema fiscale. Eliminarle per introdurre la flat tax rappresenterà una sfida difficile.

Questa nota commenta la proposta di introdurre una flat tax in Italia, ossia un'imposta ad aliquota fissa su tutti i redditi a prescindere dal livello di reddito percepito, da applicare a una base imponibile dopo la rimozione di detrazioni e agevolazioni.