Gli effetti della flat tax sul gettito regionale

La nota illustra gli effetti della introduzione di una flat tax sulla distribuzione del reddito tra le regioni italiane.

di Silvia Gatteschi

16 gennaio 2018

Questa nota commenta la proposta di introduzione di una flat tax in Italia, ossia di una imposta ad aliquota fissa su tutti i redditi (da lavoro, da capitale, sulle persone fisiche, sulle imprese), a prescindere dal livello di reddito percepito, aliquota da applicare a una base imponibile dopo la rimozione delle miriadi di detrazioni e agevolazioni varie attualmente esistenti. In alcune versioni la stessa aliquota sarebbe applicata anche all’IVA. La flat tax ha il merito di rendere il sistema più semplice, ma occorre valutarne le conseguenze sul gettito (che solitamente diminuisce) e sul livello di redistribuzione, che potrebbe ridursi.

* * *

In Italia, alcuni partiti politici (Lega, Forza Italia, Energie per l’Italia) hanno proposto l’introduzione di una flat tax. Inoltre una proposta molto dettagliata è stata avanzata dal think-tank Istituto Bruno Leoni (IBL), che l’ha affiancata a una profonda revisione del sistema di sostegno sociale per i meno abbienti[1].

Quali sono i vantaggi di una flat tax?

Il grande pregio della flat tax è quello di rendere il sistema fiscale più semplice e trasparente, riducendone i costi di adempimento. Inoltre l’aliquota di tassazione verrebbe normalmente fissata a un livello tale da ridurre la pressione fiscale, il che potrebbe avere vantaggi aumentando l’efficienza del sistema economico e riducendo l’incentivo all’evasione[2]. Consideriamo separatamente questi aspetti.

a. Semplificazione

Questo è un vantaggio molto importante, soprattutto per un paese come l’Italia dove il sistema di tassazione è molto complesso. Occorre però capire che in paesi come il nostro la complessità della tassazione sui redditi non deriva tanto dall’esistenza di diverse aliquote, ma dalla complessità della base imponibile delle imposte sul reddito. Quest’ultima riflette una pletora di agevolazioni varie (spese fiscali o tax expenditures) che si sono accumulate nel tempo senza seguire un disegno complessivo e che creano distorsioni e disuguaglianze di trattamento tra diversi soggetti di imposta. Il sistema della tassazione sui redditi potrebbe quindi anche essere semplificato mantenendo aliquote diverse per diversi scaglioni di reddito. Ciò detto, l’introduzione di una flat tax potrebbe fungere da catalizzatore per la semplificazione fiscale, finora rivelatasi impossibile nel contesto del sistema attuale.

La complessità delle imposte sui consumi (l’IVA) deriva invece spesso dall’applicazione di diverse aliquote a prodotti diversi, il che genera spesso confusione sull’aliquota da applicare (sulla base di definizioni vaghe delle merceologie di prodotti). In questo caso, quindi, l’unificazione delle aliquote costituirebbe un importante elemento di semplificazione, anche dal punto amministrativo. Le aliquote agevolate (o più elevate di quella standard) sono solitamente giustificate dalla necessità di introdurre un elemento di progressività nella tassazione indiretta, ma comportano un sussidio per gli acquisti di certi prodotti anche dai consumatori abbienti. Meglio sarebbe unificare le aliquote e compensare chi ha reddito più basso con trasferimenti diretti. Tuttavia, le proposte di flat tax avanzate in Italia non sono estese all’IVA, tranne quella dell’IBL, che tuttavia mantiene le aliquote agevolate più basse.

b. Effetti sulla crescita economica

I promotori della flat tax sostengono che questa aiuti la crescita economica in due modi: primo, il minor livello di tassazione renderebbe il sistema economico più efficiente perché ridurrebbe le distorsioni causate dalla tassazione; secondo, la semplificazione del sistema ridurrebbe il costo degli adempimenti burocratici. È difficile quantificare gli effetti della flat tax sulla crescita reale. Pochi studi sono stati condotti a riguardo e i paesi che la hanno adottata sono poco similari al nostro; questi hanno effettivamente registrato un elevato tasso di crescita dopo l’introduzione della flat tax, ma è difficile provare empiricamente la correlazione tra maggiore crescita e nuovo sistema di tassazione. È anche difficile estendere i possibili risultati, relativi ad economie in transizione, a paesi come l’Italia.

Una questione connessa è se una maggiore crescita possa derivare attraverso un terzo canale, ossia la riduzione del grado di progressività del sistema di tassazione. Tale riduzione potrebbe indurre un aumento delle ore lavorate da parte dei lavoratori più qualificati (ad alta produttività quindi) che beneficerebbero maggiormente ella riduzione delle aliquote marginali e della progressività del sistema. Tuttavia, come conclude un recente lavoro del Fondo Monetario Internazionale:

“Non esiste una forte evidenza empirica che mostri che la progressività è dannosa alla crescita…l’evidenza empirica riguardo il legame diretto tra progressività della tassazione e crescita è mista…la maggioranza delle specificazioni [negli studi empirici] non riporta effetti della progressività sulla crescita…Questo risultato non elimina la possibilità di un impatto negativo sulla crescita di sistemi di tassazione estremamente progressivi, come le aliquote di quasi il 100 per cento in Svezia o nel Regno Unito negli anni ’70, ma suggerisce che non ci siano prove chiare che i livelli di progressività visti finora nei paesi OECD siano stati dannosi alla crescita in maniera dimostrabile.”[3]

Detto questo, è possibile che la flat tax porti ad una maggiore crescita partendo da un sistema di tassazione complesso e inefficiente, ma l’incertezza sugli effetti relativi consiglia prudenza, evitando di pensare che la flat tax possa essere “autofinanziata” dai proventi della maggiore crescita.

c. Effetti sull’evasione fiscale

Si sostiene spesso che aliquote di tassazione più basse riducono l’incentivo a evadere in quanto a tasse minori corrisponde un minor vantaggio dall’evasione (data l’avversione al rischio). In realtà se la multa nel caso si sia scoperti è proporzionale alle tasse che si sarebbe dovuto pagare (come è attualmente in Italia), una riduzione di imposta implica una multa minore, che a sua volta potrebbe incoraggiare una maggiore evasione per via della penale inferiore. In casi più complessi e realistici, l’effetto del livello di tassazione sul grado di evasione è ambiguo[4].

Poche ricerche empiriche sono state condotte sugli effetti della flat tax sull’adempimento del dovere fiscale. I risultati disponibili non giungono a chiare conclusioni, tranne che per la Russia dove il grado di adempimento sembrerebbe sia aumentato[5]. In ogni caso, non è chiaro se questo aumento di compliance possa essere legato a un cambiamento comportamentale oppure se sia stato piuttosto causato da altri sviluppi, quali l’aumento nelle procedure di controllo[6].

In conclusione, non è da escludere che una riduzione nel livello della tassazione media e marginale che accompagnerebbe l’introduzione di una flat tax possa portare a una minore evasione, ma non è un effetto su cui si possa contare ex ante, compreso per individuare possibili coperture per il finanziamento dei costi fiscali della flat tax.

Considerando invece altre possibili determinanti dell’evasione, un ruolo fondamentale viene giocato dalla possibilità in sé di evadere[7]: la percentuale di reddito evaso è significativamente maggiore se il contribuente dichiara autonomamente il proprio reddito; nel caso di lavoratore dipendente invece, per il quale una terza parte ne riporta il reddito, il tasso di evasione è molto più basso. Questo comportamento suggerisce che, se tutti i contribuenti fossero indipendenti nelle loro dichiarazioni, il rischio di evasione crescerebbe notevolmente, semplicemente perché la possibilità di farlo aumenterebbe. La proposta della Lega (vedi box), che contempla questa ipotesi, auspica una riduzione dell’evasione grazie all’abbassamento della aliquota e alla semplificazione del sistema, senza tenere però conto dell’effetto che l’abolizione di sostituto di imposta e ritenuta d’acconto potrebbe avere sul reddito dichiarato.

d. Cosa è accaduto al gettito nei paesi che hanno introdotto la flat tax?

In generale gli esempi di adozione della flat tax, spesso accompagnata da un aumento delle deduzioni, provengono dai paesi dell’ex blocco sovietico e dalle regioni balcaniche (Estonia, Lituania, Lettonia, Russia, Ucraina, Slovacchia, Georgia, Romania). In questi paesi, l’introduzione della flat tax ha portato, nonostante l’ampliamento della base imponibile e le risposte comportamentali, una riduzione del livello di entrate rispetto al Pil, tranne che in Russia, Lituania e Lettonia.[8] Questo non significa che la flat tax non abbia ridotto l’evasione. Ma se una riduzione dell’evasione c’è stata, non è stata sufficiente a compensare la riduzione delle aliquote.[9] Consideriamo più da vicino i tre casi in cui il rapporto tra entrate e Pil è aumentato:

In Lituania, l’aumento di gettito è stata conseguenza della scelta del livello di flat tax adottata nel 1994: difatti è stata imposta una aliquota del 33 per cento, la maggiore fra le imposte marginali sul reddito di persone fisiche presenti prima della riforma. Lo stesso vale rispetto alla Lettonia dove, prima della riforma il sistema era regressivo: l’aliquota era del 25 per cento per il primo scaglione e del 10 per cento per i redditi più elevati. Con l’innalzamento di quest’ultima al 25 per cento il gettito si è ovviamente alzato. La tassazione sui redditi da capitali non fu modificata, ma mantenuta al 25 per cento.

L’esperienza russa è quella più interessante. La riforma dell’imposta sul reddito delle persone fisiche, entrata in vigore nel 2001, comportò il passaggio da tre scaglioni di aliquote (12, 20 e 30 per cento, con una aliquota media al 14 per cento) ad una unica al 13 per cento, insieme ad un ampliamento della no-tax area. Nello stesso anno e nei due anni seguenti, le entrare corrispondenti aumentarono al netto dell’inflazione rispettivamente del 26, 21 e del 12 per cento a fronte di aumenti del Pil che, seppure molto elevati, erano notevolmente inferiori (5,0, 4,7 e 7,3 per cento). Conseguentemente, il rapporto tra tale gettito e il Pil è aumentato a partire dal 2001, crescendo di un punto percentuale tra 2000 e 2003 (vedi figura 1). Bisogna però considerare che la riforma comprendeva anche un deciso allargamento della base imponibile, riducendo deduzioni ed esenzioni[10]. Quanto al Pil, non è chiaro in che misura la sua forte dinamica sia stata influenzata dalla flat tax. Probabilmente, l’aumento del prezzo degli idrocarburi ebbe un effetto rilevante (il prezzo del petrolio raddoppiò tra il 1998 e il 2002).

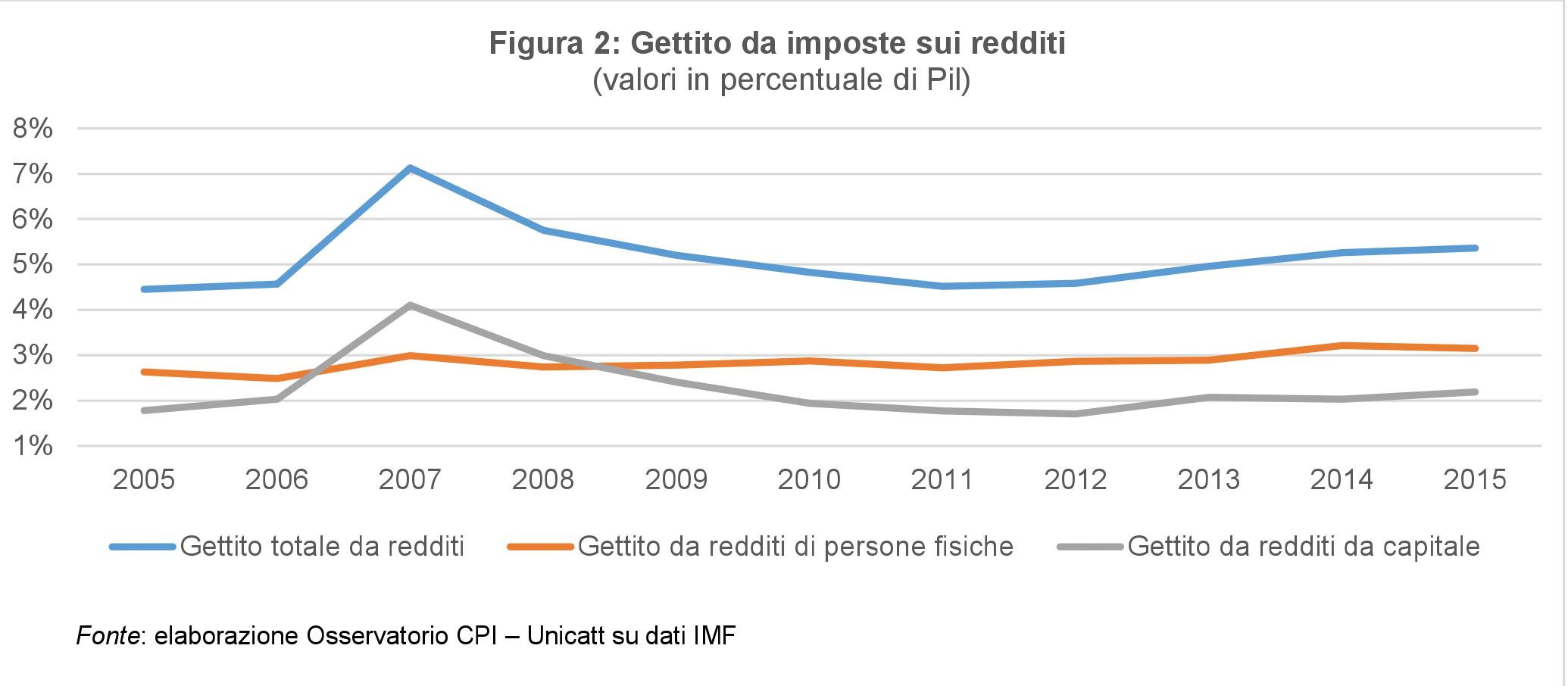

Esperienze successive, in area europea, hanno coinvolto tra gli altri la Bulgaria. In questo paese il gettito è rimasto sostanzialmente invariato: si è passati da un sistema progressivo a tre scaglioni (20, 22 e 24 per cento) con no-tax area ad un sistema di flat tax al 10% nel 2008 (e nel 2007 già la stessa aliquota era stata applicata ai redditi da capitale), eliminando le precedenti agevolazioni fiscali ed introducendo alcune deduzioni molto puntuali e limitate. Il gettito da imposta personale sui redditi è diminuito in percentuale di Pil tra 2007 e 2008[11], per poi mantenersi sufficientemente stabile nel tempo; la percentuale è comunque piuttosto bassa (vedi figura 2): i valori si aggirano intorno al 3 per cento(mentre in Italia il valore degli ultimi anni è stato circa dell’11%). Il gettito totale è invece calato tra 2007 e 2011, per poi cominciare a risalire.

e. Effetto sulla progressività

Una flat tax comporterebbe una riduzione della progressività del sistema di tassazione, anche se una valutazione complessiva dell’effetto della riforma dovrebbe essere valutato anche tenendo conto delle possibili riforme che verrebbero prese sul lato della spesa (nella proposta dell’IBL, per esempio, l’intero sistema di welfare andrebbe rivisto). Valutare le implicazioni di specifiche proposte sul grado di progressività del sistema richiede quindi un’analisi dettagliata delle proposte (si veda il Box 2 per la proposta fatta dall’IBL). Detto questo, l’introduzione di una flat tax spesso comporta uno spostamento della distribuzione del reddito verso i decili più bassi e più alti della distribuzione del reddito (i più “poveri” e i più “ricchi”), a discapito della classe media che non beneficia della diminuzione delle aliquote (più o meno l’aliquota marginale della classe media è simile alla flat tax) e beneficia meno della no-tax area (che beneficia i più poveri)[12]

È comunque utile notare due punti.

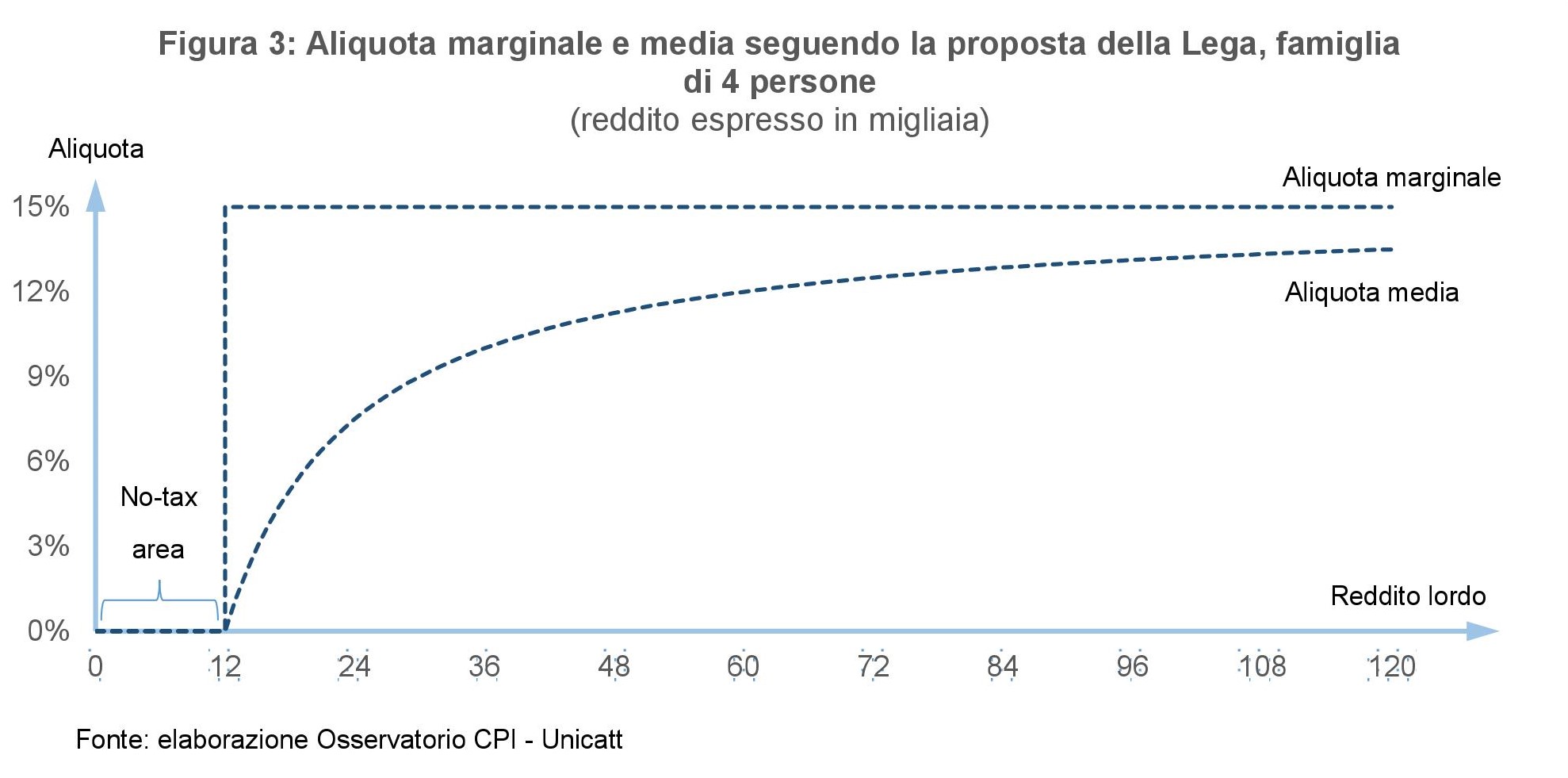

Primo, che anche una flat tax comporta un elemento di progressività se esiste una no-tax area, cioè una esenzione dal pagamento della tassa per la prima parte del reddito: in tal caso, il livello di tassazione media aumenta infatti al crescere del reddito (vedi figura 3).

Secondo, come notato sopra, entro i livelli di progressività attualmente esistenti nei paesi OCSE, non è chiaro che una maggiore progressività comporti disincentivi tali da danneggiare l’economia. Conseguentemente, la scelta sul grado di progressività dovrebbe riflettere essenzialmente motivazioni politiche più economiche.

|

Box 1 - LA PROPOSTA DELLA LEGA[12] |

|

La proposta della Lega prevede una aliquota unica del 15 per cento sul reddito del nucleo familiare, con una deduzione dal reddito imponibile pari a 3000€ per ciascun componente. Inoltre, “la flat tax comporta l’abbandono di tutte le vecchie detrazioni e deduzioni”; al momento, la proposta non comprende ipotesi sul coinvolgimento dei redditi delle imprese, anche se in futuro si lascia aperta la possibilità di applicare una flat tax anche a questi. La stima del costo (ossia del calo di gettito) di questa operazione si aggira intorno ai 40 miliardi secondo le stime della Lega, assumendo un recupero nullo dall’evasione fiscale. Le coperture verrebbero nell’immediato da una ulteriore rottamazione delle cartelle esattoriali (che sarebbe però una tantum) e, nel medio periodo, da un recupero di gettito da maggiore crescita e riduzione dell’evasione. Il sistema prevede inoltre l’abolizione della ritenuta d’acconto e del sostituto d’imposta, prevedendo che “ogni compenso” sia “versato interamente al lavoratore che provvederà da solo poi al pagamento dell'eventuale tassa”. Nel caso quindi, anche i lavoratori dipendenti dovranno adempiere singolarmente al dovere fiscale, con una minore possibilità di controllo da parte dell’erario. |

|

Box 2 - LA PROPOSTA DELL’IBL[13] |

|

La proposta dell’IBL comprende una aliquota unica del 25 per cento che sostituisca tutte le imposte attualmente in vigore (tra cui IRPEF, IRES e IVA) combinato con quel che viene chiamato un “minimo vitale” declinato su base territoriale, ossia un trasferimento monetario per tutti coloro che non raggiungono una determinata soglia di reddito in forma di una imposta negativa, indipendentemente dalla condizione occupazionale del ricevente[14]. Inoltre, la deduzione base sull’imponibile familiare IRPEF sarebbe di circa 7000€ (con una abolizione di tutti i bonus da vedere con favore). La proposta dell’IBL comporterebbe una riduzione delle entrate di 95,4 miliardi; contestualmente, a copertura, prevedrebbe una riduzione delle spese di 64,2 miliardi (data dalla rivoluzione nei trasferimenti assistenziali, come ad esempio l’eliminazione delle prestazioni agli invalidi civili, da sostituire con il minimo vitale) e una spending review aggiuntiva di 31,2 miliardi (la composizione dei risparmi di spesa non viene specificata). Secondo i calcoli dei fautori della manovra, questo pacchetto di riforme avrebbe un effetto distributivo positivo, visti i benefici per chi al momento non gode dei sostegni dello Stato, e in media, una vincita per tutti. I più beneficiati rimarrebbero comunque coloro i quali hanno un reddito compreso o tra i primi tre ventili o gli ultimi tre (quindi i più poveri e i più ricchi). Il generale, secondo le stime dell’IBL, ci sarebbe un miglioramento nel livello di disuguaglianza misurato sulla base di tutti i principali indici, anche se il calcolo però tiene conto solo delle imposte sul reddito, senza considerare invece l’aumento dell’IVA (che può avere effetti regressivi), oppure l’eliminazione delle prestazioni assistenziali[15]. |

[1] La proposta della Lega è descritta nel Box 1; Forza Italia non ha ancora fornito una proposta dettagliata. Energie per l’Italia sostiene la proposta avanzata dell’IBL. Per un’ analisi delle proposte avanzate dai partiti negli anni precedenti, rimandiamo ad un articolo su lavoce.info di Francesco Daveri e Luca Danielli, che stimavano all’epoca una riduzione delle entrate di circa 100 miliardi.

[2] Questo per alcuni commentatori dovrebbe anche fornire un stimolo all’incremento di produttività dei lavoratori; ad esempio, Lamberto Dini e Natale d’Amico vedono con favore la proposta nel loro articolo sul Sole 24 ore del 28 giugno 2017.

[3] “There is no strong empirical evidence showing that progressivity has been harmful to growth…empirical evidence on the direct link between tax progressivity and growth is mixed …most specifications [in empirical studies] yield no effect of progressivity on growth … This outcome does not rule out the possibility of a negative growth impact of extremely progressive tax systems, like the tax rates of nearly 100 percent in Sweden or the United Kingdom in the 1970s, but it suggests that there is no clear evidence that progressivity levels seen since in OECD countries have been demonstrably harmful to growth.” (IMF, Fiscal Monitor, October 2017, p. 13)

[4] Il caso più semplice è quello in cui la scelta sia binaria (o pago completamente le tasse o evado completamente) e la tassazione sia proporzionale. Nel caso in cui le tasse siano pagate il costo per il contribuente è tY, dove t è il livello di tassazione e Y è il reddito. Nel caso in cui le tasse non siano pagate, la penalità nel caso in cui si sia scoperti è, in percentuale delle tasse evase, d e la probabilità di essere scoperti è p, il costo atteso è p(Yt)(1+d). Il contribuente evaderà se Yt>p(Yt)(1+d) che dipende solo dalla probabilità di essere scoperti e dal livello percentuale della penalità, ma non dal livello di tassazione.

Considerando invece la discussione condotta in Allingham e Sandmo (1972), l’evasione fiscale diminuisce se o la probabilità di essere scoperti o la penale aumentano, mentre la relazione tra livello dell’aliquota ed evasione dipendono dall’avversione al rischio. La rilevanza o meno del livello di tassazione dipende in realtà dalle caratteristiche dei costi che devono essere affrontati in caso di evasione, come discusso in Keen, Kim and Varsano (2006). In termini empirici, un recente lavoro del Fondo Monetario Internazionale sui fattori che influenzano l’evasione dell’IVA non trova una significatività del livello dell’aliquota standard dell’IVA sul grado di evasione (International Monetary Fund (2015), Appendix V).

[5] Si veda Gorodnichenko, Martinez-Vazquez e Peter (2009); lo stesso lavoro indica però anche un effetto molto ridotto della flat tax sulla produttività.

[6] Dati a riguardo possono essere trovati in Ivanova, Keen e Klemm (2005).

[7] Kleven et al. (2011) mostrano una approfondita indagine su questo tema.

[8] Si veda a riguardo Keen, Kim e Varsano (2006).

[9] Si noti che anche in questo caso la flat tax potrebbe portare a una riduzione del rapporto tra deficit e Pil se portasse a un aumento della crescita e a una riduzione del rapporto tra spese a Pil.

[10] Si veda l’approfondimento nel IMF Country Report 02/75 (2002).

[11] In una simulazione condotta per la Germania (Fuest, Peichl e Schaefer, 2008), qualsiasi sia la struttura della flat tax considerata (posto che si voglia mantenere il totale delle entrate costante), si osserva un incremento della disuguaglianza del sistema dopo il pagamento delle tasse. Nella simulazione, chi appartiene al decile di reddito più alto trae dei benefici dal nuovo sistema di tassazione a spese delle persone che invece appartengono ad una fascia di reddito medio.

[12] http://www.leganord.org/flat-tax-documento

[13] http://www.25xtutti.it/

[14] Alcune perplessità su questo aspetto della proposta vengono espresse, tra gli altri, da Stefano Toso su lavoce.info, perché non permetterebbe di far fronte a specifiche necessità di bisogno ma costringerebbe tutti a un rimedio “universale”. Questo implicherebbe per altro che anche chi, da disoccupato, non ricercasse attivamente una occupazione potrebbe comunque beneficiarne, aumentando la tentazione di non partecipare al mercato del lavoro.

[15] A riguardo, si veda quanto detto da Baldini e Giannini nel loro articolo per lavoce.info

La nota illustra gli effetti della introduzione di una flat tax sulla distribuzione del reddito tra le regioni italiane.

.jpg)

C'è chi sostiene che riduzioni delle aliquote fiscali potrebbero aumentare il gettito fiscale. Tuttavia, questa conclusione può valere solo in circostanze particolari e gli studi sull'Italia mostrano che riduzioni delle aliquote riducono il gettito.

.jpg)

Le spese fiscali IRPEF ammontano complessivamente a 133 miliardi e si concentrano soprattutto sui redditi bassi, con il fine di aumentare la progressività del nostro sistema fiscale. Eliminarle per introdurre la flat tax rappresenterà una sfida difficile.