L’Unione Europea e le eccessive differenze nella tassazione dei profitti tra paesi

di Osservatorio CPI

16 maggio 2020

Nell’Unione Europea alcuni piccoli paesi attuano politiche fiscali aggressive a scapito di altri. Il fatto di essere piccoli consente loro, in un mercato comune, di attirare molti investimenti con una tassazione favorevole, perdendo poco gettito rispetto a quanto recuperato con politiche fiscalmente aggressive. È quindi necessario imporre un sistema di regole che renda più omogenea la legislazione fiscale in modo da non distorcere l’allocazione delle risorse all’interno dell’Unione.

* La nota è stata ripresa da Fanpage in questo articolo del 16 maggio 2020.

* * *

I paesi fiscalmente aggressivi dell’Unione Europea

Per permettere un efficiente funzionamento del mercato comune l’Unione Europea ha armonizzato diversi aspetti della tassazione dei consumi e della raccolta dei capitali.[1] Forti differenze invece rimangono nella tassazione dei redditi, in particolare in quella dei redditi delle società sulle quali alcuni paesi impongono regimi più accomodanti rispetto ad altri. Ciò consente ad alcuni paesi di praticare regimi di tassazione particolarmente favorevoli. La Commissione li classifica come “paesi fiscalmente aggressivi”, ma questo non ha nessuna conseguenza pratica, se non attraverso un generico processo di “name and shame”.[2]

Si tratta di Olanda, Cipro, Malta, Ungheria, Lussemburgo e Irlanda.[3]

I benefici concessi alle società da questi paesi prendono diverse forme:

- l’aliquota di tassazione societaria può essere molto bassa: Cipro e Irlanda hanno un’aliquota del 13 per cento e l’Ungheria del 9 per cento (Tav. 1). Si consideri che Italia, Francia e Germania hanno aliquote rispettivamente del 28, 34 e 30 per cento.

- trattamenti specifici (tax ruling) possono essere accordati alle multinazionali. Si tratta di lettere di patronage tramite le quali una multinazionale concorda con un paese il trattamento fiscale da ricevere per un certo periodo. Negli ultimi anni molti tax ruling sono finiti sotto indagine da parte della Commissione Europea come nei casi di Starbucks (2007) per l’Olanda, di FCA (2012) e Amazon (2003) per il Lussemburgo e il caso più noto di Apple per l’Irlanda, dove quest’ultima faceva pagare all’azienda di Cupertino solo lo 0,005 per cento degli utili registrati nel 2014.[4]

- deduzioni possono ridurre la base imponibile e detrazioni possono ridurre le tasse effettivamente dovute. Secondo lo studio “Corporate Tax Haven Index 2019” del Tax Justice Network, le aliquote statutarie che ogni paese dichiara in alcuni casi differiscono fortemente dall’aliquota realmente applicata per effetti di deduzioni, detrazioni, e applicazione dei tax ruling (Tav. 1). I paesi piccoli sono quelli che riducono maggiormente le aliquote, a volte azzerandole.

- la tassazione può essere ridotta tramite trattati stipulati con altri Stati che, nel tentativo di evitare doppie tassazioni, finiscono per non applicarne alcuna.

In presenza di forti differenze nelle aliquote effettive di tassazione, è forte l’incentivo a spostare artificialmente i profitti nei paesi a bassa tassazione attraverso pianificazioni fiscali aggressive (vere e proprie pratiche di elusione) da parte delle multinazionali, per esempio usando pratiche di “transfer pricing” (transazioni all’interno di un gruppo multinazionali a prezzi fittizi). Queste pratiche sono poi facilitate dalla possibilità che alcuni paesi danno, per esempio Malta, nel concedere la residenza fiscale senza che vi sia una reale attività economica nel paese.

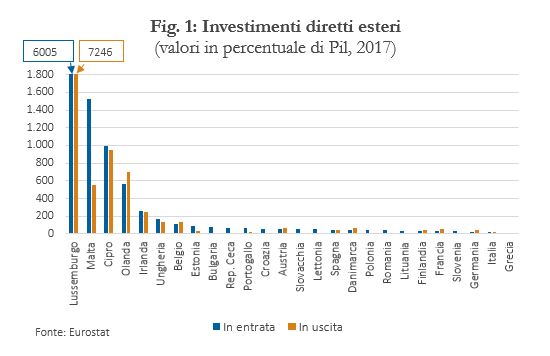

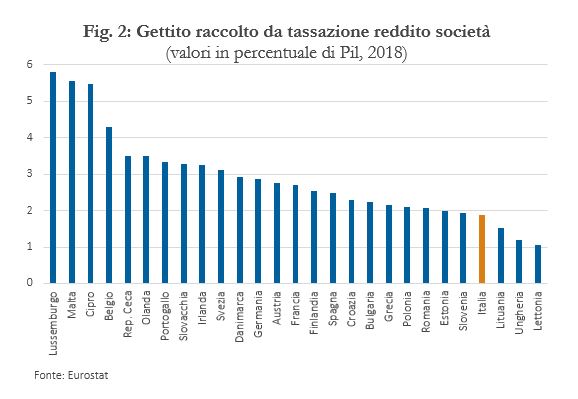

Un indicatore che può essere utilizzato per evidenziare la presenza di pianificazioni fiscali aggressive in un paese è il livello degli investimenti diretti esteri (IDE), quando questi siano particolarmente anomali e non spiegabili altrimenti. Il Lussemburgo ha, per esempio, uno spropositato afflusso di investimenti esteri (Fig. 1). Anche gli altri paesi considerati dall’UE come praticanti politiche fiscali aggressive hanno livelli elevati rispetto agli altri paesi. Un altro indicatore è il gettito dell’imposta sulle società in percentuale del Pil. Anche in questo caso ai primi posti stanno paesi con politiche di tassazione aggressiva (Fig. 2).

Politiche fiscali disallineate e pianificazione fiscale aggressiva delle multinazionali portano a grosse perdite di basi imponibili per molti paesi. Secondo Zucman et al., nel 2019 l’Italia avrebbe perso quasi 24 miliardi di dollari (il 19 per cento dei ricavi dalla tassazione delle multinazionali), a causa di paradisi fiscali e paesi fiscalmente aggressivi.[5] Di questi 24 miliardi, 21 sarebbero andati a paesi UE (Tav. 2).

Misure per risolvere il problema

Per tutte le tasse, comprese quelle sui redditi, l’Unione Europea ha emanato la direttiva contro l’elusione che è entrata in vigore nel 2019 e che ha come obiettivo quello di introdurre i presupposti per l’armonizzazione della base imponibile della tassazione delle società, aumentare il coordinamento a livello europeo e incrementare la trasparenza informativa.[6] La direttiva è stata implementata a livello nazionale da ogni Stato attraverso le proprie leggi, ma in alcuni paesi ha raggiunto risultati modesti, mentre in altri si dovrà aspettare alcuni anni per valutare i risultati. In ogni caso, interventi per ridurre l’elusione non rimuovono la causa dell’elusione, ossia le profonde differenze nelle politiche di tassazione dei profitti. Queste andrebbero rimosse o almeno ridotte.

Alcuni sostengono che la concorrenza nell’attirare investimenti che i paesi possono fare attraverso tagli della tassazione sui profitti è salutare perché incentiva una sana gestione della spesa pubblica. Non è così in presenza di forti diversità nella dimensione dei paesi all’interno di un mercato comune. Infatti, paesi piccoli hanno un vantaggio nell’abbassare la propria tassazione in quanto la piccola perdita di gettito sui profitti delle società già operanti nel paese dovuta al calo della tassazione è più che compensata dall’afflusso di investimenti dal resto del mercato comune.[7] Di conseguenza, paesi di piccole dimensioni non hanno neppure la necessità di avere una spesa efficiente per attirare investimenti. Armonizzare la tassazione delle imprese permetterebbe invece di creare un vero “level playing field” europeo, un mercato unico dove gli investimenti vengono allocati sulla base di motivazioni economiche e non di distorsioni causate dalla possibilità per alcuni paesi di condurre una concorrenza sulle tasse in quanto piccoli.

|

Tav. 1: Aliquote statutarie e aliquote effettive

|

|

|

Aliquota statutaria

|

Aliquota più bassa applicata

|

Divergenza percentuale

|

|

Austria

|

25

|

25

|

0

|

|

Belgio

|

30

|

2,958

|

-90

|

|

Bulgaria

|

10

|

10

|

0

|

|

Cipro

|

13

|

0

|

-100

|

|

Croazia

|

18

|

18

|

0

|

|

Danimarca

|

22

|

22

|

0

|

|

Finlandia

|

20

|

20

|

0

|

|

Francia

|

34

|

34,4

|

0

|

|

Germania

|

30

|

22,83

|

-23

|

|

Grecia

|

29

|

29

|

0

|

|

Irlanda

|

13

|

0,005

|

-100

|

|

Italia

|

28

|

26,9

|

-3

|

|

Lituania

|

15

|

15

|

0

|

|

Lussemburgo

|

26

|

0,3

|

-99

|

|

Malta

|

35

|

5

|

-86

|

|

Olanda

|

25

|

2,44

|

-90

|

|

Polonia

|

19

|

19

|

0

|

|

Portogallo

|

32

|

30

|

-5

|

|

Rep. Ceca

|

19

|

19

|

0

|

|

Romania

|

16

|

16

|

0

|

|

Slovacchia

|

21

|

21

|

0

|

|

Slovenia

|

19

|

19

|

0

|

|

Spagna

|

25

|

25

|

0

|

|

Svezia

|

22

|

22

|

0

|

|

Ungheria

|

9

|

9

|

0

|

|

Fonte: Tax Haven Index 2019

|

|

|

|

Tav. 2: Profitti elusi e ricavi da tasse non realizzati dall'Italia

(dove non indicato, valori in milioni di dollari)

|

|

|

Profitti elusi

|

Ricavi da tasse persi

|

Ricavi da tasse persi*

|

|

Da paesi europei con politica fiscale aggressiva

|

20.949

|

6578

|

16

|

|

di cui:

|

|

|

|

|

Belgio

|

2.085

|

655

|

2

|

|

Cipro

|

8

|

2

|

0

|

|

Irlanda

|

5.141

|

1.614

|

4

|

|

Lussemburgo

|

9.641

|

3.027

|

8

|

|

Malta

|

663

|

208

|

1

|

|

Olanda

|

3.410

|

1.071

|

3

|

|

Da paradisi fiscali fuori UE

|

3.048

|

957

|

2

|

|

di cui:

|

|

|

|

|

Svizzera

|

2.177

|

684

|

2

|

|

Altri paesi fuori UE

|

871

|

273

|

1

|

|

Totale

|

23.997

|

7.535

|

19

|

|

*valore in percentuale dei ricavi da tassazione sulle multinazionali

|

|

Fonte: “The missing profits of nations”, Torslov, Wier e Zucman, Nber

|

[2] Esistono invece conseguenze più forti per paesi definiti come “paradisi fiscali” o, più precisamente, paesi “non cooperativi a fini fiscali”. Si tratta di otto paesi tutti extra-UE: Samoa americane, Figi, Guam, Oman, Samoa, Trinidad e Tobago, Isole Vergini e Vanuatu. Questi paesi sono ritenuti dei paradisi fiscali sulla base di tre criteri: livello di trasparenza fiscale, cioè adesione al sistema di scambio di informazioni a fini fiscali, equa imposizione, cioè un livello di tassazione coerente con l’afflusso di investimenti nel paese rispetto all’attività economica reale, e un’aliquota dell’imposta su società pari a zero.

[5] Vedi “The missing profits of nations”, Torslov, Wier e Zucman, Nber, 2018.

[7] Vedi “Are small countries leaders of the European tax competition?”, Chatelais e Peyrat, Centre d’Economie de la Sorbonne, 2008.