Alitalia: una storia di perdite e interventi statali

di Carlo Valdes

10 dicembre 2018

Alitalia nella sua storia ha ricevuto ampio sostegno economico dallo Stato da cui, in alcune occasioni, è direttamente dipeso il mantenimento in vita della società.

- Tra il 1974 e il 2016 la compagnia ha accumulato perdite per 9 miliardi.

- Dal 1974 a oggi lo Stato ha speso per Alitalia 10,6 miliardi.

- Di questi 10,6 miliardi, quasi la metà sono stati spesi negli ultimi dieci anni, cioè dopo la privatizzazione del 2008. Ciò evidenzia bene come il rapporto tra la compagnia e lo Stato non si sia affatto interrotto dopo la privatizzazione.

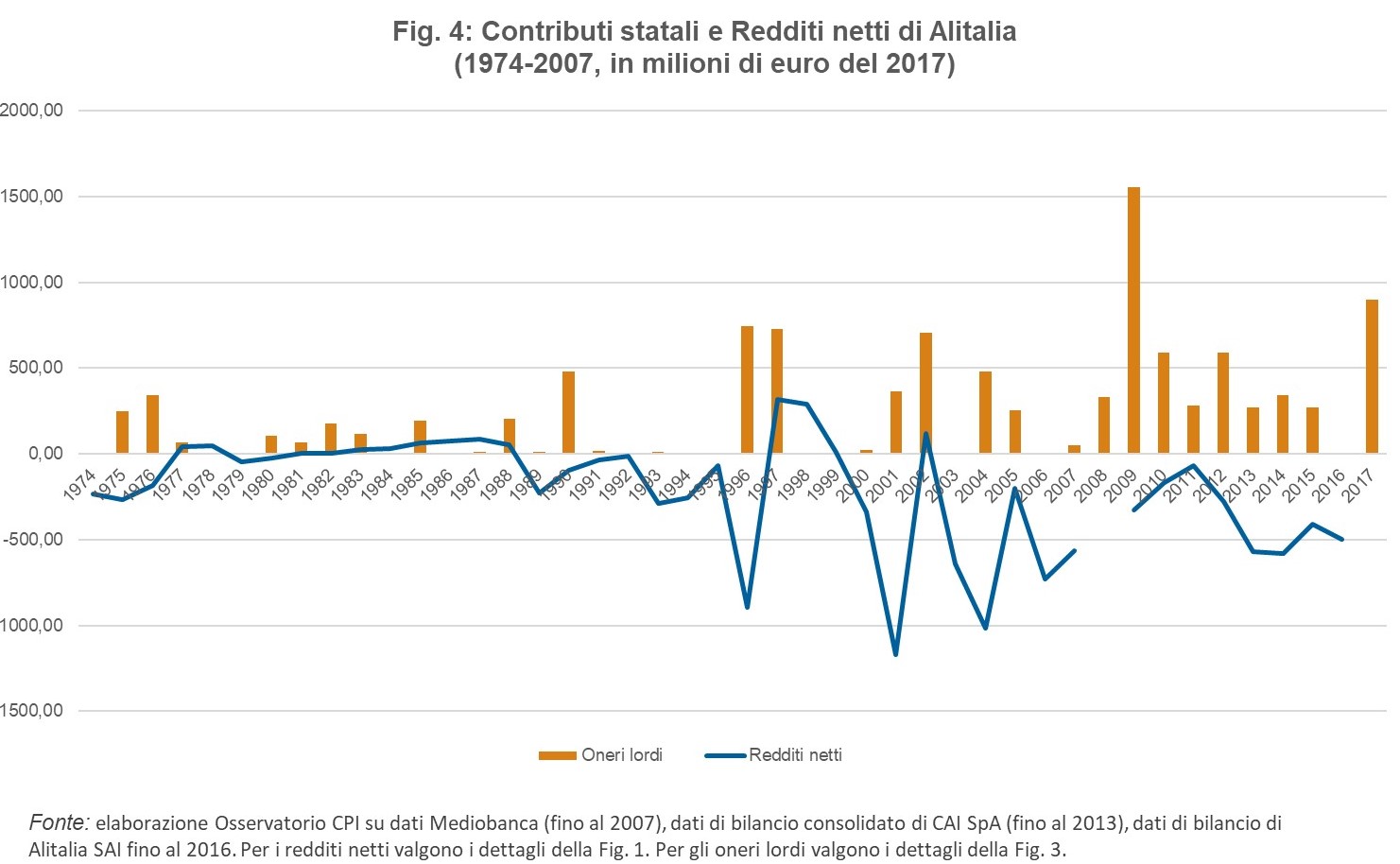

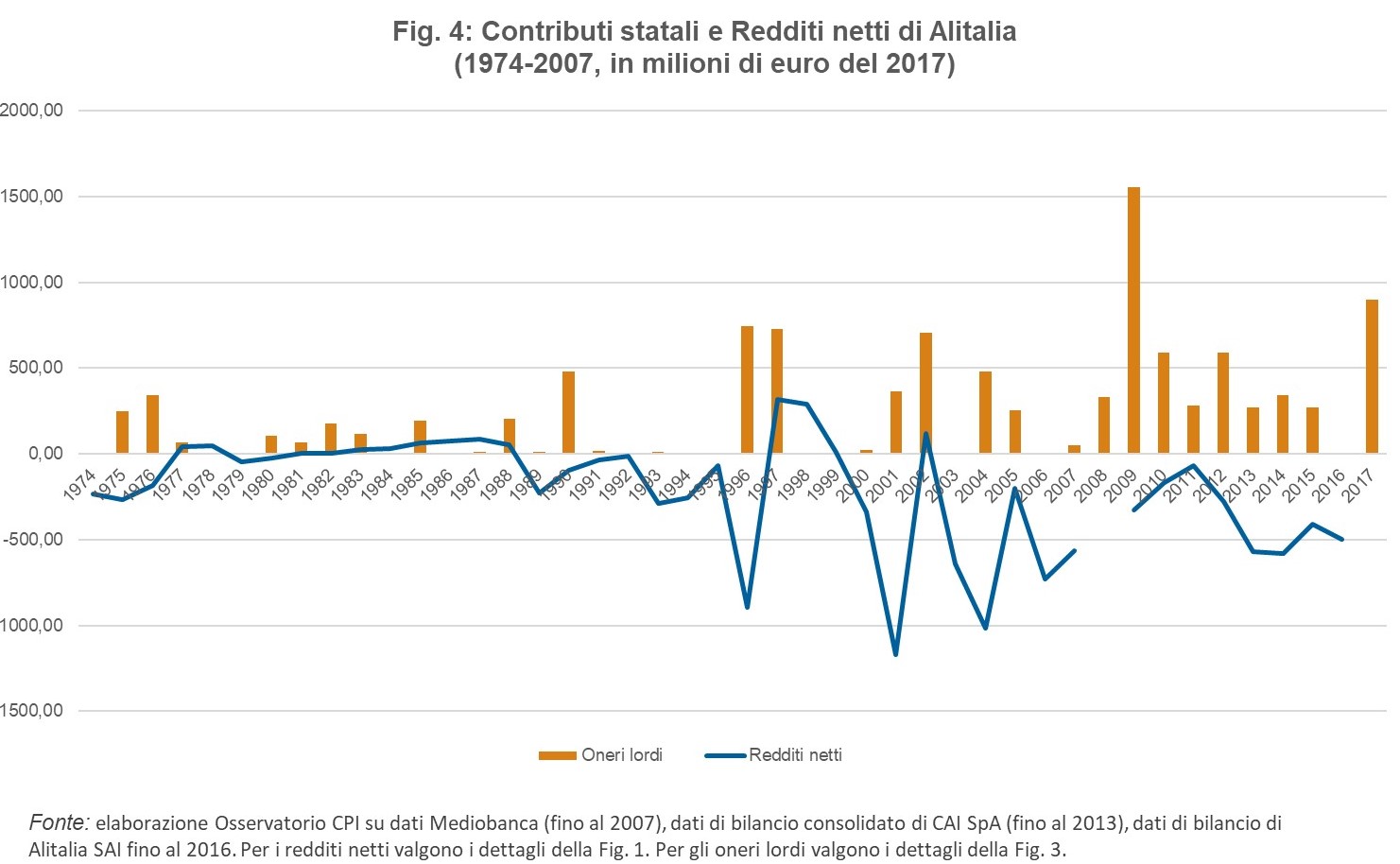

- Tutti gli anni in cui la compagnia ha registrato utili sono stati accompagnati o anticipati da interventi statali.

* * *

Alitalia nella sua storia ha ricevuto ampio sostegno economico dallo Stato da cui, in alcune occasioni, è direttamente dipeso il mantenimento in vita della società. Tuttavia, agli interventi pubblici nella compagnia non sembra essere mai seguito un miglioramento strutturale della capacità della stessa di competere nel mercato. In questa nota ci occuperemo principalmente di capire quanto denaro pubblico sia stato speso per Alitalia e quale debba essere il ruolo dello Stato nel futuro della compagnia.

Tuttavia, prima è utile ripercorrere brevemente la storia della partecipazione pubblica nella società e analizzare la serie storica dei risultati d’esercizio.

La storia delle partecipazioni pubbliche in Alitalia

Dalla nascita nel 1946 fino al 2008, il controllo della società è rimasto nelle mani dello Stato (tramite l’Iri, il Ministero delle partecipazioni statali o il MEF). La partecipazione pubblica non è però rimasta sempre stabile, ma è stata gradualmente ridotta: il controllo è stato sostanzialmente totalitario fino al 1985, anno in cui la partecipazione statale è scesa all’84,1 per cento del capitale ordinario1. Nel 1998 la partecipazione è stata ulteriormente ridotta al 53 per cento.2 Dopo il passaggio di consegne dall’Iri al Mef nel 2000, la partecipazione è aumentata fino al 62,4 per cento nel 2002 per poi essere nuovamente ridotta al 49,9 per cento nel 2005.

Nel 2008, dopo risultati disastrosi e un prestito ponte per garantire la continuità aziendale, il governo ha varato alcuni interventi orientati a far ammettere la compagnia all’Amministrazione Straordinaria e individuare possibili acquirenti.3 Così, nel dicembre 2008 la good company (cioè il marchio e i principali asset aziendali) è stata comprata da CAI Compagnia Aerea Italiana, una cordata di imprese molto eterogenee tra loro che determinava di fatto la privatizzazione dell’azienda, mentre la bad company (cioè tutto ciò che non è stato acquisito da CAI), è rimasto in amministrazione straordinaria.4 La nuova proprietà non è riuscita a risollevare le sorti dell’azienda e nell’agosto 2014 viene concluso con Ethiad un accordo che ridurrà la quota di CAI al 51 per cento (in questa occasione entra nel capitale di CAI anche lo Stato, tramite Poste Italiane con una quota del 2 per cento), e Ethiad a detenere il restante 49 per cento. L’ingresso di Ethiad si è rilevato comunque insufficiente per risollevare l’azienda, che si è trovata nuovamente sull’orlo del fallimento nel 2017.

Nel maggio 2017 la società viene messa in Amministrazione Straordinaria sotto la guida dei commissari Gubitosi, Laghi e Paleari e il governo accorda un nuovo prestito ponte di 900 milioni destinato a tenere in piedi l’operatività dell’azienda, consentirne il risanamento e avviare la raccolta delle offerte dei compratori interessati. Il prestito ponte (che originariamente aveva scadenza per il 30 settembre 2018 ed è stato prorogato), dovrà essere restituito entro il 15 dicembre 2018, data entro la quale dovrà anche essere conclusa l’operazione di cessione dell’azienda. Tuttavia, da fonti di stampa sembra che il governo intenda estendere il prestito a giugno 2019.

Le performance di Alitalia nella storia

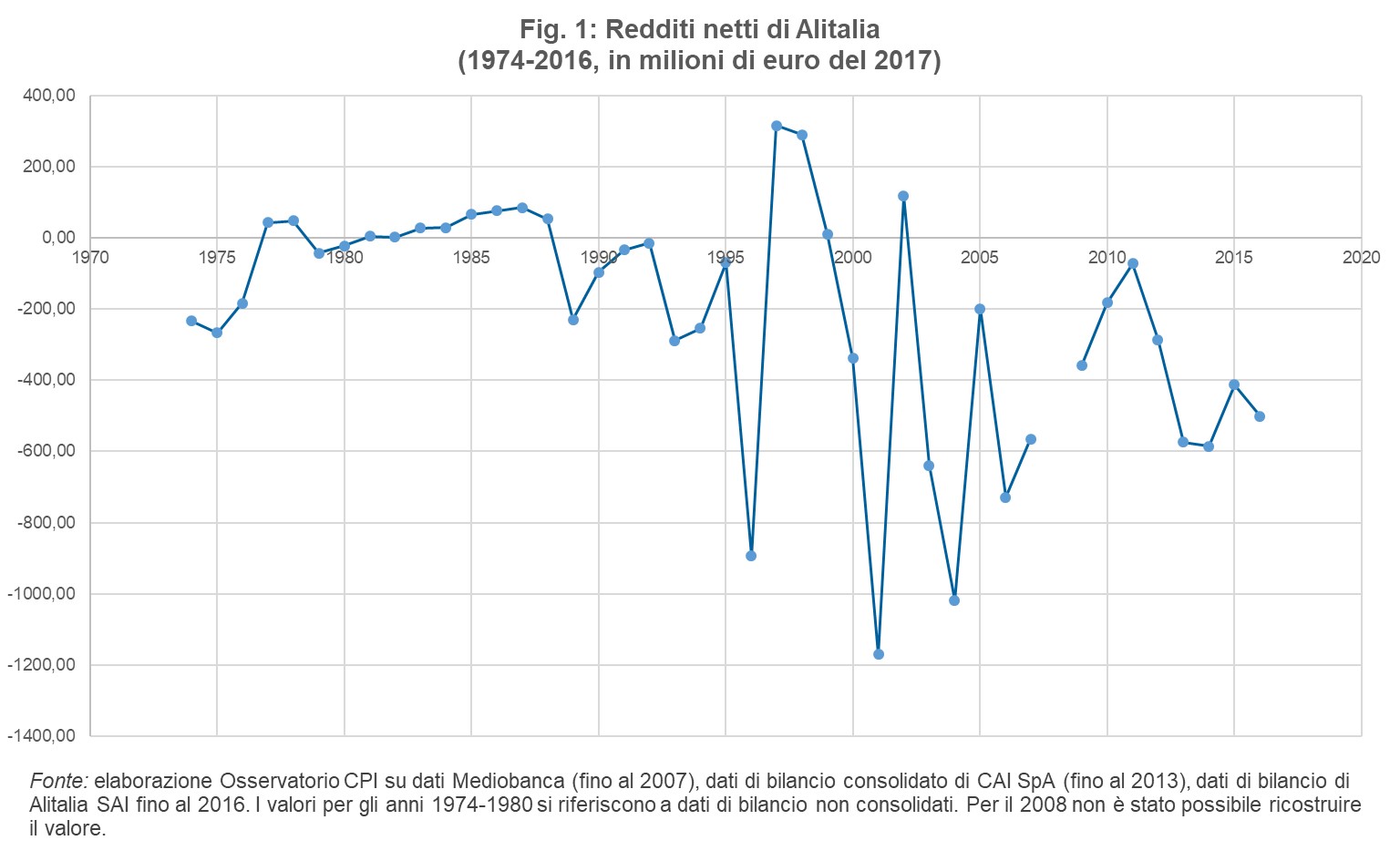

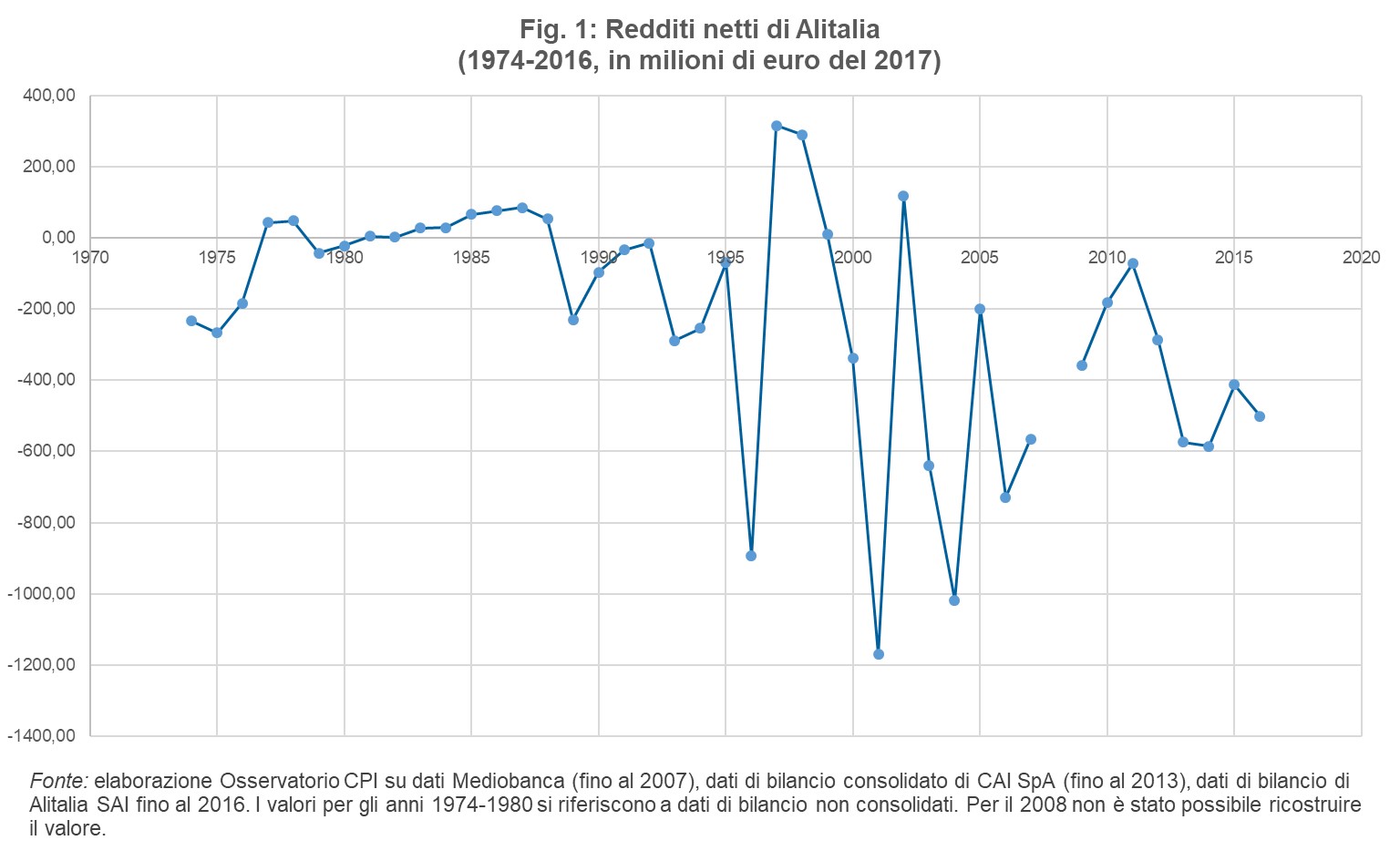

Il problema della redditività negativa della compagnia può essere definito “patologico” da molti anni. Ricostruendo la serie storica dei redditi d’esercizio (con i dati disponibili che risalgono fino al 1974) si osserva che il definitivo declino della compagnia è cominciato oltre venti anni fa (Fig. 1).5

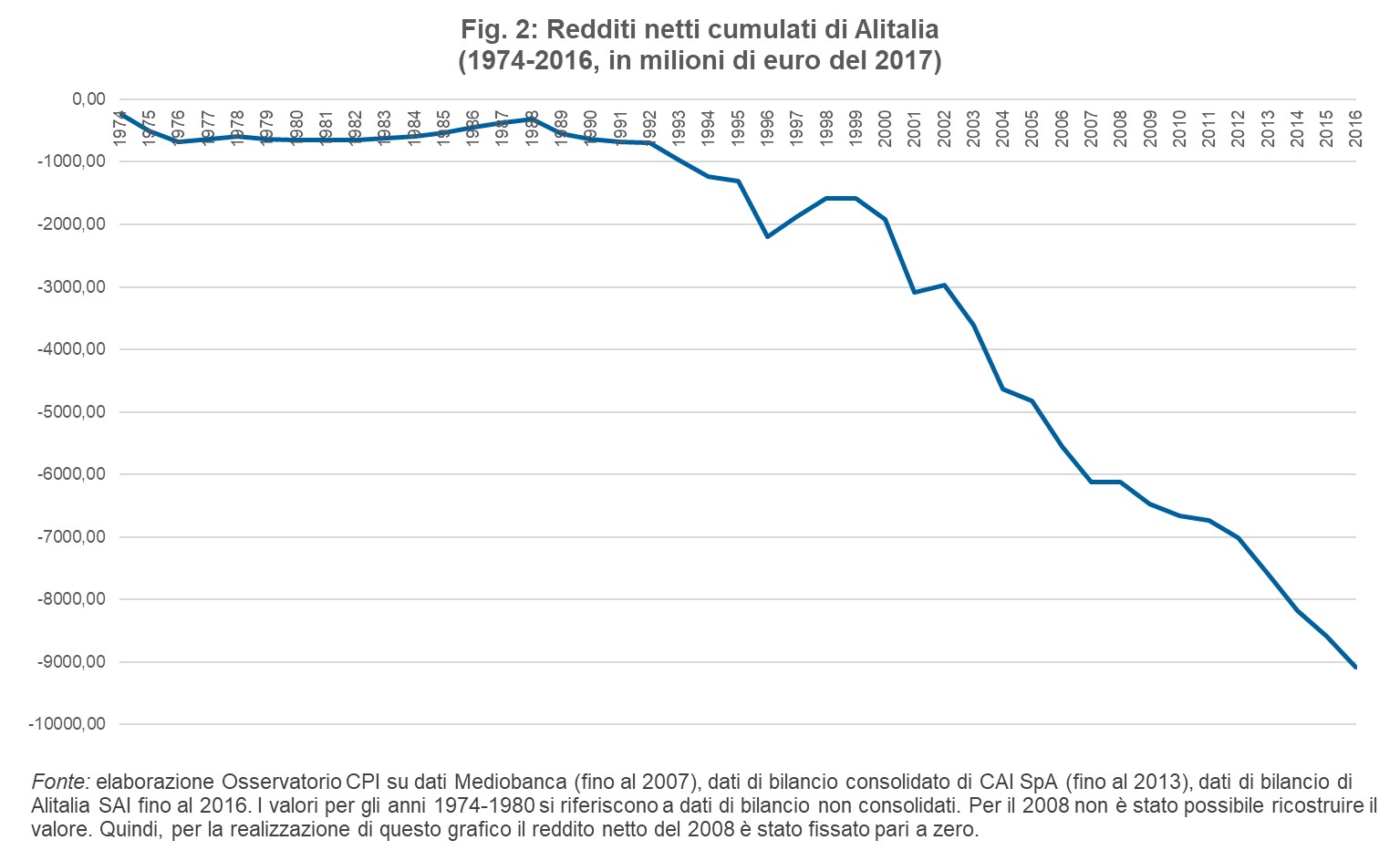

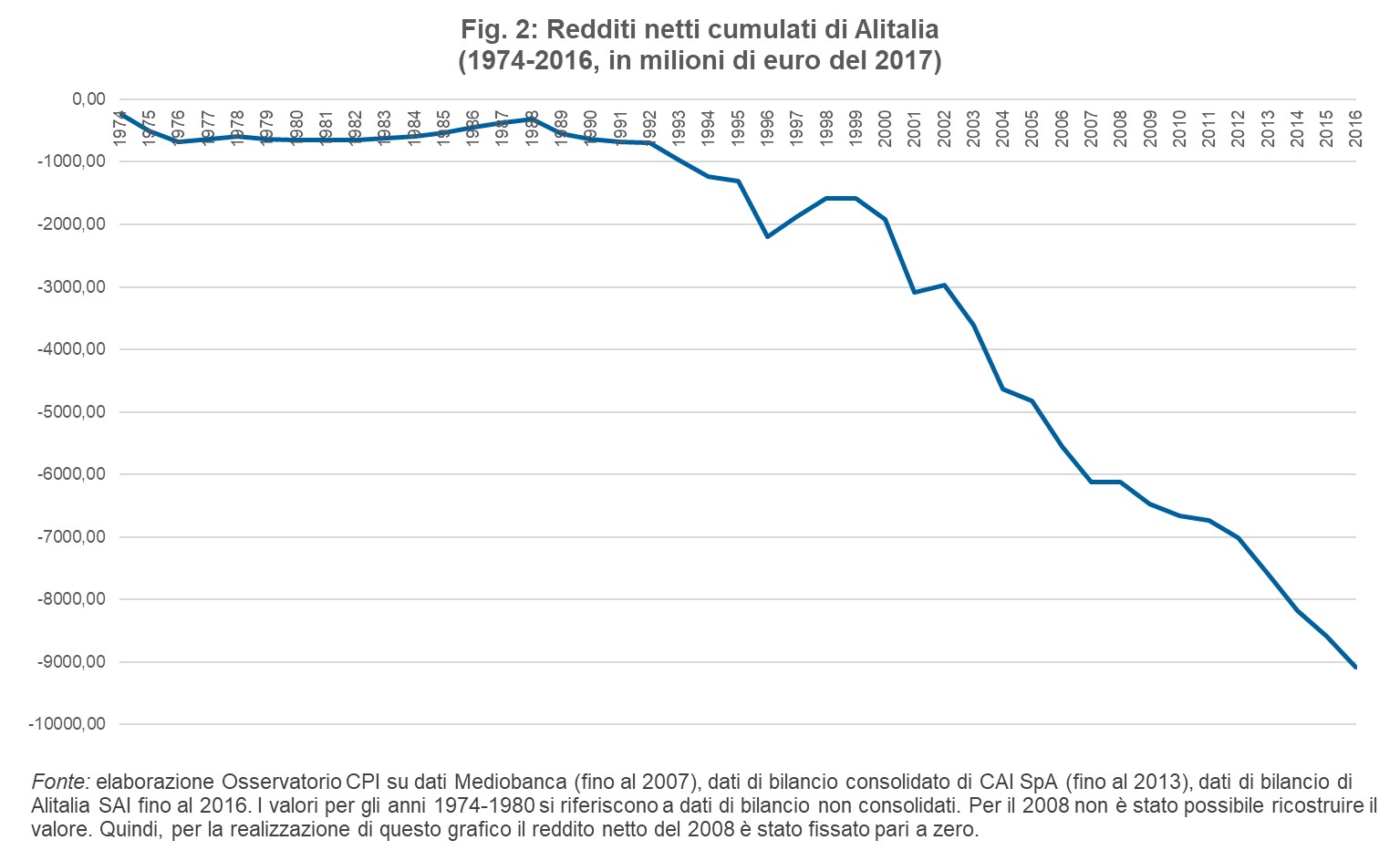

Partiamo dal 1974. Dopo alcuni risultati negativi nel triennio 1974-1977, la redditività della compagnia è rimasta positiva e stabile per quasi tutti gli anni ‘80 anche se, come mostreremo nel paragrafo successivo, dietro questi risultati positivi non sono mai cessati gli interventi dello Stato. Dal 1988 i risultati hanno cominciato a deteriorarsi, prima nel 1989, poi nel 1993-1994, arrivando al primo vero crollo nel 1996. Da quel momento, salvo alcuni esercizi nel 1997-1999 e nel 2002 in cui i risultati positivi sono comunque stati accompagnati da importanti interventi statali, la redditività della compagnia è sempre stata negativa.6 La cumulata dei redditi netti di Alitalia mostra chiaramente come l’azienda non sia mai riuscita a migliorare stabilmente la redditività e recuperare le perdite storiche (Fig. 2). Si osservi che le perdite cumulate erano pari a 1,3 miliardi di euro (valori del 2017) già nel 1995, a 4,8 miliardi nel 2005 e 8,6 miliardi nel 2015. Le perdite cumulate nel 2016 ammontano a 9 miliardi.7

Quanto è costata Alitalia allo Stato?

In questo quadro di perdite ripetute, l’intervento dello Stato è stato sostanzialmente continuo. Inoltre, al crescere delle perdite dell’azienda nel tempo, crescente è stato anche il contributo statale per il mantenimento in vita della compagnia.

Grazie ai dati resi disponibili da Mediobanca (fino al 2008) e ai dati di bilancio, si può ricostruire sia la serie storica degli oneri lordi a carico dello Stato (cioè l’insieme delle somme stanziate a favore dell’azienda), sia gli oneri netti (calcolati sottraendo agli oneri lordi i proventi per il socio pubblico, come dividendi e vendite di azioni e obbligazioni).8

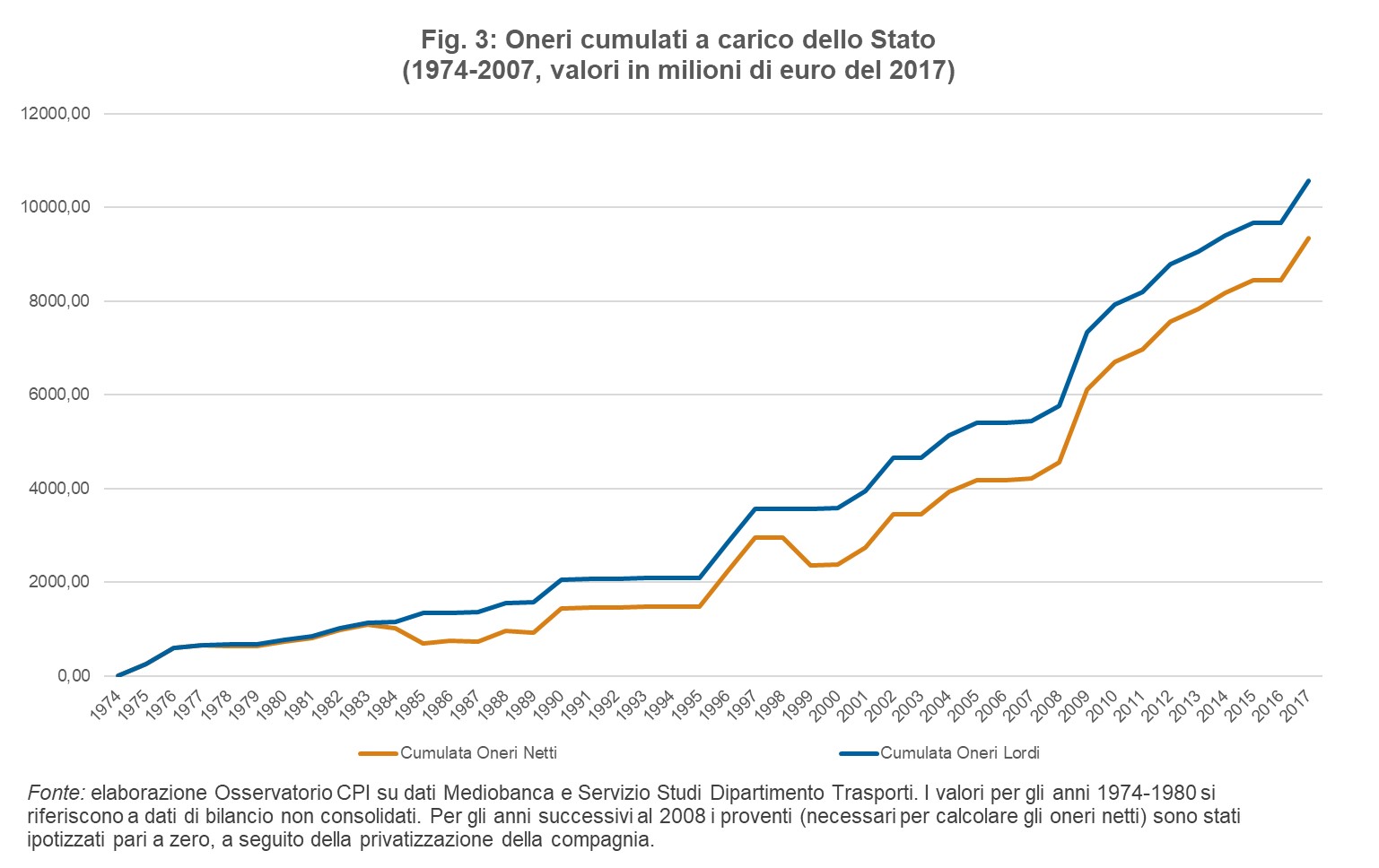

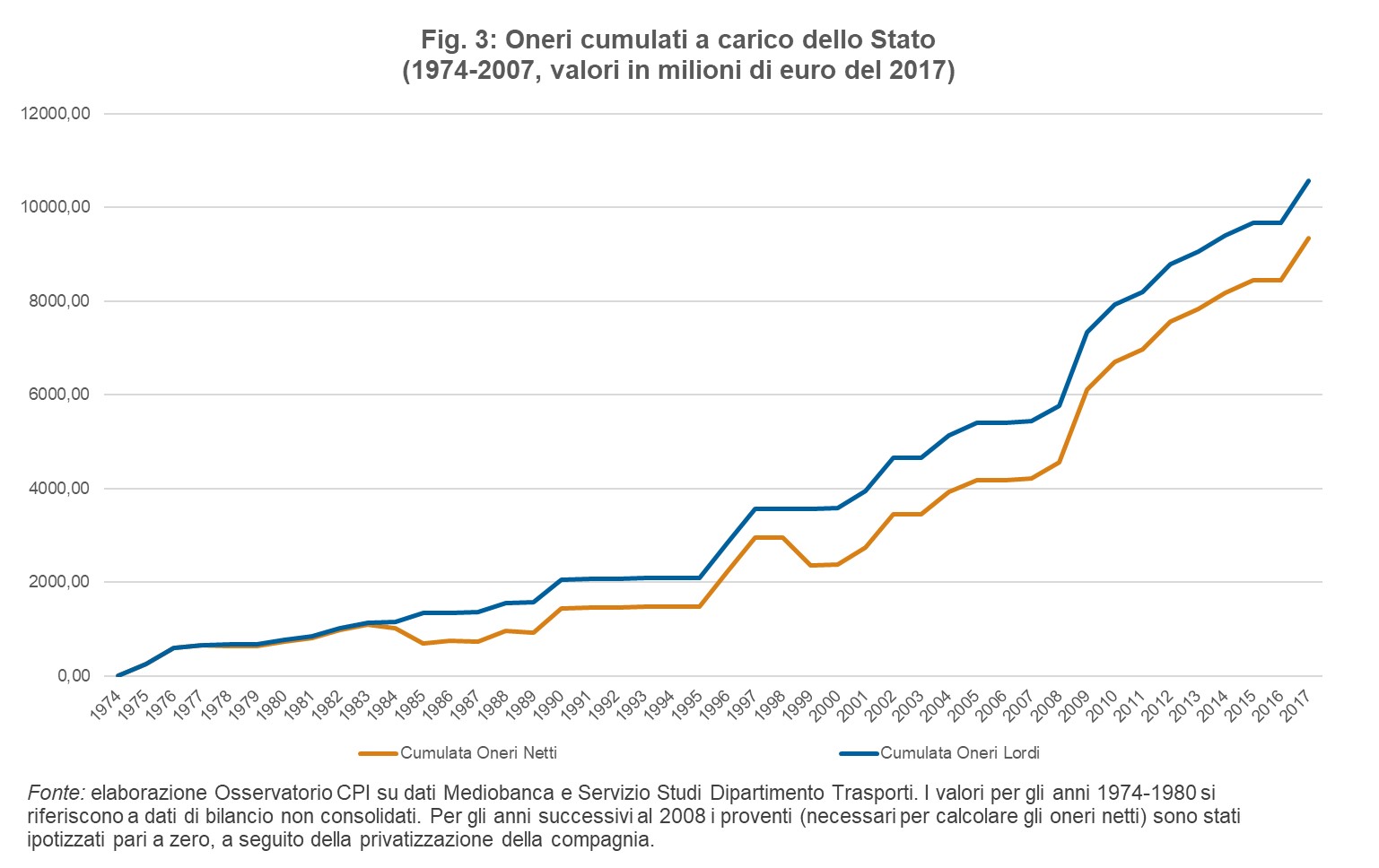

Gli oneri lordi sopportati dallo Stato tra il 1974 e il 2017 sono pari a 10,6 miliardi di euro (valori del 2017, Fig. 3).

Di questi, il 48 per cento è dovuto ai 16 aumenti di capitale a cui ha partecipato lo Stato. Il resto è dovuto a contributi per la cassa integrazione (18 per cento), prestiti ponte (12 per cento), spese per ripiano del passivo dell’Amministrazione Straordinaria del 2008 (12 per cento), contributi per l’addestramento del personale (2 per cento) e altre voci residuali.9 Occorre notare due elementi importanti:

- Dei 10,6 miliardi di oneri lordi, quasi la metà (il 48 per cento) sono stati spesi negli ultimi dieci anni, cioè dopo la privatizzazione del 2008.10 Ciò evidenzia bene come il rapporto tra la compagnia e lo Stato non si sia affatto interrotto dopo la privatizzazione.

- Tutti gli anni in cui questa ha registrato utili sono comunque stati accompagnati o anticipati da interventi statali (Fig. 4).

Gli oneri netti, calcolati sottraendo agli oneri lordi i proventi per lo Stato derivanti dalla partecipazione pubblica nella compagnia, sono invece pari a 9,4 miliardi tra il 1974 e il 2017 (Fig. 3). La differenza tra oneri lordi e netti è quindi di 1,2 miliardi ed è dovuta in larga misura (980 milioni) alle vendite di azioni e obbligazioni che hanno portato la partecipazione pubblica nel tempo dall’essere quasi totalitaria a sparire del tutto.11 Solo 244 milioni sono invece i dividendi incassati dallo Stato.

Si potrebbe obiettare che tra i proventi dello Stato bisognerebbe contare anche il gettito derivante dalle imposte pagate dall’azienda, ma questo ragionamento sarebbe sbagliato. In effetti, le imposte dovute allo Stato non hanno nulla a che vedere con il fatto che la compagnia sia partecipata dal settore pubblico: se al posto dello Stato ci fosse stato un altro azionista privato lo Stato avrebbe comunque beneficiato di quel gettito fiscale.

Le difficoltà nel mercato e il futuro dell’azienda

Sebbene Alitalia abbia sempre avuto difficoltà a reggersi sulle proprie gambe, il vero declino della compagnia è iniziato nel corso degli anni ‘90, specie a causa dell’incapacità di fronteggiare i robusti cambiamenti dovuti all’ingresso nel mercato delle compagnie low cost nel corto raggio. Tutti gli esperti in materia (e anche l’ex commissario straordinario Gubitosi) concordano sul fatto che il principale errore nella storia di Alitalia sia stata la concentrazione delle attività sul corto raggio proprio nel momento in cui il lungo raggio rimaneva l’alternativa più profittevole per le aziende con modelli di business tradizionali.12 L’altro errore strategico a cui gli esperti fanno riferimento nello spiegare il declino di Alitalia è la rottura con KLM, che invece avrebbe potuto garantire un futuro migliore alla società grazie alle economie di scala che ne sarebbero derivate.13

Ma a prescindere da quali siano state le ragioni dell’insuccesso di Alitalia negli anni passati, occorre chiedersi quale debba essere il rapporto futuro tra l’azienda e lo Stato, anche perché l’Amministrazione Straordinaria ha ormai esaurito i propri compiti (dai dati presentati dai commissari si apprende che le perdite a fine 2018 potrebbero essere ridotte rispetto al passato e l’azienda almeno parzialmente risanata) e il prestito ponte dovrebbe essere rimborsato entro il 15 dicembre 2018, a meno che le notizie di stampa di questi giorni trovino conferma e il rimborso sia rimandato a giugno 2019.

L’attuale Ministro dello Sviluppo Economico ha espresso la volontà di (i) agevolare l’ingresso di Ferrovie dello Stato nella futura compagine azionaria, (ii) invitare alla partecipazione della società alcune partecipate dello Stato (non è stato specificato a quali si riferisse), (iii) convertire una parte dell’ultimo prestito ponte in azioni che resterebbero in capo al Ministero dell’Economia e (iv) far intervenire Cassa Depositi e Prestiti per finanziare l’acquisto e il leasing di aerei per il lungo raggio.14

È auspicabile che non si operi in questa direzione. Non si vede infatti nessun motivo per cui lo Stato debba partecipare nel capitale di una compagnia di linea quando, nei principali paesi, questo non avviene. Un documento dell’ICAO (l’organizzazione internazionale dell’aviazione civile delle Nazioni Unite) mostra che il settore pubblico partecipa solo in alcune delle cosiddette “compagnie di bandiera” (Tavola 1).[15] Lo Stato non ha nessun vantaggio comparato nella gestione di una compagnia aerea e, sempre alla luce di quello che accade negli altri paesi, tale gestione non sembra giustificata da “fallimenti del mercato” (cioè dalla incapacità del mercato di produrre beni e servizi necessari alla collettività).

La gestione commissariale sembra aver per il momento ridotto le perdite. È prematuro dire in che misura questo sia un cambiamento strutturale. Ma i casi sono due: se la compagnia è stata risanata non si capisce perché un passaggio in mano pubblica sia giustificato. Se la compagnia non è stata risanata, non si vede perché la gestione pubblica possa portare alcun beneficio. Da un lato si rischierebbe di generare nuovi interessi politici intorno all’andamento della compagnia e mettere altri soldi pubblici a rischio per nuovi interventi sulla stessa in futuro. Dall’altro, i dati analizzati nei paragrafi precedenti ci mostrano come per lo Stato non sia mai stato conveniente avere partecipazioni nella società e che la gestione in mano pubblica non ha dato risultati brillanti.

|

Tavola 1: Compagnie di bandiera e partecipazione pubblica

|

|

Nazione

|

Compagnia

|

Partecipazione pubblica

|

|

Belgio

|

Brussels Airlines

|

0.00%

|

|

Canada

|

Air Canada

|

0.00%

|

|

Germania

|

Lufthansa

|

0.00%

|

|

Irlanda

|

Aer Lingus

|

0.00%

|

|

Italia

|

Alitalia

|

0.00%

|

|

Spagna

|

Iberia

|

0.00%

|

|

Svizzera

|

Swiss (Swiss International Air Lines)

|

0.00%

|

|

Regno Unito

|

British Airways

|

0.00%

|

|

Stati Uniti

|

American Airlines

|

0.00%

|

|

Olanda

|

KLM Royal Dutch Airlines

|

5.91%

|

|

Francia

|

Air France

|

18.00%

|

|

Austria

|

Austrian Airlines

|

39.70%

|

|

Portogallo

|

TAP Portugal

|

50.00%

|

|

Cina

|

Air China

|

53.10%

|

|

Fonte:ICAO (dati 2016)

|

1 Nella stessa occasione la partecipazione al capitale privilegiato (che era aumentata negli anni precedenti fino a raggiungere il 99 per cento) è scesa al 69,2 per cento.

2 In questa seconda occasione, tutte le azioni privilegiate e di risparmio sono state mutate in azioni ordinarie e collocate presso investitori istituzionali. Inoltre, una parte delle azioni è stata assegnata ai dipendenti della società.

3 Per il dettaglio degli interventi normativi si veda il Dossier del Servizio Studi del Dipartimento Trasporti del Senato “Misure urgenti per assicurare la continuità del servizio svolto da Alitalia S.p.A. D.L. 55 / A.C. 4452” del maggio 2017.

4 Nel 2008 la CAI era composta da Air France-KLM S.A. (25%), FIRE S.p.A. (11% circa), Intesa San Paolo S.p.A. (9% circa), Atlantia S.p.A. (9% circa) IMMSI S.p.A. (7%), T.H. S.A. (5% circa) Toto S.p.A. (5% circa) e altri azionisti minori.

5 Tutti i dati di questa nota relativi ai redditi netti della società e agli oneri a carico dello Stato fino al 2008 sono resi disponibili da Mediobanca nel rapporto Stima dei costi diretti, pubblici e collettivi, originati dalla gestione Alitalia (1974-2014). Per gli anni successivi, i redditi d’esercizio sono ottenuti dai bilanci dell’azienda, mentre gli oneri a carico dello Stato sono calcolati tenendo conto sia di alcune stime di Mediobanca, sia di quanto riportato nel Dossier del Servizio Studi del Dipartimento Trasporti del Senato “Misure urgenti per assicurare la continuità del servizio svolto da Alitalia S.p.A. D.L. 55 / A.C. 4452” del maggio 2017.

6 Si tenga conto del fatto che il reddito positivo del 2002 è stato determinato da un risarcimento da parte di KLM a seguito di un contenzioso.

7 Tutti i valori di questa nota, anche dove non specificato, sono espressi in euro del 2017.

8 Negli anni successivi alla privatizzazione del 2008, oneri lordi e netti sono simili visto che la partecipazione dello Stato al capitale è quasi nulla.

9 Con riferimento ai prestiti ponte, l’erogazione è stata contata come aumento degli oneri lordi a carico dello Stato e il rimborso come diminuzione. I prestiti ponte nella storia di Alitalia sono stati tre:

- nel 2004 il prestito è stato di 482 milioni di cui sono ne sono stati restituiti 474 nel 2005. I maggiori oneri a carico dello Stato sono quindi pari a 8 milioni;

- nel 2008 il prestito è stato di 332 milioni. L’obbligo di rimborso è rimasto a carico della bad company messa in amministrazione straordinaria. Per questo la somma è stata interamente considerata come aumento degli oneri lordi;

- nel 2017 il prestito complessivo (somma di due interventi separati) è stato di 900 milioni. Questo dovrà essere considerato come onere a carico dello Stato fino al rimborso atteso per dicembre 2018 o giugno 2019.

10 Per gli interventi a carico dello Stato prima della privatizzazione si veda il rapporto Mediobanca. Gli interventi statali a seguito della privatizzazione sono stati:

- Due prestiti ponte concessi nel 2008 (332 milioni di euro) e nel 2017 (900 milioni di euro).

- Operazioni di tutela dei risparmiatori per 320 milioni.

- Perdite a carico del MEF e interventi di ripiano del passivo per un ammontare totale di 1,6 miliardi.

- Somme per la cassa integrazione e per la mobilità complessivamente pari a 1,9 miliardi tra il 2009 e il 2015.

- Una partecipazione al capitale di Alitalia CAI tramite Poste Italiane per 76 milioni.

Nella ripartizione tra i vari anni degli oneri lordi sostenuti dopo la privatizzazione si è operato come segue: le uscite per i prestiti ponte sono state imputate agli anni in cui è stato realizzato il prestito; le operazioni di tutela dei risparmiatori sono state imputate al 2012, anno di scadenza dei titoli di stato dati agli obbligazionisti Alitalia dal MEF in cambio delle obbligazioni di questi ultimi; le spese per Cassa integrazione e per mobilità dei lavoratori (1,9 miliardi, stime di Mediobanca) sono state interamente ripartite tra gli anni di competenza delle misure (2008-2012 per la CIGS e 2012-2015 per la mobilità); le perdite a carico del Mef dovute alle obbligazioni Alitalia nel portafoglio del Ministero sono imputate all’anno di scadenza delle obbligazioni (2010, per un valore di 305 milioni, stima di Mediobanca); il ripiano delle passività dell’amministrazione straordinaria del 2008 (pari a 1,3 miliardi, stima di Mediobanca) è stato interamente imputato al 2009, giacché la bad company è rimasta in AS dal dicembre dell’anno prima. La partecipazione di Poste per 76 milioni è conteggiata come spesa dell’anno di ingresso della società nel capitale di Alitalia (2014). Eventuali imprecisioni derivano da arrotondamenti.

11 Sono contate in diminuzione dei proventi le minusvalenze verificatesi a seguito di cessioni di azioni e obbligazioni.

12 Di recente, il mercato domestico è stato nuovamente “attaccato” dall’ingresso delle società low cost negli aeroporti principali (come quello di Roma Fiumicino) e dal miglioramento della concorrenza nel settore ferroviario che, con l’alta velocità, è diventato in Italia un concorrente diretto all’Alitalia, specie su alcune tratte come la Roma-Milano, Torino-Roma, Torino-Napoli. Negli anni passati, anche nel lungo raggio è aumentata la concorrenza a causa dell’ingresso nel mercato delle compagnie orientali.

13 Una ricostruzione degli eventi che portarono alla rottura dell’accordo tra Alitalia e KLM è presente nell’archivio storico di Repubblica: http://www.repubblica.it/online/economia/klm/klm/klm.html

14 Per le dichiarazioni si vedano i seguenti video: 1) https://www.youtube.com/watch?v=F701j8EoTp4 e 2) https://www.youtube.com/watch?v=FuC4Nz3BdTk. A seguito di queste dichiarazioni, Ferrovie dello Stato (società controllata al 100 per cento dal Ministero dell’Economia e delle Finanze) ha formalizzato la propria manifestazione di interesse per l’azienda il 12 ottobre 2018 (https://www.fsitaliane.it/content/dam/fsitaliane/Documents/media-ed-eventi/comunicati-stampa-e-news/anno-2018/ottobre/2018_10_12_CS_FS_Italiane_manifestazione_interesse_Dossier_Alitalia.pdf).

15 https://www.icao.int/sustainability/Documents/FINAL_Airlines%20Privatization.pdf