Quanto risparmia l’Italia con i prestiti dello SURE e del Recovery Fund? Circa 25 miliardi

di Raffaela Palomba, Federica Paudice

31 ottobre 2020

*La nota è stata ripresa da Repubblica in questo articolo del 31 ottobre 2020.

* * *

La Commissione Europea ha recentemente effettuato le sue prime emissioni di titoli per conto dell’Unione Europea per il finanziamento del programma SURE, lo strumento mirato a finanziare la spesa pubblica a sostegno dell’occupazione. Lo SURE ammonta a 87,9 miliardi, di cui 27,4 miliardi destinati all’Italia. La Commissione ha indicato che le condizioni di tassi di interesse e scadenza dell’emissione verranno applicate ai prestiti poi erogati dall’Unione Europea ai Paesi Membri.[1] È quindi ora possibile calcolare quanto risparmierà l’Italia prendendo a prestito dall’Unione Europea a questi tassi rispetto ai tassi di mercato. Iniziamo dai prestiti SURE per poi estendere il calcolo all’intero importo dei prestiti previsti dal Next Generation EU.

Prestiti SURE

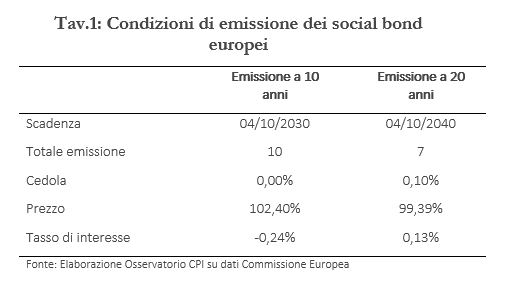

Per finanziare lo SURE, il 20 ottobre la Commissione ha, per ora, collocato “social bond” per 17 miliardi di cui 10 miliardi con scadenza a 10 anni e 7 miliardi con scadenza a 20 anni.

I social bond decennali sono stati collocati al tasso del -0,238 per cento; quelli ventennali al tasso dello 0,131 per cento (Tav.1). Questi tassi verranno quindi applicati anche ai prestiti della Commissione all’Italia. Questo comporta che per ogni 1.000 euro presi a prestito, l’Italia dovrà restituire dopo 10 anni solo 976 euro; per un prestito ventennale dovrà restituire 1.026 euro. Il risparmio per l’Italia conseguente da tassi di interesse così bassi deve però essere valutato confrontandolo ai tassi di interesse che attualmente l’Italia paga emettendo direttamente BTP sui mercati finanziari. Il risparmio sarebbe anche superiore se il confronto fosse fatto rispetto alle emissioni riservate alle famiglie italiane che avvengono a tassi più elevati di quelli di mercato.

In proposito, i tassi di interesse sui BTP decennali (sul mercato secondario) sono attualmente di circa 0,76 per cento; quelli sul BTP ventennali sono di circa 1,35 per cento.[2]

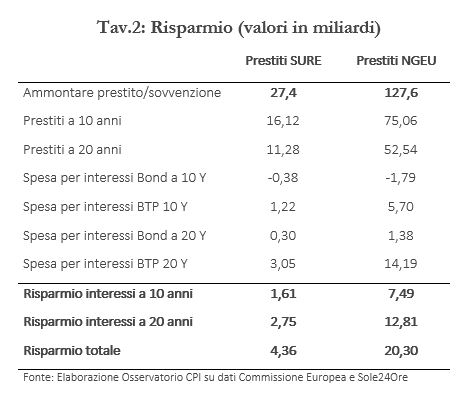

Ipotizziamo che: (i) questi tassi di interesse permangano anche in futuro e che quindi siano applicati all’intero importo dei finanziamenti SURE all’Italia (i sopracitati 27,4 miliardi); e (ii) come nella recente emissione, circa il 60 per cento dei prestiti siano decennali e il restante 40 per cento siano ventennali. Sotto queste ipotesi, il risparmio cumulato in termini di minori tassi di interesse per l’Italia è di circa 4,36 miliardi (Tav.2).[3]

Prestiti del Next Generation EU

Il Next Generation EU prevede un ammontare di prestiti derivanti dalla Recovery and Resilience Facility pari a 127,6 miliardi, erogati tra il 2021 e il 2026. Se venissero applicati gli stessi tassi del finanziamento SURE e restasse invariata la proporzione di prestiti a 10 e 20 anni, il risparmio relativo a tali prestiti sarebbe pari a 20,3 miliardi.

Risparmio totale in spesa di interessi dai programmi SURE e NGEU

Il risparmio totale per spesa di interessi sui prestiti è quindi di 24,66 miliardi, di cui 4,36 miliardi derivanti dallo SURE e 20,3 miliardi dal NGEU.

Si tratta comunque di una sottostima perché l’intervento da parte dell’Unione Europea con i programmi SURE e NGEU ha probabilmente facilitato il calo dei tassi di interesse a cui lo Stato italiano emette anche i BTP collocati sul mercato. Peraltro, i risparmi sopra indicati non comprendono quelli che si aggiungerebbero se l’Italia decidesse di accedere al prestito MES (circa altri 3 miliardi).

Infine, i risparmi sopra indicati non comprendono quelli derivanti dai massicci acquisti di BTP effettuati dalla BCE tramite la Banca d’Italia che avvengono di fatto a costo zero per lo Stato italiano, visto che gli interessi che quest’ultimo paga alla Banca d’Italia vengono poi restituiti allo Stato stesso attraverso la distribuzione di profitti della Banca d’Italia (che vanno quasi interamente allo Stato).

[2] Dati del Sole24Ore aggiornati al 29 ottobre 2020

[3] Visto che i tassi di interesse di mercato sono vicini allo zero, il net present value della minor spesa per interessi non è troppo distante dalla cumulata del risparmio di interessi.

.jpg)