Memoria sulla manovra economica per il triennio 2019-2021

Commissioni riunite V della Camera dei Deputati (Bilancio, Tesoro e programmazione) e 5a del Senato della Repubblica (Programmazione economica e bilancio)

dell’Osservatorio sui Conti Pubblici Italiani

13 novembre 2018

***

Ringraziamo le Commissioni Bilancio della Camera dei Deputati e del Senato della Repubblica per l’opportunità offerta all’Osservatorio di commentare la manovra economica per il triennio 2019-2021.

Questa nota è composta da tre parti: la prima si sofferma sugli andamenti dei principali aggregati di bilancio e sugli effetti macroeconomici di tali andamenti; la seconda discute un tema relativo alla trasparenza del quadro fiscale per i prossimi anni; la terza commenta le principali misure incluse nella manovra, intesa come l’insieme delle misure contenute nella Legge di Bilancio (LdB) e nel decreto fiscale (d.l. 119/2018).

Gli andamenti dei principali aggregati di bilancio

La manovra presenta due importanti cambiamenti rispetto al passato:

- Primo, invertendo la tendenza alla diminuzione degli ultimi anni, la LdB prevede un sensibile aumento del deficit (indebitamento netto) non solo rispetto agli impegni presi in Europa, ma anche rispetto al deficit previsto per quest’anno: il deficit sale dall’1,8 per cento nel 2018, al 2,4 per cento nel 2019 e, assumendo la sterilizzazione degli aumenti dell’IVA, al 2,8 per cento nel 2020, con solo una leggera flessione nel 2021 (al 2,6 per cento). L’avanzo primario, dall’1,8 per cento del 2018 calerebbe all’1,3 per cento nel 2019 e, assumendo nuovamente la sterilizzazione degli aumenti dell’IVA, all’ 1 per cento nel 2020, risalendo all’1,3 per cento nel 2021.

- Secondo, nel 2019 le misure espansive sono sul lato della spesa, mentre negli ultimi anni i limitati spazi di bilancio erano stati usati per ridurre la pressione fiscale. Secondo le valutazioni del governo, la spesa primaria aumenterebbe del 3,8 per cento, il più forte aumento dal 2009, mentre la pressione fiscale resterebbe invariata al 41,8 per cento. Attraverso questa azione il governo conta di ottenere un aumento della crescita del Pil reale all’1,5 per cento nel 2019, con aumenti sostenuti anche per gli anni seguenti, e una riduzione tendenziale del rapporto tra debito pubblico e Pil, che già nel 2019 scenderebbe di quasi un punto percentuale rispetto al 2018.[1]

Questo quadro macroeconomico presenta diverse criticità sia per quanto riguarda il raggiungimento degli obiettivi di crescita, sia per quanto riguarda gli andamenti di finanza pubblica.

Riguardo alla crescita, vari elementi portano a pensare che sia piuttosto difficile raggiungere un incremento dell’1,5 per cento nel 2019:

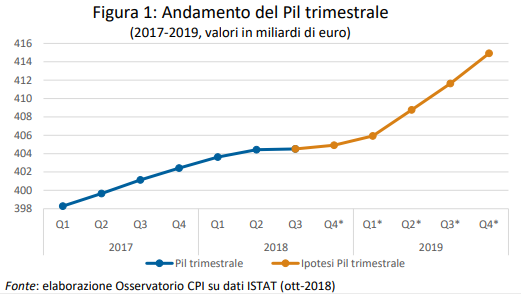

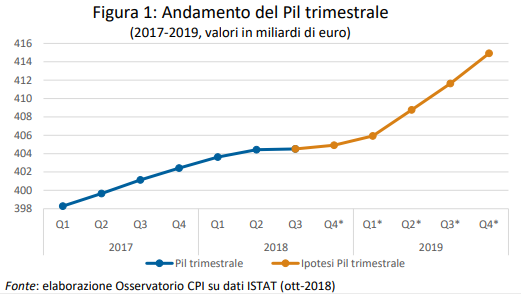

- L’economia italiana è in forte rallentamento. Nel terzo trimestre di quest’anno il Pil non è cresciuto e i primi indicatori disponibili per il quarto trimestre suggeriscono che la crescita difficilmente possa eccedere lo 0,1 per cento. L’anno si concluderebbe con una crescita media dell’1 per cento, ma il marcato rallentamento nella seconda parte dell’anno avrebbe implicazioni per la crescita media nel 2019. Inoltre, visto che l’effetto della manovra sulla spesa pubblica si manifesterà a pieno probabilmente solo nel corso del 2019, a causa di normali ritardi di approvazione, implementazione e reazione della spesa privata all’aumento dei trasferimenti pubblici, si può ipotizzare un aumento del Pil ancora contenuto nel primo trimestre del 2019. Se l’aumento del Pil fosse dello 0,25 per cento nel primo trimestre (comunque in accelerazione rispetto alla fine del 2018), per raggiungere un obiettivo di crescita media dell’1,5 per cento nel 2019 sarebbero necessari tassi trimestrali di crescita medi dello 0,75 per cento nei restanti tre trimestri del 2019, che, su base annualizzata, corrisponderebbero al 3 per cento. Una tale accelerazione (Figura 1) appare improbabile anche se l’aumento della spesa pubblica avesse effettivamente un impatto elevato.

- L’effetto espansivo dell’aumento di spesa pubblica deve essere valutato alla luce dell’aumento dello spread. Uno spread ai livelli attuali, circa 300 punti base, ha un effetto restrittivo sulla domanda aggregata, soprattutto se prolungato nel tempo. Tale effetto deriva da un lato dalla maggiore incertezza associata a condizioni più rischiose sul mercato dei titoli di stato (un aumento dello spread segnala un rischio più elevato di una perdita di accesso al mercato da parte dello Stato con conseguenze severissime per l’intera economia); dall’altro dagli effetti che l’aumento dello spread ha sui bilanci delle banche (perdita di capitale per le banche che hanno investito in titoli di stato), sulle loro possibilità di assumere rischi e quindi sull’offerta di credito. Anche la capacità di emettere obbligazioni da parte delle banche verrebbe ridotta dalla persistenza dello spread ai livelli attuali.[2]

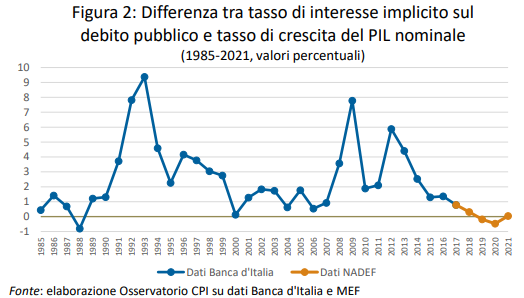

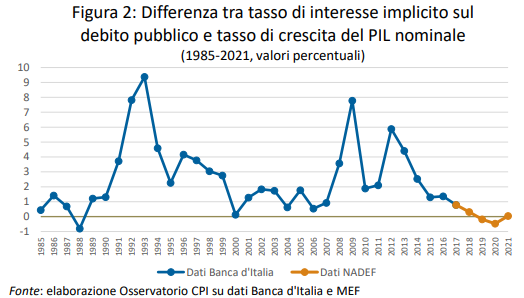

La LdB è basata anche su previsioni relativamente ottimistiche riguardo al deflatore del Pil, per il quale si prevede una crescita dell’1,6 per cento nel 2019, l’aumento più elevato dal 2009. Con una crescita reale dell’1,5 per cento e una crescita dei prezzi dell’1,6 per cento, il tasso di crescita del Pil nominale raggiungerebbe il 3,1 per cento, in forte aumento rispetto al 2,5 per cento del 2018. Grazie a tale aumento, il differenziale tra tasso di interesse medio sul debito pubblico e tasso di crescita del Pil nominale - una variabile essenziale per la dinamica del rapporto tra debito pubblico e Pil (insieme all’avanzo primario e all’aggiustamento stock-flussi discusso in seguito) -scenderebbe, nelle previsioni governative, a un valore leggermente negativo, per la prima volta in oltre 30 anni (Figura 2).

Passando alle criticità relative ai conti pubblici, se la crescita del Pil nel 2019 fosse più contenuta, il deficit pubblico aumenterebbe rispetto al 2,4 per cento previsto dal Governo. A scopo illustrativo, ipotizziamo che il Pil reale acceleri nel corso del 2019, ma in modo più contenuto di quanto previsto dal governo, con tassi di crescita trimestrali dello 0,2, 0,25, 0,3 e 0,3 per cento. In questo caso il tasso di crescita medio nell’anno risulterebbe dello 0,8 per cento. Ipotizzando una crescita del deflatore del PIL in linea con quella prevista per il 2018 (1,3 per cento), la crescita del Pil nominale sarebbe del 2,1 per cento, un punto al di sotto della previsione del Governo. Dato che ogni punto di Pil nominale in meno porta a un calo del rapporto tra avanzo primario e Pil di circa lo 0,4 per cento, con una crescita del 2,1 per cento l’avanzo primario scenderebbe allo 0,9 per cento (contro l’1,3 per cento delle previsioni ufficiali). Inoltre se lo spread restasse al livello attuale, la spesa per interessi risulterebbe sottostimata di circa lo 0,1 per cento del Pil, attestandosi al 3,8 per cento. Il rapporto tra deficit e Pil potrebbe quindi risultare del 2,9 per cento.

Cosa accadrebbe al rapporto tra debito pubblico e Pil in questo caso? Assumendo un valore dell’aggiustamento stock-flussi pari a quello ipotizzato dal governo (il che richiede entrate da privatizzazioni dello 0,3 per cento), il rapporto tra debito pubblico e Pil aumenterebbe di circa ¾ di punto percentuale durante il 2019.

Nel complesso, il quadro macroeconomico e fiscale implicito nella manovra potrebbe risultare significativamente più debole di quello previsto dal governo, con una minore crescita, un deficit più elevato e un rapporto tra debito e Pil in leggera crescita. In questa situazione il rischio di una crisi di fiducia riguardo alla solvibilità dei conti pubblici simile a quella affrontata dall’economia italiana nel 2011 risulta aumentato rispetto al quadro presentato nel Documento di Economia e Finanza dell’aprile scorso.

Un aumento dei rischi non comporta necessariamente il materializzarsi di una situazione di crisi. Potrebbe prevalere, almeno temporaneamente, un equilibrio caratterizzato da una crescita modesta, ma pur sempre positiva, da uno spread elevato, ma non crescente, e da un debito pubblico sostanzialmente stabile. Tuttavia, questo equilibrio potrebbe facilmente essere turbato da uno shock interno (compresi shock di natura politica) o esterno (un persistente rallentamento della crescita o una recessione in Europa). Crisi sul mercato dei titoli di Stato avvengono solitamente in presenza di un debito alto e crescente.[3] Partendo dal quadro macroeconomico e fiscale sopra descritto in cui il rapporto fra debito pubblico e Pil non declina, uno shock anche modesto e una conseguente recessione dell’economia italiana porterebbero allora a un aumento significativo del rapporto tra debito pubblico e Pil; in questa situazione potrebbero materializzarsi una crisi di fiducia e attacchi speculativi che sarebbero difficilmente reversibili e che farebbero precipitare l’economia in una profonda crisi.

Tale rischio potrebbe essere ridotto da un orientamento più prudente della politica fiscale rispetto a quello adottato nella LdB. Come più volte notato dalle principali istituzioni internazionali e dalla Banca d’Italia, un aumento graduale dell’avanzo primario verso il 3,5-4 per cento, con il conseguente raggiungimento del pareggio di bilancio (al netto degli effetti del ciclo economico), come richiesto dall’articolo 81 della Costituzione, porterebbe ad una discesa tendenziale del rapporto tra debito pubblico e Pil che, oltre ad essere in linea con le regole fiscali europee, ridurrebbe in modo significativo il rischio del ripetersi di una crisi simile a quella sofferta dal nostro paese nel 2011.

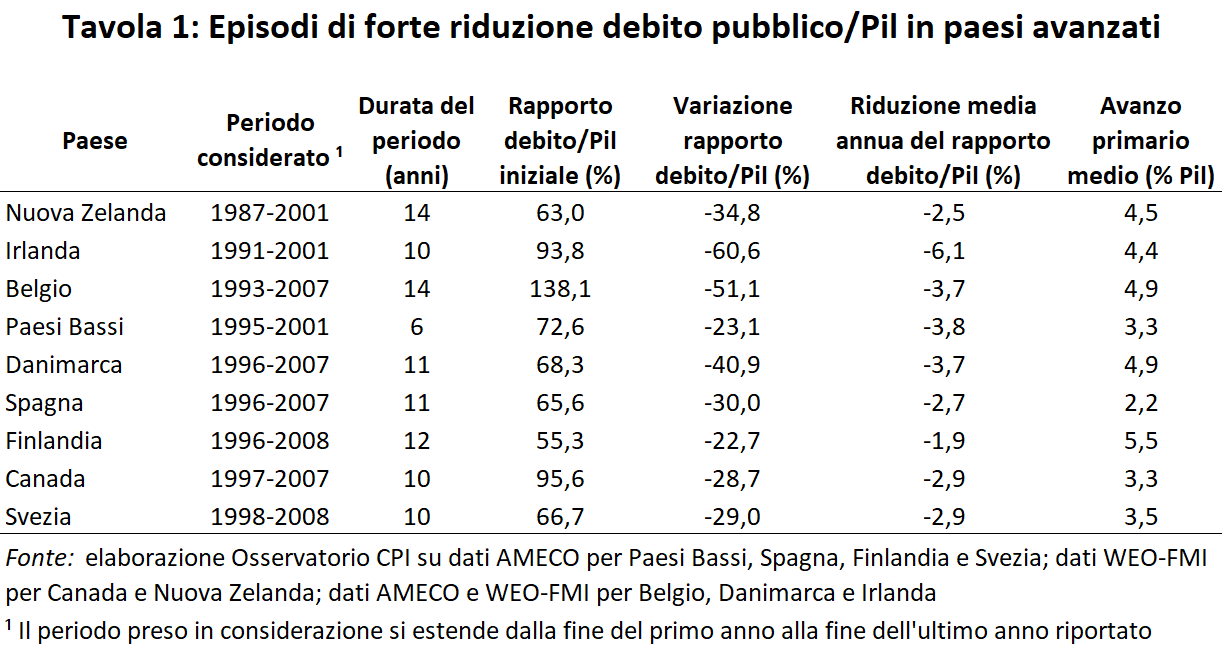

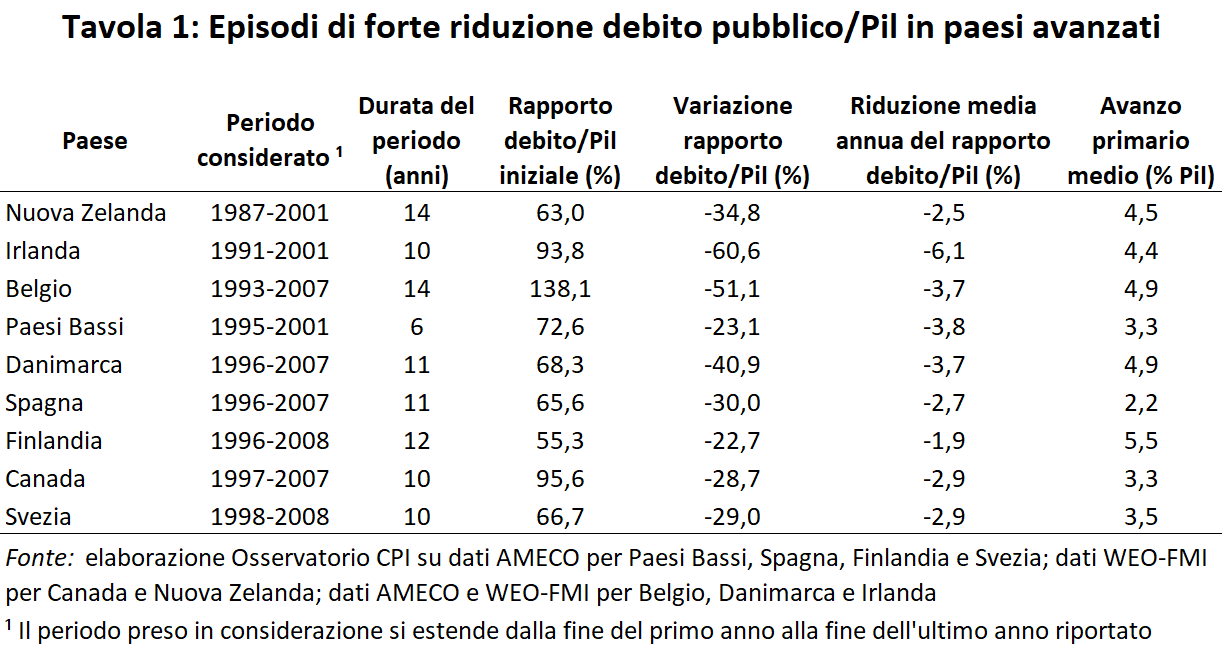

La gradualità nel raggiungere un avanzo di tali dimensioni e l’uso di strumenti appropriati sono essenziali per conciliare l’aumento dell’avanzo primario con la prosecuzione del processo di crescita. Sono però essenziali anche riforme che facilitino l’aumento della crescita attraverso un recupero di competitività e produttività, in primis una drastica semplificazione burocratica del nostro paese. Ma cercare di ridurre il rapporto tra debito pubblico e Pil muovendosi nella direzione di una riduzione dell’avanzo primario è in contrasto con l’esperienza dei paesi che negli ultimi decenni sono riusciti a ridurre il rapporto di debito in modo stabile e per importi elevati. Questi paesi lo hanno fatto mantenendo avanzi primari elevati per periodi di tempo prolungati (Tavola 1). È molto difficile che l’Italia possa percorrere con successo una strada alternativa.

La trasparenza del quadro fiscale della LdB

L’Osservatorio ha notato in passato come, in sede previsiva, il quadro di finanza pubblica presentato nei documenti ufficiali non abbia fornito informazioni adeguate su una componente molto importante della crescita del debito pubblico, il cosiddetto “aggiustamento stock-flussi”. Purtroppo questa pratica è stata mantenuta anche nei documenti di bilancio per il periodo 2019-2021.

Per spiegare cosa sia l’aggiustamento stock-flussi occorre considerare che, a causa delle convenzioni statistiche prevalenti, l’aumento del debito pubblico differisce in modo sostanziale dal deficit pubblico.[4] Usando una semplice formula:

aumento del debito pubblico in euro = deficit in euro + aggiustamento stock-flussi

La seconda voce sul lato destro di questa formula include un insieme di fattori che, pur non entrando nella definizione convenzionale di deficit, contribuiscono alla variazione del debito. Questi fattori includono le entrate da privatizzazioni (che riducono il debito a parità di deficit), l’accumulo di risorse nel conto corrente di tesoreria (che aumenta il debito a parità di deficit), il costo dei derivati (convenzionalmente non incluso nelle definizioni di deficit, ma che deve comunque essere finanziato) e altre poste quali gli scarti di emissione e varie differenze fra contabilità di cassa e di competenza. A consuntivo, i documenti ufficiali, incluso quelli pubblicati dalla Banca d’Italia, forniscono un quadro dettagliato delle componenti dell’aggiustamento stock-flussi.[5] In previsione, invece, il dettaglio che viene fornito è del tutto inadeguato per capire cosa causi un aumento del debito pubblico. Eppure si tratta di voci pari a diverse decine di miliardi in un arco temporale triennale.

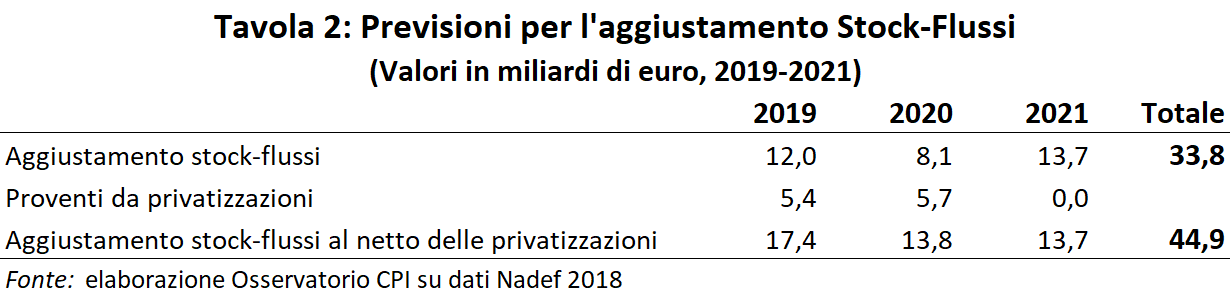

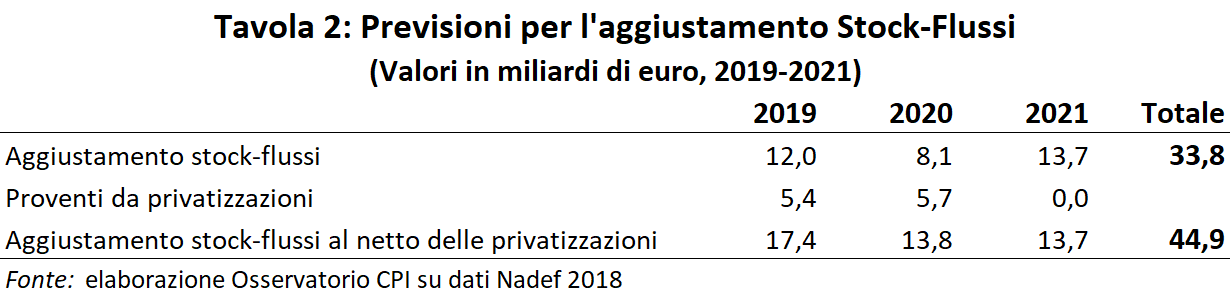

La Tavola 2 riporta l’entità dell’aggiustamento stock flussi, e quindi della parte non spiegata dell’aumento del debito, escludendo le entrate da privatizzazioni (per le quali esiste una previsione precisa). La tavola indica che la parte non spiegata dell’aumento del debito è pari a 17 miliardi nel 2019, 14 miliardi nel 2020 e 14 miliardi nel 2021, un totale di ben 45 miliardi nel triennio. L’unica informazione che la Nota di Aggiornamento al Documento di Economia e Finanza e il Documento Programmatico di Bilancio danno riguardo a questa voce è che la maggior parte è costituita da differenze tra contabilità di cassa e di competenza, il che non fornisce nessuna sostanziale informazione riguardo le cause di tale discrepanza. [6]

Questa assenza di informazioni non implica necessariamente l’esistenza di problemi sostanziali nella formulazione delle previsioni fiscali sull’andamento del debito pubblico. Tuttavia, il Parlamento dovrebbe essere meglio informato su una componente dell’aumento del debito che è, in termini dimensionali, pari a quasi la metà del deficit pubblico.

Considerazioni sulle principali misure

Quadro generale delle misure di copertura e lotta agli sprechi

Vi è molto poco in questa legge di bilancio che possa essere considerato come una vera e propria riduzione di sprechi delle pubbliche amministrazioni. Le coperture sono per buona parte in deficit o complessivamente poco convincenti, consistendo quasi esclusivamente in provvedimenti che non hanno carattere strutturale e peseranno sugli anni successivi a quelli considerati nell’orizzonte della manovra.

Considerando l’effetto congiunto della legge di bilancio e del decreto fiscale, si hanno interventi espansivi (principalmente disinnesco delle clausole di salvaguardia, reddito di cittadinanza, quota 100 e maggiori investimenti) per circa 34 miliardi nel 2019. Di questi, ben 22 miliardi sono finanziati con un aumento dell’indebitamento netto rispetto al quadro tendenziale. I rimanenti 12 miliardi sono coperti in parte con l’abolizione o il ridimensionamento di misure prese dai precedenti governi (principalmente Rei, ACE, IRI, credito d’imposta ricerca, super ammortamento, iper ammortamento, formazione 4.0) e per la parte prevalente con misure che hanno effetti temporanei. Tali sono infatti gli effetti di tutte le misure della cosiddetta pace fiscale, nonché delle misure che incidono su banche e assicurazioni. Queste ultime comportano essenzialmente anticipi di imposte dovute (ad es. l’acconto sui premi dell’assicurazione danni) o posticipi di crediti fiscali dello Stato (ad es. la rimodulazione della deducibilità delle rettifiche su crediti derivanti dall’introduzione del principio contabile IFRS 9). Hanno anche carattere temporaneo le riprogrammazioni delle spese in conto capitale, le quali riducono il deficit quasi solo nel 2019 (di 2,6 miliardi). In linea di principio, dovrebbero invece avere carattere strutturale le misure di contenimento della spesa corrente dei ministeri che valgono poco più di un miliardo in ciascuno dei tre anni. Va tuttavia osservato che circa metà della riduzione, quella relativa al Ministero degli Interni, è già acquisita per via della diminuzione degli sbarchi di migranti. Anzi, in base ai conti dell’Osservatorio, i risparmi su questa voce di spesa dovrebbero essere maggiori, nell’ordine di un miliardo di euro. Riguardo agli altri tagli, questi possono avere carattere davvero duraturo nel tempo solo se sono il risultato di una revisione della spesa approfondita e non di riduzioni di stanziamenti in qualche misura estemporanei.

Pensioni, quota 100

In questo importante capitolo, è urgente chiarire se la quota 100 sia una misura temporanea riferita al solo anno 2019 oppure se abbia natura strutturale. Dato che il finanziamento previsto dalla Legge di Bilancio cresce solo marginalmente nel 2020 ed è addirittura costante (a 7 miliardi) nel 2021, è evidente che la misura è finanziata solo per il 2019.[7] In linea di principio, ciò significa che chi conseguirà il requisito di quota 100 nel 2020 o nel 2021 non potrà accedere al pensionamento. Dato che questa sarebbe una prospettiva poco credibile, occorre finanziare sin da oggi tutti i futuri pensionamenti. Ciò significa cambiare le previsioni della manovra nell’arco del triennio e anche trovare opportune coperture “per almeno un decennio” perché così è richiesto dalla normativa vigente sulla contabilità pubblica per una riforma strutturale che ha effetti di lungo periodo sull’indebitamento netto e sul debito pubblico (art. 17 della legge 196/2009).

Reddito di cittadinanza

Per come questa misura era stata presentata in origine (un’integrazione fino al raggiungimento di un reddito minimo garantito di 780 euro) essa appariva come una delle misure di sostegno del reddito più generose in Europa.[8] Ora il finanziamento complessivo è limitato a 9 miliardi (di cui 2,2 derivanti dall’abolizione del Reddito di Inclusione), una cifra che appare coerente con analoghe misure in altri paesi europei. Se questo è il finanziamento, occorre però chiarire come la proposta iniziale sarà modificata.

Come per le pensioni, il reddito di cittadinanza viene finanziato nella Legge di Bilancio, ma le caratteristiche della misura sono affidate ad un provvedimento collegato. Questa è una scelta opportuna in quanto evita di sovraccaricare i lavori parlamentari nel corso della sessione di bilancio. Anticipando quindi considerazioni che andranno sviluppate quando verrà presentato il provvedimento collegato, non si può non osservare sin d’ora che occorre una riflessione approfondita per capire come il provvedimento possa essere reso coerente con lo stanziamento che è stato inserito nel bilancio. Ricordiamo che l’Osservatorio sui Conti Pubblici Italiani aveva considerato attendibili le stime originarie di un costo del Reddito di Cittadinanza nell’ordine dei 17 miliardi.

Ora si tratta di ridefinire il provvedimento in modo da tenere conto che la cifra stanziata sia pari a poco più della metà di quella che originariamente era stata prevista. Occorre decidere di quanto vada ridotto il beneficio per ogni famiglia e/o come limitare la platea degli aventi diritto.

Sul totale di 9 miliardi allocato al fondo per il Reddito di Cittadinanza, una parte, pari a un miliardo, è allocata al rafforzamento dei centri per l’impiego. Questa è una decisione opportuna ma, nella migliore delle ipotesi, serviranno probabilmente alcuni anni, non certo alcuni mesi, per far sì che questi centri siano effettivamente in grado di svolgere i compiti che verrebbero loro affidati. Nel frattempo, è quanto mai necessario disegnare il provvedimento in modo tale da minimizzare comportamenti opportunistici, specie nelle aree e nei settori in cui è molto sviluppata l’economia sommersa.

Una riflessione ulteriore sembrerebbe opportuna con riferimento alla cosiddetta Pensione di Cittadinanza. Se la pensione garantita dallo Stato è simile al livello a cui può aspirare, ad esempio, un lavoratore autonomo dopo una vita di lavoro, diventa molto forte l’incentivo ad evadere gli obblighi contributivi. Se i contributi versati danno diritto ad una pensione di 1.000 euro netti e lo Stato garantisce 800 euro (anch’essi netti), i contributi avrebbero l’effetto di migliorare il reddito pensionistico di solo 200 euro. In questo caso, sarebbe evidente la convenienza a non versare i contributi e ad accumulare risparmio privato.

Flat tax

Non si può non apprezzare il fatto che i vincoli di finanza pubblica abbiano indotto il governo a ridimensionare moltissimo, per il momento, la portata della proposta originaria che, con aliquote al 15 e 20 per cento, avrebbe comportato un costo di 50 miliardi l’anno.

Ora si hanno in effetti due misure che comportano una riduzione del carico fiscale per gli imprenditori individuali e i lavoratori autonomi. Dal 2019, viene esteso l’ambito di applicazione del regime forfettario, in particolare fissando un'unica soglia a 65.000 euro. Dall’anno successivo, entra in vigore un nuovo regime sostitutivo per i contribuenti con fatturato compreso fra 65.000 e 100.000 euro. Secondo la relazione tecnica, tali interventi determineranno minori entrate per 0,3 miliardi nel 2019, 1,9 miliardi nel 2020 e 2,5 a regime. Esponenti politici della maggioranza hanno indicato che il ridimensionamento della proposta iniziale non implica un abbandono di tale proposta, ma solo la necessità di un’introduzione graduale della flat tax nella sua interezza. Se così fosse, le preoccupazioni per la tenuta futura dei conti pubblici discussi nella sezione I salirebbero ulteriormente.

Nel merito delle misure, formuliamo tre osservazioni. La prima riguarda l’effetto “scalino” che si verrà a determinare in corrispondenza delle due soglie di euro 65.000 e 100.000. Tale effetto può determinare comportamenti opportunistici volti, ad esempio, ad occultare fatturato per stare all’interno di una soglia, e comunque genera forti disparità di trattamento fra chi sta poco sotto o poco sopra una delle due soglie.

La seconda osservazione attiene al fatto che il regime forfettario rappresenta un incentivo per le imprese, ma anche per i lavoratori, a utilizzare la forma contrattuale più flessibile, quella della partita Iva, in luogo dei contratti di lavoro dipendente. A nostro avviso, è giusto mettere a disposizione di imprese e lavoratori diverse forme contrattuali, comprese quelle più flessibili; vi possono essere esigenze produttive o anche esigenze di organizzazione della vita familiare delle persone che possono indurre a preferire formule lavorative più flessibili. Ma in linea di principio la flessibilità dovrebbe avere una maggiorazione di costo per l’impresa che la utilizza. Quindi semmai andrebbero ridotti i costi dei contratti di lavoro dipendente e a tempo indeterminato.

La terza osservazione è che questa misura tende a favorire le imprese di dimensioni molto piccole, il che non aiuta a risolvere uno dei problemi centrali dell’economia italiana che è dato proprio dal nanismo delle imprese. Al riguardo, si osserva anche che l’IRI, la cui introduzione era prevista per 2019, non aveva limiti dimensionali e poteva applicarsi quindi anche a imprese capaci di accrescere le proprie dimensioni.

Si osserva anche che numerose altre misure contenute nella Legge di Bilancio tendono ad aumentare i costi per la generalità delle imprese con più di 100.000 euro di fatturato. In particolare, l’abolizione dell’Ace, che ha dato un contributo notevole al rafforzamento patrimoniale delle imprese, non viene compensata dall’introduzione delle mini IRES. Inoltre, le modifiche introdotte dall’art. 13 in materia di credito di imposta per la ricerca dimezzano (da 20 a 10 milioni) il tetto massimo dell’agevolazione e riducono dal 50 al 25 per cento la percentuale dell’incentivo per la maggior parte delle spese intra muros. Una maggiorazione di costo deriva anche dalla mancata proroga del super ammortamento e dalle modifiche introdotte dall’art. 10 al cosiddetto iper ammortamento, che comportano una riduzione dell’incentivo al crescere delle dimensioni d’impresa fino al suo azzeramento per investimenti oltre i 20 milioni.

È comprensibile che il legislatore voglia offrire un sollievo alla gran massa di micro imprenditori che in questi anni hanno sofferto per la crisi. Ma in tutte le analisi sulla bassa crescita dell’economia italiana negli ultimi due decenni un ruolo chiave viene svolto proprio dalla insoddisfacente struttura dimensionale delle nostre imprese. In generale, dall’analisi emerge che a parità di dimensioni le nostre imprese non sono meno efficienti di quelle francesi o tedesche. Il problema è che da noi sono molto più numerose le piccole imprese le quali, da noi come in altri paesi, hanno una produttività più bassa. La regolazione dovrebbe favorire le imprese che crescono, non le imprese che rimangono piccole.

Pace fiscale

Le misure relative alla pace fiscale contengono in tutti i casi trattamenti privilegiati per i contribuenti inadempienti. Le agevolazioni riguardano solo sanzioni e interessi nel caso della rottamazione delle cartelle; anche la quota capitale nel caso della dichiarazione integrativa. In tutti i casi si consentono forti dilazioni nei pagamenti dovuti. Il provvedimento configura per questo le condizioni per un condono e rischia di generare l’aspettativa di ulteriori condoni in futuro, con effetti negativi sul grado di fedeltà fiscale dei contribuenti.

Vari aspetti del provvedimento danno luogo a perplessità in punto di equità. Innanzitutto, vengono posti sullo stesso piano i soggetti che hanno dichiarato correttamente gli imponibili, ma che per difficoltà finanziarie non sono stati in grado di onorare i versamenti, e coloro che hanno volontariamente trasgredito ai propri obblighi fiscali. La rottamazione ter, per esempio, consente la risoluzione di posizioni fiscali, grazie anche a generose dilazioni, sia nel caso di omesso versamento di imposte dichiarate, sia in caso di liti potenziali (accertamento).

In secondo luogo, i vantaggi della dichiarazione integrativa (fino a un massimo di 100.000 euro per ciascuno degli ultimi quattro anni) sono tanto più rilevanti quanto più elevato è il reddito. Un’aliquota flat al 20 per cento (applicabile all’imponibile aggiuntivo che viene dichiarato) risulta infatti più conveniente per le aliquote marginali corrispondenti a redditi elevati, rispetto a quelle per redditi bassi. In termini di IRPEF si arriva anche ad un risparmio del 20 per cento in più per i redditi dello scaglione più ricco rispetto a quelli del primo. Inoltre, i limiti della dichiarazione integrativa consentono a persone abbienti con redditi annuali superiori ai 330.000 euro di dichiarare ulteriore imponibile per 400.000 euro nell’arco di quattro anni. Come si vede, non si tratta necessariamente di individui che versano in condizioni di particolari difficoltà economiche.

Inoltre, i benefici in termini di gettito sono davvero modesti: il governo stima infatti di incassare solo 123 milioni nel 2019, 1,4 miliardi nel 2020 e 1,7 miliardi nel 2021. Tenuto conto che nel 2018 ci sarebbe una perdita di gettito di 414 milioni, il frutto complessivo dell’operazione è di solo 2,9 miliardi da qui al 2021. La modestia del gettito complessivo è dovuta a due fattori:

Alla misura della dichiarazione integrativa speciale il governo attribuisce un gettito nullo in ragione forse dell’incertezza circa le misure di depenalizzazione che saranno previste. In effetti, come dimostra il condono del 2003, misure di questa natura possono dare un gettito anche notevole solo se sono accompagnate da drastiche misure di depenalizzazione, che tuttavia sollevano ulteriori e più gravi interrogativi circa l’equità dell’intera operazione.

Alcune misure della pace fiscale causano una diminuzione sostanziale della riscossione ordinaria in termini di imposte che sarebbero state in ogni caso riscosse dalle autorità fiscali. I contribuenti, infatti, accederanno al regime agevolato vedendosi abbuonate le sanzioni e gli interessi. Per la rottamazione ter, la relazione tecnica stima un calo della riscossione ordinaria pari a 7 miliardi nei prossimi 9 anni.

Si noti infine che le misure della pace fiscale non sono calcolate dalla Commissione Europea come misure strutturali e come noto le valutazioni europee riguardano, nella maggior parte dei casi, la sola componente strutturale del bilancio pubblico. In ogni caso, misure temporanee non possono rappresentare una valida copertura per aumenti di spesa a carattere permanente.

Società a partecipazione pubblica

L’art. 51 del Disegno di Legge di Bilancio modifica sostanzialmente il Testo unico in materia di società a partecipazione pubblica.[9] La modifica interviene nell’art. 24, che obbligava ciascuna amministrazione pubblica a deliberare l’alienazione delle partecipazioni in società che non rispondessero a determinati requisiti relativi principalmente al tipo di attività svolta, alla dimensione del fatturato e al rapporto tra dipendenti e amministratori.[10] Dopo i commi 4 e 5 dell’art. 24 (che stabilivano rispettivamente che l’alienazione dovesse avvenire a un anno dalla ricognizione e che in caso di mancata alienazione il socio pubblico avrebbe perso i diritti sociali e la partecipazione sarebbe stata liquidata) la presente LdB inserisce un nuovo comma con cui si dispone che, almeno fino al dicembre 2021, le disposizioni di cui ai commi 4 e 5 non si applicano per le società partecipate che abbiano prodotto un risultato medio in utile nel triennio precedente alla ricognizione.

Questo intervento normativo compromette seriamente la riforma delle società partecipate: il solo fatto che una società partecipata registri utili non può essere condizione sufficiente per ritenere che la partecipazione pubblica sia giustificata. Questo per diversi motivi:

Il fatto che una società partecipata registri utili non assicura che il saldo per la pubblica amministrazione che detiene la partecipazione sia positivo: spesso le pubbliche amministrazioni contribuiscono alle attività delle proprie partecipate con varie forme di finanziamento o tramite contratti di servizio. In questi casi, il profitto delle partecipate è quindi da ritenersi, in qualche misura, “artificiale” e gli utili maturati dalla società potrebbero comunque essere inferiori rispetto agli oneri sostenuti dalla amministrazione per il finanziamento della stessa.

Il fatto che una società abbia registrato utili nel triennio precedente non assicura che in futuro i risultati siano altrettanto positivi: eventuali perdite di esercizio in anni successivi potrebbero avere effetti negativi diretti sulla pubblica amministrazione, in alcuni casi anche sufficienti da annullare o eccedere i benefici passati. Società in perdita per due anni potrebbero poi essere mantenute in vita con la speranza che il terzo anno generi un profitto tale da mantenere in leggero profitto il triennio.

Al solo fine di evitare l’alienazione, alcune società potrebbero realizzare operazioni straordinarie finalizzate a ottenere un risultato d’esercizio in un singolo anno sufficientemente grande da raggiungere l’utile medio nell’intero triennio, registrando comunque perdite nei due anni restanti (e nei successivi due).

Appendice

[1] È da ricordare però che, nel quadro del Governo, gli andamenti del Pil e del debito pubblico sono coerenti con un leggero calo del deficit (al 2,1 per cento nel 2020 e all’1,8 per cento nel 2021) per effetto dell’aumento dell’IVA.

[2] Vale la pena anche di ricordare che un aumento nel livello del deficit nel 2019 potrebbe portare, al meglio, a un aumento del livello del Pil, ma non del suo tasso di crescita nel tempo, a meno di contare su “effetti di offerta” (aumenti della capacità produttiva) che difficilmente sarebbero connessi a una manovra che si basa in prevalenza su aumenti della spesa corrente. Si veda il lavoro di Lorenzo Codogno e Giampaolo Galli: “Can fiscal discipline be counterproductive?”, Economia Italiana, n. 1-2-3, 2017.

[3] Si veda il recente lavoro di A. Bassanetti, C. Cottarelli e A. Presbitero, “Lost and Found: Market Access and Public Debt Dynamics”, Oxford Economic Papers, agosto 2018. Sia il livello, sia l’andamento del rapporto tra debito e Pil devono essere valutati anche in modo prospettico. Alcuni paesi dell’area dell’euro sono andati in crisi all’inizio del presente decennio pur partendo da un debito pubblico basso (Irlanda e Spagna). In questi paesi la grave crisi del sistema bancario avrebbe però comportato la necessità per lo Stato di intervenire a sostegno delle banche. Il materializzarsi di questo rischio comportò una crisi di fiducia nella solvibilità dei conti pubblici per livelli di debito pubblico che erano ancora relativamente bassi. Ciò detto, l’essere partiti da un livello di debito pubblico basso consentì a questi paesi di uscire dalla crisi più rapidamente di altri paesi.

[4] Si veda anche la nota di Carlo Valdes pubblicata in https://osservatoriocpi.unicatt.it/cpi-NADEF_2018_SFA_OssCPI.pdf.

[5] Si veda per esempio la Tavola a11.8 dell’Appendice alla Relazione Annuale della Banca d’Italia sul 2017, p. 57).

[6] Si veda nel DPB il riferimento nella Tabella III.1-7, pagina 13.

[7] Alcuni giornali hanno riportato che l’aumento molto limitato della spesa tra il 2019 e il 2020 sarebbe dovuto ad un aumento ugualmente limitato del numero di nuovi pensionati in quell’anno (circa 25.000 unità). Non è però per niente chiaro quale dovrebbe essere la ragione per tale bassa crescita a meno di provvedimenti restrittivi ad hoc e alla sostanziale sospensione della regola 100 dopo il 2019.

[8] Si veda la nota dell’Osservatorio CPI https://osservatoriocpi.unicatt.it/cpi-archivio-studi-e-analisi-reddito-di-cittadinanza-un-confronto-con-l-europa. La nota sosteneva che il rapporto tra reddito minimo garantito e reddito pro capite in Italia in presenza del Reddito di Cittadinanza, sarebbe stato il più alto nella Unione Europea. Anche le condizioni di accesso al reddito di cittadinanza, in termini di possibile rifiuto di offerte di lavoro, sarebbero state tra le più generose.

[9] Decreto legislativo 19 agosto 2016, n.175, successivamente integrato dal decreto legislativo 16 giugno 2017, n.100.

[10] Per approfondimenti sui requisiti si vedano l’art. 4, commi 1 e 2, l’art. 5, commi 1 e 2 e l’art. 20, comma 2.